自動駕駛技術被提出之後,關於成本以及商業化場景方面一直存在不同的爭議。在一些前瞻性判斷中,又往往重視其「黑科技」內容,淡化商業潛力,對市場理性看待判斷這項技術,以及在資本市場中的溢價能力,也產生了一些擾動,使得行業中部份企業一直未能得到資本青睞。

這其中包括硬體廠商,亦有無人駕駛廠商,如百度其市盈率已經跌破10倍,這顯然不是一家科技公司該有的定價能力。

在我們最近的觀察中,越發強化了以下認識: 當技術已經成熟,或技術最佳化邊際收窄之後,接下來自動駕駛技術會以超出大多數人的預期,加速商業化。

標誌性事件有:

其一,繼2019年加州政府允許Waymo可以在「不配備安全員」的情況下測試「全無人」自動駕駛之後,2020年10月,Waymo One在鳳凰城首次向公眾開放無人駕駛出租車業務,開始進行自動駕駛載客商業探索;

其二,近期百度Apollo與ARCFOX極狐共同釋出新一代量產共享無人車Apollo Moon,將成本價壓縮到48萬元,是同業同等水平車輛的三分之一左右,這極有可能是行業開始思考規模化營運追求商業化報酬的開始。

在以上兩大標誌性事件中,無人駕駛廠商進入出租車領域的意圖都已十分明顯, 可能是該行業能夠迅速取得市場以及資本信心的重要訊號。下面,本文將從政策和成本兩個維度進行探討。

2020年中美兩地政策利好頻出

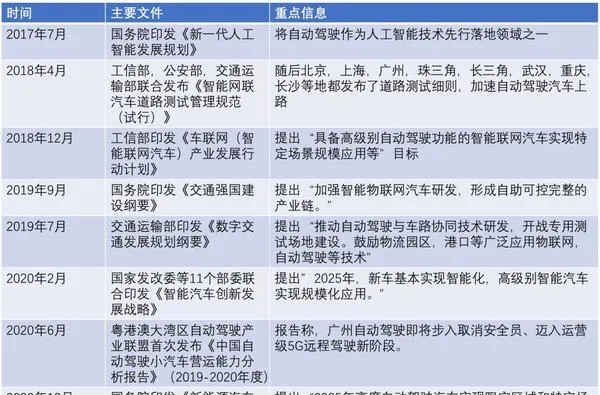

我們整理和歸納了中國政府有關部門在智慧汽車方面的重要裏程碑檔,見下圖。

以上僅是代表性檔,但亦可以看到,2019年之後中國政府在該領域的檔尤其密集, 在戰略推動方面體現出頂層設計與多部委,再到地方政府的聯動性,將自動駕駛汽車由前期的「重技術研發」一步步發展到「註重商業價值」,自動駕駛出租車成為自動駕駛行業重要的商業場景。

且值得註意的是, 北京等城市已宣布嘗試 「取消安全員「。

隨著這一計劃逐步推進,顯然會加速全國其他城市對無人駕駛出租的商業化的探索,行業將得到政策面的支持。

此外,我們也簡單整理了美國在自動價值方面的政策演進情況。

美國自2016年以來共釋出四版自動駕駛政策,2020年又特別提出要確保美國在自動駕駛技術方面的領導地位。

聯邦政府也曾希望推出統一的立法,一方面為自動駕駛上路的合法性提供保障,另一方面結束各州立法碎片化,不統一的局面,消除各州法律之間相違背的條款,並以此為基礎形成創新的政策和監管體系,出台全球第一部自動駕駛法律。

但國會終以失敗而告終,其後各州開啟了自動駕駛的立法活動,其中,加州是最活躍的州, 截至2020年2月,美國至少有41個州和哥倫比亞特區審議了與自動駕駛相關的立法,20個州和哥倫比亞特區頒布了立法,11個州頒布了州長行政命令,5個州同時頒布了行政命令和立法。

即便沒有聯邦政府的統一立法,各州對自動駕駛仍然表現了極大的熱忱。

從技術發展到立法的積極性,以及國家戰略等層面(汽車業一直代表本國制造業的最高水平),我們都傾向於認為, 共享無人車的套用甚至是普及要超出大多數人的預期。

在與朋友聊及政府對共享無人車態度時,有不少觀點認為,迄今為止,政府對網約車在政策方面仍然有一客製約(如北京和上海都需要本地居民和本地車牌),對於共享無人車的政策恐也會滯後。

我們註意到無論是中國抑或是美國,在對待共享無人車時,其首要關鍵詞均是「安全性」,交通運輸部科技司司長曾表示,在道路交通事故中,由駕駛人為因素導致的占90%以上。自動駕駛技術可以減少由於疲勞駕駛、註意力不集中、操作失誤等人為因素導致的交通事故。

從頂層設計的表態看,現有的自動駕駛技術是完全可以提高出行安全性的,以人工智慧降低人為操作帶來的不安全性。

Apollo moon成本拆解,持續下降或顛覆網約車模式

我們接下來討論第二個問題:共享無人車與常態網約車在商業性方面究竟有何優勢?

最近百度方面披露最近的Apollo Moon成本已經下降到48萬元,由於其他無人駕駛出租企業尚未公布成本,我們就用Apollo Moon對比一二線城市的專車進行營運成本比較。

說明一點,2021年Q1全國居民人均薪資性收入5505元,考慮到一二線薪資標準以及生活成本等因素,6500元單月人工成本雖是估算但也已經略有保守。

此外,為保持動態觀察,網約車車型我們選擇未來會普及的電動車為主,若跟現今燃油車相比成本優勢就不在同一水平區間了。

在上圖中,我們發現,取消安全員之後,Apollo Moon的營運成本已與常態網約車已經開始顯出優勢,且隨著營運的成熟與穩定該優勢還將繼續放大, 若沿用上述模型,60萬元上下的單車成本是共享無人車體現市場有利競爭的基準線,越過該線之後,無人車的的成本優勢將不斷放大。

考慮到空駛等因素,共享無人車單公裏成本將在1元左右。

那麽,該部份成本接下來會有多大壓縮空間呢?這就關乎共享無人車的長期優勢。

本部份分析我們采用分拆法,將Apollo Moon拆分為:

其一,與北汽極狐合作的整車制造成本,我們參考極狐AlphaT的市場售價在27萬元左右,參考北汽藍谷15%左右的整車毛利,我們大概判斷,Apollo Moon的整車制造成本大概在20萬左右;

其二,較之極狐AlphaT整車,Apollo Moon增加了雷射雷達,網路攝影機,芯片以及基於自動駕駛的軟硬體成本,以此分析,此部份應該不會低於25萬元。

也就是說,Apollo Moon接下來成本最佳化成本最大可能性還是在第二部份,畢竟制造業多年利潤以及成本乃是相對恒定的。

以靜態眼光來看,此次Apollo Moon較之同類車輛最大的區別在於雷射雷達減少到2顆(一顆為前向安全冗余雷達),為全球數量和線束最少,成本最低,與此同時同類企業仍然采取多雷射雷達(如滴滴測試無人車雷達達到了7顆)。

從依賴於雷射雷達轉向對強化視覺處理能力,應該是Apollo Moon壓縮成本的最重要原因 ,根據禾塞招股書,目前單套雷射雷達仍在8萬元以上,可見成本壓縮力度之大。

但若以動態眼光來看,我們就要從產業鏈去思考,由於無人駕駛汽車所涉及供應鏈眾多,我們以雷射雷達未來市場價格為主要研究標的以預測單車的成本走向。

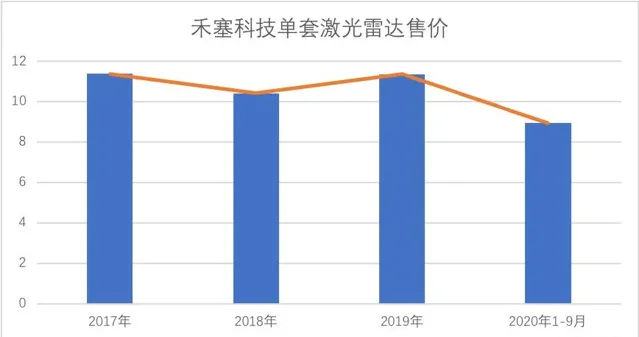

在禾塞科技招股書中,我們找到了該公司極光雷達的單套裝置售價情況,見下圖

從2017年到2020年1-9月,禾塞科技單套雷射雷達售價壓縮了27%,單套售價下調接近3萬元,從供應鏈角度思考,單套雷射售價降低對車企顯然是個好訊息。

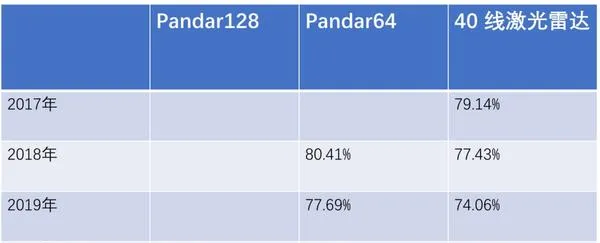

為進一步印證此結論,我們又整理了禾塞科技旗下幾款主要套用在L4級別的雷射雷達的毛利率,見下圖

從上圖中我們可以發現:

其一,雷射雷達的毛利率下降趨勢基本是明確的,在產能擴張規模化生產之後,其主要原因大機率歸結為售價下降;

其二,新研發的Pandar128毛利率要低於其他兩款產品投產之初的毛利率,這也與上述結論互相驗證。

當我整理出此觀點之後,有朋友亦提出了疑問:芯片荒導致的價格上漲會不會在雷射雷達中出現,使市場產生一些不必要的波動。

那麽芯片荒的主要原因是什麽呢?

剔除全球貿易戰,以及需求端旺盛等輿論往往關心的話題外,我們認為從市場規律中考量,在2020年之前全球主流芯片廠商削減了資本開支,這或許是對未來市場預判不足造成,但直接造成了今天芯片產能的不足。

那麽雷射雷達呢?

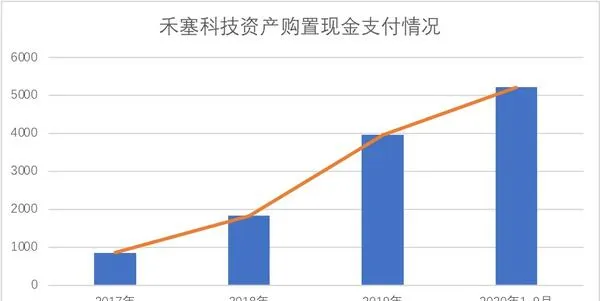

繼續以禾塞科技為例,我們整理了2017年-2020前9個月其購建固定資產、無形資產和其他長期資產支付現金的情況,見下圖

從上圖中不難看出,由於對未來市場的積極樂觀態度,禾塞一直在充實產能,2020年前9個月資產購置已經超出上年全年。

除此之外,我們亦查詢國際其他兩家極光雷達頭部企業在此方面的支持情況,無論是Velodyne還是Luminar,都是積極進行產能擴充的。

一方面全球雷射雷達行業都處在產能擴張期,而另一方面無人駕駛賽道雖然參與者眾多,但相關企業測試裏程以及成本控制方面優勢已經顯現,待政策進一步放開就有大量商業化營運的可能,也就是說, 在此時少數強勢賣家會形成賣方市場,對供應鏈具有市場定價能力。

結合企業自身的強化視覺處理降低對極光雷達數量的依賴,到供應鏈產業的走勢與企業的定價能力,我們預測極接下來無人駕駛汽車成本有可能在35萬元上下。

如果真到35萬元的價格,其共享無人車的單月營運成本將在7000元上下,較之傳統專車將有明顯優勢,且與快車相比也將具有明顯優勢 (7000元僅是傳統網約車的人工成本)。

前文中我們發現60萬元將會是共享無人車與常態網約車成本之間平衡點,百度Apollo又率先達到,若又將成本最佳化到35萬元水平,這對於Apollo提高共享無人車的滲透率是有著相當積極的價值的。

以經營效率和成本判斷, 共享無人車極有可能會顛覆現如今的網約車和出租車經營模式 ,而目前政策性開放的征兆已經十分明顯,若取消安全員,開始進行共享無人車的商業化場景體驗,這一切將會更加清晰。

估值模型如何調整?

最後我們探討如何對無人駕駛企業的估值問題。

這是一個很復雜的話題,目前不同機構以不同立場給相同企業以不同的估值,如摩根曾給Waymo高達1700億美元的估值,遠大於當前一級市場300億美元左右的估值,那麽我們如何合理對待不同企業的估值問題呢?

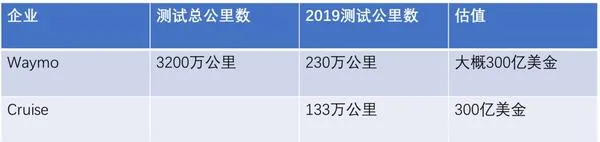

在此我們以審慎態度為主,結合全球重點知名企業的營運以及估值數據,見下圖

受疫情影響,2020年美國無人駕駛企業測試受到較大影響,為客觀評判測試能力我們取2019年峰值作為參考標準。

總體上,在商業化尚未完全落地之前,一級市場給予無人駕駛企業較高了溢價能力,且亦有如下規律:

其一,測試公裏數代表所掌握的數據能力,是作為市值管理錨的價值存在的,這也是外界對Waymo市值相對看好的原因;

其二,Waymo由於股份多掌握在谷歌母公司處,僅從2020年才開始向外募資,如今外部股東占比仍然較低,對估值會有一定的抑制;

其三,Auraora近期會透過SPAC方式上市,市場對其估值預期在200億美元上下,根據測試公裏代表的數據規模,可能會擡高其他兩家公司在一級市場的定價能力;

其四,Uber和Lyft作為出行平台,為自身損益表和現金流考慮選擇放棄自研的無人駕駛公司,相比之下Cruise背靠通用,Aurora有豐田合作,這也說明,無人駕駛企業與車企的密切合作可能會越加普遍。

國內同類車企中, Apollo方面數據披露最為豐富,我們就以此公司作為估值模型研究物件,以對行業有較為清楚的判斷。

我們看Apollo在無人駕駛方面的數據,目前測試公裏大概1300萬公裏,但由於監管層面的松綁(如晚上也可以測試),每年測試規模將達到1200萬公裏,也就是說2-3年將會超過Waymo數據規模。

就此來看, 我們保守估計Apollo在共享無人車以及向車企輸出技術方面(與上述三家美國企業模式基本相同),其總估值不應低於250億美元。

此外,百度在2021年宣布與吉利聯合造車,且量產將不晚於2024年,此前訊息稱售價也不會低於20萬元,這是上述三家企業所不具備的業務,我們也需要單獨估算。

此部份估值我們參考造車新勢力三家企業。

截至撰稿蔚來,小鵬,理想的市值分別為:740億美元,340億美元和290億美元,平均市值為460億美元。

由於集度汽車產品尚未有更多細節公布,只是有一點明確,即集度汽車會共享Apollo在無人駕駛領域的研發技術,對於造車車企而言,會降低研發占比,對損益表改善有很大幫助。

以造車新勢力的平均市值為參考,我們認為集度估值可能會在500億美元上下,Apollo持股一半將分得250億美元左右市值。

造車新勢力在上市之後市值均經歷了極大的起伏,為熨平波動性影響,我們也查詢如今三家公司的市值情況,均在峰值的60%-70%區間,經過一年左右時間,資本市場對三家企業定價越加合理,在集度汽車尚未有更多細節披露之時,我們以審慎態度采取上述估值應是相對合理和科學的,當然也會隨著更多資訊的獲得對此部份估值進行動態調整。

綜上,我們認為百度Apollo及造車整體估值會在500億美元上下。

當然以上估值模型也會存在一定爭議,如瑞銀對Apollo的估值按Waymo的三分之一,其理由也大致為測試數據以及商業化前景等差異性,但在我們本文通篇分析中,中美兩國此方面競爭差距正迅速縮減,這既有政策頂層設計的支持,亦有疫情之下中國企業彎道超車的客觀事實,因此 ,應該以動態眼光給中國企業合理估值。

在此模型中,我們樂觀認為國內眾多參與者都應該在現有的資本定價中獲得一次集體「升值」。

當然,市值管理往往也受一級市場融資情況所影響,如小馬智行在7輪融資後估值已經接近60億美元,Waymo和Apollo都屬於在母公司在孵化,對外融資滯後可能會影響資本市場的定價,這也是Cruise在估值上反超Waymo的重要原因。

最後我們總結本文主要觀點如下:

其一,政府在頂層設計方面正在加速推動無人駕駛出租行業的商業化,且今明兩年在中國既有可能會出現取消安全員後的商業化落地計畫,這是行業的一大紅利;

其二,率先拿到成本優勢的企業(以48萬元成本為平衡點)會取得最佳化經營成本的優先權;

其三,共享無人車的成本會在持續最佳化周期內,也就是對比傳統業態出租車其經營效率會持續放大;

其四,對企業的估值要從早期的審慎態度轉向積極。