威貿電子之後,北交所年後第二只打新股泓禧科技將於2月15日網上申購。在申購周期上,與威貿電子申購無縫對接,資金可迴圈使用。與威貿電子一樣,泓禧科技也是雞肋,收益堪比理財,新股質地一般,短期也沒有產能擴大預期。

一、優勢

泓禧科技的主營業務為高精度電子線元件以及微型電聲器件的設計、研發、生產和銷售。公司的產品主要包括極細同軸線元件、極細鐵氟龍線元件、其他高 精度電子線元件和微型喇叭等,主要套用於膝上型電腦為主的消費電子領 域。公司的主要客戶有仁寶、英業達、廣達、聯寶、緯創、華勤等,產品最終 套用於惠普、聯想、戴爾、華碩、宏碁等世界一流品牌。

泓禧科技自 2010 年成立以來,形成了較強的品牌優勢和技術實力,於 2015 年被認定為「高 新技術企業」,於 2017 年評為重慶市長壽區 2017 年度重點工業企業,同年由重慶市政府單 位聯合認定為企業技術中心,2018 年被客戶英業達股份有限公司授予最佳供應商獎,同年 在緬甸設立全資子公司,2019 年公司產品被評為重慶名牌產品,2020 年獲得仁寶電腦工業 股份有限公司「最佳合作夥伴」獎,公司產品不斷受到市場認可。

公司過去五年營收復合增長達 25%,2020 年營收達 4.36 億元,同比增長 39%,今年上半 年營收達到 2.46 億元,同比增長 16%。公司 2019 年由於承接新技術、高難度產品訂單量增 加,以及成功開發微型喇叭業務,公司歸母凈利潤進入新階段,2020 年達 3791 萬元,同 比增長 33%。公司過去四年年歸母凈利潤 CAGR 達 35.8%,若包括大幅增長的 2016 年, 則 CAGR 達 135%。

公司毛利率保持在 21%以上,凈利率在 8%以上。2018 年因為行業競爭加劇,人工、外協成本 上漲以及匯率波動導致營業成本上漲,毛利率下降至 16.8%,2019-2020 年已恢復至 22%以 上。凈利率則在 2019 年保持在 8%以上。

經初步測算,公司預計2021 年度營業收入為 50,749.12 萬元至 52,818.32 萬元,同比上升 16.53%至 21.28%,凈利潤為 3,855.54 萬元至 4,034.06 萬元, 同比上升 1.69%至 6.40%,扣除非經常性損益後歸屬於母公司所有者的凈利潤 為 3,847.54 萬元至 4,026.07 萬元,同比上升 4.74%至 9.60%,2021 年度公司 經營業績和財務狀況良好。(以上數據未經審計)

二、估值

泓禧科技本次發行價格為 12元/股,對應的2020靜態扣非市盈率為24.18 倍。中證指數有限公司釋出的「電腦、通訊和 其他電子裝置制造業」(C39)最近一個月平均靜態市盈率為46.46倍。

泓禧科技主要從事高精度電子線元件及微型電聲器件設計、研發、生產和銷 售,【招股說明書】披露的同行業可比公司包括深交所上市公司立訊精密、新三 板掛牌公司國信達以及中國台灣上市公司樺晟電子。剔除國信達、樺晟電子後, 同行業可比上市公司2020年平均靜態市盈率,即立訊精密2020年靜態市盈率如 下:

公司招股書可比公司只剩下一個立訊精密,同行業可比上市公司2020年靜態市盈率均值為54.56倍。這種做法有點搞笑,哪有只弄一個可比公司的?分析了這麽多年新股,只在北交所碰上。

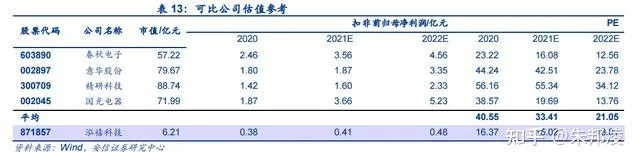

安信證券的研報就比較科學,弄了四家可比公司。可比公司中,主要選了從事與公司所在消費電子領域存在交叉或相似業務的公司,分別是意華股份、國光電器、精研科技、春秋電子 4 家。

安信證券的投資建議:給予增持-A投資評級,目標價15.3元。我們預計公司2021-2023 年營收將達到 5.28/5.65/6.34 億元,增速分別為 21.31/6.91/12.17%;歸母凈利 潤為 0.41/0.48/0.55 億元,增速分別為 8.96/15.51/15.15%;EPS 分別為 0.54/0.62/0.72 元。合理市值區間為 11.9-14.3 億元,對應 2022 年 25X-30X 的 PE。

我們還是自己分析一下估值。立訊精密總市值3000多億,估值40多倍,屬於茅族,泓禧科技差之甚遠,邊也沾不上,公司非往立訊精密身上靠,差不多是碰瓷。

溫州意華接外掛程式股份有限公司主營業務為連結器及其元件產品研發、生產和銷售。公司主要產品包括RJ系列連結器產品、SFP、SFP+系列高速連結器產品、USB、HDMI系列連結器產品、汽車連結器等。目前,公司是國內少數實作高速連結器量產的企業之一。目前總市值59億,動態估值40倍。

國光電器股份有限公司主營業務主要是音響電聲類業務及鋰電池業務。公司主要產品包括喇叭、藍芽音箱、電腦周邊音響、WiFi音箱、soundbar產品、鋰電池。目前總市值51億,動態估值32倍。

蘇州春秋電子科技股份有限公司的主營業務為消費電子產品結構件模組及相關精密模具的研發、設計、生產和銷售;公司的主要產品為膝上型電腦及其他電子消費品的結構件模組及相關精密模具。目前總市值50億,靜態市盈率20倍,動態估值17倍。

江蘇精研科技股份有限公司主營業務為智慧型手機、可穿戴裝置、筆記本及平板電腦等消費電子領域和汽車領域大批次提供高復雜度、高精度、高強度、外觀精美的客製化MIM核心零部件產品;公司主要產品為智慧型手機用MIM、可穿戴裝置用MIM、筆記本及平板電腦用MIM、汽車制造用MIM、醫療器械用MIM、金屬產品表面處理服務。公司產品現已最終套用於fitbit、三星(SAMSUNG)、JAWBONE、步步高(vivo)、OPPO、華為、聯想、本田等國內外知名消費電子和汽車品牌。目前總市值69億,靜態市盈率48倍,動態估值41倍。

可見,可比公司估值大都不高,約在30、40倍。泓禧科技在北交所可比公司與威貿電子差不多,智新電子、大地電氣之類的,估值約在25倍。泓禧科技若全額行使超額配售選擇權,本次發行的股票數 量為 18,400,000 股,則發行後總股本為 7,640.7152 萬股。發行價格12元,發行後總市值為91688.5824萬元,即9.17億。公司預計2021年凈利潤為 3,855.54 萬元至 4,034.06 萬元,取4000萬整數計算,對應2021年動態市盈率22.9倍。

泓禧科技定價12元,23倍動態市盈率,比原定的發行底價5元直接翻番還多,定價不太地道,發行價格偏高,幾乎沒有給二級市場留出多少空間。按說,北交所底價發行制度是從精選層保留下來的一個很好制度,可以制約公司和承銷商高價發行,起到保護投資者的作用。一般來說,過去的公司除了不要臉的少數幾個外,都在底價上方不遠,大部份都是幹脆底價發行。但泓禧科技這樣搞,底價5元,發行價12元,高出一倍還多,直接挑戰北交所新股底價發行制度,這樣搞還弄個發行底價幹什麽?

因此,北交所新股發行底價制度需要打個修補程式,規定公司超出發行底價30%以上,需要重新召開董事會透過,並且需要重新IPO過會審議。不能低價透過了,你再高價發行。現在,北交所關註度較低,主流財經媒體和投資者較少關註,但上市公司也不能這樣亂搞。

建議北交所甚至可以對泓禧科技新股發行緊急叫停,暫緩發行,重新按照12元發行價格過會,同時補充召開董事會審議透過再說。如果12元發行價不能透過,就把它打回去,以後重新過會。這樣主要是防止其它企業效仿,維護北交所新股底價發行制度的權威。

考慮新股溢價因素,泓禧科技上市首日約漲幅20%-30%。長期來看還會回到發行價附近,因為膝上型電腦是一個成熟行業,市場給的估值有限。