摘 要

銀行業內人士認為,要解決中小銀行資本補充的問題,短期內可關註專項債等補血行為、化解風險等舉措,長期還得靠宏觀經濟、區域經濟的改善,同時銀行提升資本管理效率和風險管理水平

文|陳洪傑

編輯|胡蓉萍 袁滿

近期,河北寧晉農商行公告稱,對發行的「19河北寧晉農商二級」決定不行使贖回選擇權,未贖回部份利率維持5%不變。根據公開材料及Wind(萬得)梳理,截至2024年8月26日,共有50多家銀行發行的近70只二級資本債出現了不贖回的情況,總金額在400億元左右。

按照監管規定,二級資本工具多采取「五年+五年」的期限,在距到期日前最後五年,可計入二級資本的金額,應當按100%、80%、60%、40%、20%的比例逐年減計。「由於二級資本債補充資本的能力在可贖回日後將逐年遞減,銀行大多選擇在第一個五年結束時行使贖回權。」一位銀行業人士稱。

另有分析人士稱,可以透過續發新債來贖回舊債,但對於部份銀行而言,盈利能力較差,實力薄弱,所以出現「發新贖舊」困難。

不僅如此,作為資本補充的另一重要工具,銀行永續債也在2024年下半年迎來贖回高峰期。有數據顯示,2024年二季度到四季度的贖回規模分別為800億元、3350億元、1146億元。

不贖回也是永續債面臨的主要風險,原因同樣在於中小銀行資本充足率較低、盈利能力較弱、資本補充能力不足等。截至2024年二季度末,商業銀行(不含外國銀行分行)資本充足率為15.53%;國有大行資本充足率為18.31%,全國性股份制銀行為13.61%,城商行為12.71%,民營銀行為12.44%,農商行為13.08%。

上述分析人士表示,這對於部份銀行而言,將陷入「兩難」處境:一方面為了達到監管指標,沒能力贖回;另一方面不贖回後則損害信用形象,銀行後續再次發行次級債的難度會明顯加大。

400億資本債

不行使贖回選擇權

二級資本債是商業銀行補充二級資本的主要方式,和以往銀行資本債市場曾出現的從不贖回到行使贖回權的反轉不同,近年來市場上出現了在五年末不行使贖回選擇權的情況。

2024年的第一單為河南新鄭農商行,其公告稱不行使金額為兩億元的「19新鄭農商二級01」的贖回選擇權。第二單為河北寧晉農商行的「19河北寧晉農商二級」,金額有3億元。

截至2024年6月末,河北寧晉農商行核心一級資本充足率9.42%,一級資本充足率9.42%,資本充足率12.27%。其中核心一級資本凈額16.59億元,一級資本凈額16.59億元,資本凈額21.59億元。

2023年河北寧晉農商行盈利資產規模保持增長,但凈息差持續收窄以及較大的撥備計提壓力對盈利水平造成不利影響,整體盈利能力有所下滑。數據顯示,該行實作凈利潤2.02億元,同比減少7.86%;平均資本報酬率和平均資產報酬率分別同比下降2.62個和0.18個百分點。

同時,河北寧晉農商行不良貸款余額有所上升,但由於整體貸款增速保持較快,不良率較年初有所下降。該行在2023年末存量不良集中於電線電纜和機械裝置等制造業、房地產業以及批發零售業,前十大戶不良貸款余額合計占總不良的35.30%,擔保方式主要為房產、土地抵押和保證,處置難度較大。

「此外,為緩解貸款客戶資金周轉壓力,2023年該行加大貸款延展期、借新還舊和無還本續貸業務辦理力度,截至年末,上述貸款金額合計46.30億元,在總貸款中合計占比29.86%,其中,關註類5.46億元,不良類2.46億元。考慮到延展期、借新還舊和無還本續貸貸款在經濟下行時期易轉化為不良貸款,未來該行仍面臨一定的資產品質下行壓力。」2024年7月29日,中誠信國際稱。

另外,河北寧晉農商行業務規模增長加快資本消耗,資本充足水平持續下降。數據顯示,河北寧晉農商在2021年末的資本充足率為13.56%,2022年末為12.61%,2023年末降至12.31%。

「考慮到該行存在資產品質下行和撥備計提壓力,未來仍需加強資本補充以提升損失抵補能力。」中誠信國際稱。

而河南新鄭農商行的凈利潤已經虧損多年。截至2023年末,其營業收入6.87億元,同比下降9.49%;凈利潤為-1.05億元,較2022年末的-0.7億元以及2021年末的-0.11億元進一步擴大虧損。

在資本充足率方面,2023年報數據顯示,新鄭農商行的資本充足率、一級資本充足率、核心一級資本充足率分別為-0.01%、-0.95%、-0.95%;2022年末分別為-2.3%、-3.13%、-3.13%,較2021年末三項資本充足率數據11.87%、11.2%、11.2%下滑較大。

銀行業二級資本債期限大多是五年+五年的形式,在第五年末有贖回權。根據【商業銀行資本管理辦法(試行)】顯示,商業銀行發行的二級資本工具有明確到期日的,該二級資本工具在距到期日前最後五年,可計入二級資本的金額,應當按100%、80%、60%、40%、20%的比例逐年減計。

然而,銀行選擇提前贖回二級資本債需要滿足兩項要求。(1)使用同等或更高品質的資本工具替換被贖回的工具,並且只有在收入能力具備永續性的條件下才能實施資本工具的替換;或(2)行使贖回權後的資本水平仍明顯高於監管規定的監管資本要求。

「結合二級資本債不贖回案例來看,商業銀行未贖回其二級資本債的原因可能在於資本充足率相對較低,贖回後達不到或剛剛達到監管紅線要求;盈利能力較差,不具備持續性;再融資成本過高,發債難度較大。」有分析人士稱。

「但若部份銀行選擇不贖回,將直接影響二級資本債計入二級資本的比例,進而影響未來的資本充足率。」分析人士進一步稱。

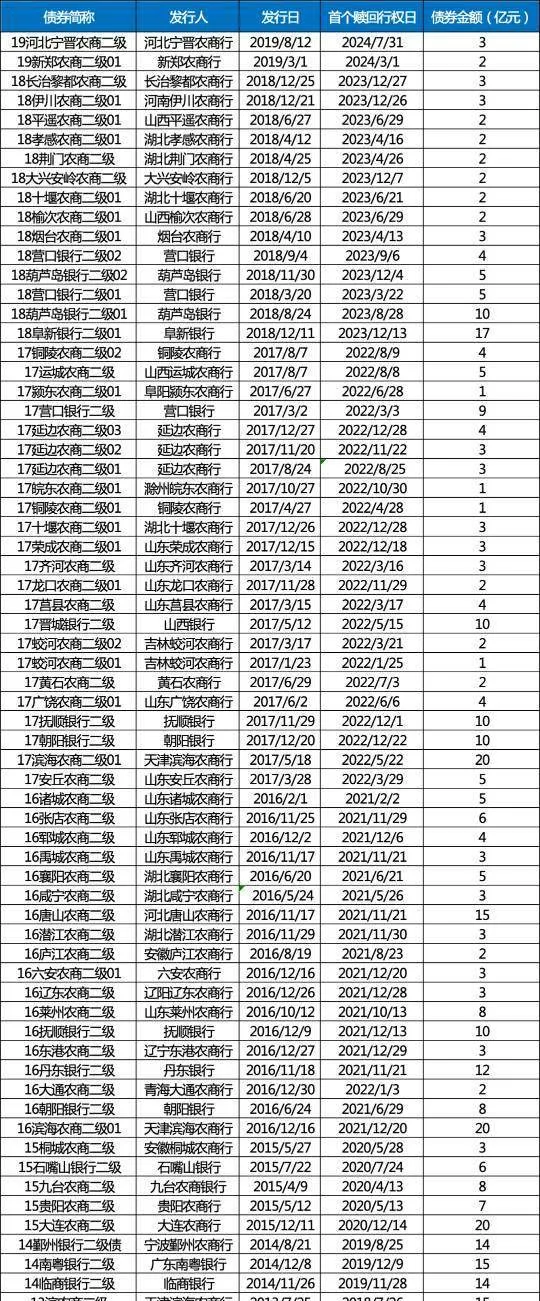

從2018年開始到現在,共有50多家銀行發行的近70只二級資本債出現了不贖的情況,總金額超過了400億元。

「大多數二級資本債不贖回後估值將會跳升100個基點——300個基點,這將導致融資成本明顯上升。」國盛證券表示。

未贖回的二級資本債

值得一提的是,上述二級資本債不贖回的行為多發生在低評級的銀行之中,但近年來有高評級銀行也產生了這樣的傾向。二級資本債贖回壓力正在逐步地向高等級銀行蔓延。

2023年1月,九江銀行釋出2018年第一期二級資本債券不行使贖回選擇權的公告。但因九江銀行主體評級為AAA級(此類評級通常被認為債務人具有非常強的還本付息能力),這引起市場廣泛關註。九江銀行隨後又釋出更正公告,表示「行使贖回選擇權」。

2022年三季報顯示,九江銀行資本充足率、一級資本充足率和核心一級資本充足率分別為12.99%、11.02%和8.42%,其中資本充足率和核心一級資本充足率均低於全國城商行平均水平。

「雖面臨一定的再融資壓力,但這並非不贖回行為的主因。銀行資本充足率較低且資產品質欠佳,避免資本水平進一步惡化或是不贖回的主因。我們測算,若此次九江銀行行使贖回權,其資本充足率或將降至12.6%左右,僅高於監管標準約2.1個百分點。」國金證券(7.290, -0.10, -1.35%)稱。

這並不是評級在AAA的上市銀行首次反轉。2022年12月20日,天津銀行也宣布對其「18天津銀行二級」不行使贖回權,隨後在當日下午釋出公告進行更正,改為行使贖回權。

哪些銀行存在不贖回二級資本債的風險?國金證券稱,除了低評級中小銀行,部份AAA級城農商行雖然評級較高,但資本充足率較低、不良及關註類/重組類貸款比率較高、地產集中度較高、到期壓力較大可能導致二級資本債不贖回風險。

資本債迎來贖回高峰期

2024年銀行二級資本債到期贖回量相較2023年明顯增加,並且銀行另一資本工具永續債也進入贖回期。

進一步看,在2024年將到期贖回的二級資本債中,隱含評級在A+及以下的,共涉及23家銀行。

「其中‘14臨商銀行二級’曾未行使提前贖回權,將在2024年面臨到期,此外還有兩家銀行(營口銀行、山西榆次農商行)在2023年發生過不贖回二級資本債事件。」廣發證券(11.620, -0.16, -1.36%)分析人士稱。

在廣發證券分析人士看來,其余銀行中,龍江銀行、秦皇島銀行、山西長子農商行核心一級資本充足率也距離監管紅線較近,也有部份銀行2022年盈利指標較差,需重點關註這些銀行的不贖回風險。

數據顯示,截至2023年9月末,龍江銀行資本充足率為13.84%,較上年同期上升0.01%,一級資本充足率10.28%,核心一級資本充足率8.56%,較上年同期分別下滑0.36%、0.3%;不良率2.77%。

銀行永續債在2019年開始落地,五年之後將於2024年迎來贖回期。數據顯示,2024年贖回的規模超過5000億元。「國有大行的壓力不大,問題可能出現在一些中小銀行上。」一位銀行業人士稱。

「2022年以來商業銀行息差持續收窄,可能會導致銀行營收增長缺口以及資本補充壓力,尤其是過度依賴利息凈收入的中小銀行。在此背景下,更需關註部份盈利能力弱化、資本補充壓力較大的商業銀行發生負面輿情的可能性。」廣發證券分析人士稱。

曾經,九江銀行和天津銀行都曾釋出了不行使贖回選擇權的公告,但隨後都發生了改變和反轉,最終銀行都選擇了贖回。但如今相反,銀行不選擇贖回權的狀況越來越普遍,反轉的情況越來越少。

「不贖回的行為將進一步加大投資者對該銀行,甚至區域內金融機構的風險厭惡。」有銀行業人士稱。

上述銀行業人士還認為,要解決中小銀行資本補充的問題,短期內可關註專項債等補血行為、化解風險等舉措,長期還得靠宏觀經濟、區域經濟的改善,同時銀行提升資本管理效率和風險管理水平。