東針 ,作者:王叢予,題圖來自:AI生成

12月5日,彭博社報道,通用汽車宣布將對與上汽集團的合資公司進行資產減記,並計劃關閉部份工廠及產品線,以應對市場表現不佳及業務重整所需費用,預計損失將超過50億美元。

通用汽車在中國市場曾風光無限,2017年盈利20億美元,但至2024年前三季度已累計虧損3.47億美元。其與上汽集團的合資公司上汽通用近日送出資產減記申請,金額高達26億至29億美元。

此外,上汽通用還列出高達27億美元的支出成本,包括工廠關閉和公司重組等費用,總計損失達56億美元。這一行動導致上汽通用股價開盤前大跌3%。

近年來,上汽通用面臨中國本土電動汽車產業發展的壓力,與其他合資車企一樣遭遇困境。盡管如此,通用汽車仍表示相信上汽通用無需額外投資即可重回盈利軌域。

上汽通用還計劃取消多款不盈利產品,這些非現金虧損將計入第四季財務支出,但不影響調整後盈余。

一、合資車企在中國

1978年後,中國汽車工業經歷了重大變革,透過與國際私營跨國公司建立合資企業,實作了國際技術轉讓的大幅增加。

這一時期正值總設計師領導的經濟改革,國內汽車消費市場逐漸形成。與毛澤東時代不同,客車、轎車和私人消費逐漸成為汽車工業的重要組成部份。

由於國內生產短期內無法滿足旺盛的國內需求,中國政府鼓勵國際合資企業轉移大規模生產設施,並向國內市場供應各種型別的汽車。

同時,也允許中國獨立汽車制造商(ICAM)出現,與骨幹企業及其國際合作計畫競爭。

為確保國際技術轉讓和內向國際化行程的完成,建立合資企業的條件受到限制。

合資企業只能在外國和中國合作夥伴之間建立,其中中國合作夥伴至少擁有50%的股份。

外國合作夥伴需向國內合作夥伴轉讓技術和專業知識,包括人力資本培訓,並應生產針對中國市場的新設計汽車。

而且還應優先考慮本地供應商,汽車零部件的國產化含量應逐漸增加。

大眾汽車是與中國達成合資協定的第二家公司,也是最成功的一家。

經過近六年的談判,大眾汽車與上汽集團簽署了為期25年的合資協定。該合資企業意義重大,被認為是「七五」規劃最重要的工業計畫。德國總理赫爾穆特·科爾親自前往中國參加簽字儀式。

大眾汽車雄心勃勃地想要引領中國國內汽車市場,隨後又與一汽成立了新的合資企業,在長春建立了全新的生產工廠。

兩家合資企業使大眾汽車在中國汽車市場保持了領先地位。大眾汽車不僅轉讓了技術檔和專業知識,還組織了工人參加啟動培訓課程。技術轉讓由合資企業以十年固定費用支付。

中國設定的條件促進了原始CKD技術的溢位,上海生產的汽車在地化率顯著增加。

專家饒斌強調了中國生產商為了達到德國品質標準所面臨的艱辛,但這一適應過程也成為了中國汽車行業品質進步的主要考驗。

其後,德國之外,義大利和法國的汽車公司也與中國建立了合作關系。

只是並非所有合作計畫都進展順利。例如,標致與廣汽集團的合資企業因虧損而於1998年解散。

20世紀80年代中期起,中國汽車行業經歷了重大變革,非國有企業被允許進入市場,打破了國有企業的壟斷。

吉利、長城、力帆和比亞迪等公司,是一批率先冒頭的中國獨立汽車制造商(ICAM),部份保留了國有資本介入,致力於建立本土品牌,與跨國公司及其合作夥伴展開競爭。

吉利於1986年在杭州成立,成為首家私營汽車公司;長城汽車1984年在河北保定註冊,原為國企後私有化。

90年代初,力帆和比亞迪分別在重慶和深圳成立。

同時,私營汽車零部件企業也被允許向國企和非國企銷售產品。盡管非國企受到國家高度控制,但這一模式不僅限於汽車行業。在改革期間,私營企業需遵循嚴格條件和國家指令。

起初,ICAM面臨諸多限制,如預算、匯率、貿易壁壘和投資選擇等,但國家仍設定了每年20萬輛乘用車的生產目標,表明對私營企業參與的有限認可。

90年代,前五名國企及其合資企業仍占據中國工業總產值的一半以上。

1994年,國家發展和改革委員會頒布了【汽車產業政策】,與首部私營公司法同時出台,加強外國直接投資的同時保留保護主義政策。

外國公司需確保技術轉讓、註冊為合資企業,並承諾至少40%的投入來自當地供應商。就算是設定了這些條件,外國跨國公司仍大量湧入,80年代汽車行業的FDI總額為8.8億美元,而接下來的十年則達到了600億美元。

政府繼續向國企及其合資企業傾斜,鼓勵組建企業集團以實作規模經濟,提供稅收減免、低息貸款和優惠外匯準入等措施。

上汽集團和北汽集團成為中央和省級政府控股的企業集團。

與此同時,中央開始鼓勵區域間競爭以吸引外資,特別是在長沙等二線城市的新開發區。

總設計師南方視察後,當時的領導班子制定了「以市場換技術」的政策,外國公司受限但有更好的技術開始進入中國市場。

標致雪鐵龍與東風汽車在武漢簽署合資協定,成為重要「沙哈霍德羅市」之一,註重當地供應商傾斜和技術培訓。

90年代的第二波合資企業浪潮由日本公司主導,所有主要日本制造商都與中國國企合作建立生產設施。大眾汽車仍是中國國際化的主要貢獻者,與政府和標準機構緊密合作,帶動德國供應商進入中國,提高國產化率。

當時國家仍存在一些保護主義政策,但中國汽車進口仍持續增長,特別是高購買力消費者。出口仍具象征意義,主要向開發中國家出口商用車。

80年代和90年代,乘用車主要進口國為德國、日本、美國和法國。尤其是在90年代,外國直接投資流入激增,沿供應鏈擴充套件。

雖說當時對外貿易相對封閉,但國內供應商成功替代進口零部件,外資條件放寬,而中國也已做好開放貿易限制並國際化的準備。

二、過去20年:通用在中國

二十多年裏,中國一直是通用汽車的重要利潤來源。

隨著中國經濟的蓬勃發展和新一代消費者的崛起,他們對美國汽車制造商,尤其是別克品牌的汽車產生了濃厚興趣。

在與當地汽車制造商建立的合資企業(一度受到法律強制)的助力下,通用汽車似乎在中國這一全球最大的汽車市場中看到了無限的增長潛力。

如今的形勢已大不相同。

中國消費者現在更傾向於選擇本土品牌汽車,這主要得益於中國電動汽車和插電式混合動力技術的飛速發展,這些技術的套用似乎已經遠遠超過了世界其他國家。

因此,通用汽車在中國的銷量持續下滑,整個業務急需進行重組調整,就不足為怪了。

自1997年攜手上海汽車工業公司(SAIC)成立合資企業以來,通用汽車在中國市場的深耕細作已逾二十余載,期間不僅建立了廣泛的業務網路,還成功培育了多個深受消費者喜愛的汽車品牌。

在中國,通用汽車的品牌矩陣涵蓋了別克、凱迪拉克、雪佛蘭、寶駿和五菱等多個品牌。別克憑借其卓越的品質與口碑,長期占據中國市場領先地位;凱迪拉克則以其豪華定位,逐漸贏得中國高端消費者的青睞;雪佛蘭則提供多元化的車型選擇,滿足從轎車到SUV的全方位需求;寶駿作為本土化品牌,憑借親民的價格與實用的設計,在中國市場迅速崛起;五菱則專註於商用車領域,成為輕卡和廂式車的佼佼者。

這些品牌共同構成了通用汽車在中國市場的強大品牌力。

銷量方面,通用汽車的車型在中國市場屢創佳績。

以別克昂科威為例,這款中型SUV在2020年銷量突破17.5萬輛,成為通用汽車在華的明星車型。凱迪拉克XT4、雪佛蘭探界者以及寶駿510等車型同樣表現出色,分別以其獨特的定位和競爭力,贏得了市場的廣泛認可。

這些車型的熱銷,不僅反映了通用汽車對中國市場需求的精準把握,也彰顯了其強大的產品研發和市場推廣能力。

通用汽車在中國的業務戰略,聚焦於擴大市場份額、深化合作夥伴關系以及創新產品開發。透過與上汽集團、五菱汽車等本土企業的深度合作,通用汽車不僅提升了在中國的市場份額,還成功融入了當地市場,實作了本土化生產與銷售。

同時,通用汽車在中國設立了多個研發中心,致力於開發符合中國消費者需求的新能源汽車、自動駕駛技術以及先進制造工藝,以創新驅動未來發展。

但近年來,通用汽車在中國市場也面臨著諸多挑戰。隨著市場競爭的加劇以及消費者偏好的變化,通用汽車在華的汽車銷量、市場份額以及利潤率均出現不同程度的下滑。

特別是自2017年達到銷量峰值400萬輛以來,其銷量持續走低,至2022年已降至230萬輛,市場份額也從2014年的14.8%下降至9.8%。

這一趨勢其實也很好地反映了中國汽車市場的深刻變革,以及通用汽車需要不斷調整戰略以適應市場變化的重要性。

在財務表現上,由於通用汽車在中國合資企業中的持股比例多為非控股狀態,因此其在中國市場的收入和利潤並不直接並入通用汽車的財務報表。而是透過股權收入的形式體現,即通用汽車根據其在中國合資企業中的持股比例,獲得相應的利潤分成。

雖說如此,但通用汽車在中國市場的盈利能力依然值得關註。

截至2022財年,通用汽車在中國的利潤達到6.77億美元,雖然較往年有所下降,但仍顯示出其在華業務的韌性。

同時,通用汽車在中國市場的投資並未減少。

截至2022年底,通用汽車在華投資的賬面價值為67億美元,雖然較2014年的81億美元有所下降,但這一投資仍然超出了通用汽車在基礎凈資產中所占的份額。

此外,通用汽車在中國市場的現金及現金等價物儲備充足,截至2022年底高達86億美元,且債務水平極低,僅為1.97億美元。

在過去的一年中,中國汽車工業的迅速崛起成為了歐洲汽車工業面臨的主要挑戰。

隨著本地市場競爭的日益激烈,眾多汽車制造商在其最大的市場中遭遇了銷量下滑的困境,其中,大眾等歐洲車企不得不在中國市場與比亞迪、名爵等本土品牌展開激烈競爭。

雖然美國的關稅政策在一定程度上緩解了這一問題對美國本土車企的沖擊,但鑒於汽車公司的全球性營運特點,這一挑戰依然嚴峻,而通用汽車便是一個典型的例子。

三、中國汽車市場份額持續增長

中國汽車市場的變化曲線和別國是有很大不同的,起步時間短,技術沈澱卻又從另外的路子上追上了。

從歷年的數據總結的規律和對未來的研判,預計到2025年,新能源車與豪華車將共同占據乘用車市場份額的50%以上,這一比例在2023年大約是35%,2020年則已突破25%。

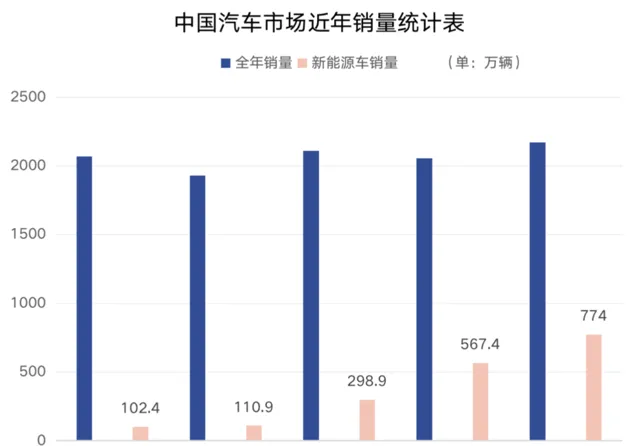

2020年,中國乘用車銷量為2018萬輛,其中新能源乘用車銷量為125萬輛,市場份額占比6.2%。

相比之下,歐洲乘用車銷量為1196萬輛,新能源乘用車銷量卻高達137萬輛,市場份額占比11.5%,顯示出歐洲汽車行業電動化速度已超越中國。

受此影響,全球車企紛紛加速新能源車布局,特別是中國車企。

特斯拉、大眾、比亞迪等車企在新能源領域表現出色,而大眾更是規劃在2025年在中國銷售150萬輛新能源車。

蔚來汽車CEO李斌曾公開宣稱,公司2025年的銷量目標是實作翻倍。根據36氪從產業內部獲取的資訊,蔚來對於這一年的銷量預測與此相符。

在蔚來明年翻倍的銷量預測中,樂道品牌預計將達到約24萬輛的銷量。截至今年前11個月,蔚來及其樂道品牌的總銷量已達到20萬輛。在當前的促銷政策推動下,蔚來今年的全年交付量預計將達到23萬輛。

小鵬汽車今年累計銷量達到15萬輛,但在12月預計將繼續保持3萬輛的交付水平,從而完成全年18萬輛的銷量目標。

對於明年,小鵬的初步預測銷量為35萬輛,幾乎實作翻倍增長。

零跑汽車則更為激進,計劃沖擊50萬輛的年銷量。零跑汽車董事長朱江明曾表示,50萬輛是保守估計。如果這一目標實作,零跑汽車將連續兩年實作100%的同比增長。

理想汽車則為2025年設定了約70萬輛的銷量預測。今年前11個月,理想汽車已累計銷售44.19萬輛,預計將在全年達到50萬輛的銷量。如果明年的70萬輛目標能夠達成,理想汽車將實作40%的增長。

鴻蒙智行目前尚未向供應鏈提供明確的銷量指引,但明年將有超過10款車型在售。考慮到余承東對內的2025規劃曾提及沖擊百萬銷量的目標,鴻蒙智行的銷量預測可能不會低於理想汽車。

市場預測比亞迪明年的銷量將達到550萬輛左右,占據中國新能源汽車銷量近三分之一的市場份額。比亞迪內部一直有著「三分天下」的戰略目標。

小米汽車在開啟交付的第二年,給出了36萬輛的早期銷量預測。與今年13萬輛的交付目標相比,小米汽車正在努力攀登新的銷量高峰。

今年4月底實施的國家汽車補貼及報廢更新政策,為市場帶來了約150萬輛的消費增量。1~10月,中國新能源汽車銷量迅速增長,達到977萬輛,同比增長33%。

在政策的支持和企業的努力下,新造車公司的銷量持續攀升。小鵬汽車透過推出兩款新車,將月銷量從年初的5千輛提升至11月的超3萬輛。理想汽車在10~11月兩個月內交付了10萬輛汽車,超過了第一季度的8萬輛。

高漲的消費熱情使新造車公司的增長節奏呈現向好趨勢。新車與新技術的籌備更是讓車企對2025年充滿信心。

但造車新勢力的熱賣也伴隨著市場份額的變化而發生變化。

2024年,奔馳、寶馬、奧迪等豪華品牌在華銷量出現了不同程度的下滑。據36氪汽車從產業人士處了解,2025年,奔馳和寶馬的初步銷量預測將繼續下調10%~15%。

不少車企人士表示,2025年置換補貼可能會繼續存在,但考慮到新能源車滲透率已超過50%,這可能是補貼的最後一年。

因此,車企需要抓住這一時間視窗,加速發展。

對於新勢力車企而言,2025年將是產品大年。

小鵬汽車計劃推出更多車型,並繼續聚焦AI座艙及AI智駕技術的上車。

小米汽車則將繼續精選爆品路線,推出高效能車型和主力SUV車型來追逐36萬輛的年銷量目標。

蔚來汽車則更為迫切地需要銷量增長來擺脫困局。公司計劃推出基於3.0平台打造的旗艦車型ET9,並透過技術下放帶動多個品牌銷量增長。

不過蔚來也需要面對新技術與新品牌快速破局的難題,以及多品牌發展下的產品競爭問題。

是的,中國汽車市場的競爭將在2025年進一步加劇。

補貼政策退坡、國際形勢不確定性以及傳統豪華品牌的轉型等因素都將對新勢力車企構成壓力。

合資品牌也在加速尋找出路以應對市場競爭。

整車廠將面臨新一輪的產品戰和技術戰,而價格戰則將進一步傳導至供應鏈。

在2025年,「內卷」可能會繼續成為市場的主基調。

四、賽道選擇:中國汽車走向何方

如果要從2024年的行業變化裏,抽離出幾個關鍵詞,那毫無疑問是: 價格戰、智駕、PHEV(插電式混合動力汽車)、多車型多品牌布局。

其中,價格戰看起來是拉動銷量增長的最簡單也有效的方法。

從2020年開始,新能源這塊兒的訊息就多得不得了,那些品牌和產品,個個都跟「高端豪華」扯上了關系。往深了看,全球供應鏈體系也在經歷大變革。

現在對中國汽車行業的關註度越來越高的是那些頗為優質的投資者們,像瑞銀、野村、摩根士丹利這些大機構,對中國車市2025年的發展前景看好。

他們提到了三個關鍵詞:「以舊換新」、「價格戰」和「智慧駕駛」。

今年因為有「雙新」補貼政策,大家買車的熱情那是噌噌往上漲。

乘聯會的數據顯示,11月頭24天,乘用車市場就賣了163.8萬輛車,比去年這時候多了29%,比上個月也多了4%。新能源車更厲害,賣了86.7萬輛,同比增長68%,環比增長7%。

商務部的數據也顯示,全國汽車「報廢更新」和「置換更新」補貼申請都超過了200萬份,加一塊兒超過400萬份。

瑞銀投資銀行中國汽車行業研究主管鞏旻指出,從內需角度看,咱們國家的「以舊換新」和「報廢置換」補貼政策已經看到效果了,不過2025年政策力度可能會減弱。預計報廢補貼標準可能會從今年的2萬元、1.5萬元降到明年的1萬元、7000元。

而且今年財政預算只管半年,明年得管全年,雖然總體刺激預算金額不變,但單台車的補貼可能會少一半。

2025年汽車市場肯定還會繼續有政策刺激,但在商言商,部份行業投資者都擔心補貼政策會提前把市場需求給透支了,這樣一來,在車企加大產能的情況下,「價格戰」還得繼續打。

隨著2025年的臨近,政策熱潮逐漸退卻,新一輪車企價格戰或將於2025年1月爆發。摩根士丹利的報告也持類似觀點,認為「價格戰」尚未結束。在傳統淡季的2025年一季度,由於缺乏政策支持和新車型上市,價格競爭風險較高。

合資品牌為了維持銷量可能會繼續進行價格競爭。

但摩根士丹利也指出,與往年相比,全行業範圍內的大規模價格戰可能性不大,更可能集中在主力車型或新車型上市時透過增配減價策略推行。

此外,市場還傳出比亞迪致供應商降價10%的信件。

盡管比亞迪方面回應稱這是基於公司規模化大量采購對供應商提出的降價目標,「非強制要求」,但市場普遍認為,「價格戰」或將借此再度升溫。

瑞銀報告也顯示,2024年上半年比亞迪在國內乘用車市場的份額高達14%,遠高於同期特斯拉的4%,僅低於其他所有面向大眾市場的在華合資公司的25%。

那未來的競爭方向呢?

按照現在的硬體制造水平,大家的起跑線都差不多,除非你擁有了更牛的物質或原料,不然很難從硬體上跑出差距來。

所以基於電車衍生的智慧駕駛套用,可能就是未來主要的競爭方向之一了。

像特斯拉FSD落地、無圖導航、去雷射雷達這些技術都會在高速公路和城市道路上推廣。

對於想買20萬元以下的智慧電動車的人來說,這些功能都是得考慮的。

中國車企一直期望可以打造更好用的汽車,比如續航裏程更長、動力更強勁、內外飾更好、智慧化體驗更好,還有輔助駕駛方面的優勢。

雖然這兩年的融資環境沒2020年、2021年那麽好,但智慧駕駛領域反而有了很大的進步。

2025年及未來的數年裏,廝殺的戰場,大概就在智慧駕駛領域上了。

五、2025年:汽車市場多元化

2021~2025年是資本、技術、產品在中國汽車市場集中爆發的時期。

2021年1月,全球電動汽車和自動駕駛領域累計融資已超過160億美元,創下單月融資記錄。

特斯拉等車企的建廠規模遠超傳統,形成區域性高度集中。

中國汽車市場在新能源車和自動駕駛領域的爆發尤為令人驚嘆。

在市場消費升級、產品價值增值、智慧化普及、綠色環保碳中和的背景下,2025年將成為中國汽車市場的多元化豐碑。

這一年將是新能源車的裏程碑,智慧/自動駕駛車的突破點,同時也是豪華車/高端品牌展現實力的關鍵時刻。

未來,中國汽車市場將朝著更加多元化、智慧化的方向發展。

東針 ,作者:王叢予

本內容為作者獨立觀點,不代表虎嗅立場。未經允許不得轉載,授權事宜請聯系 [email protected]