醫療行業也有周期,體外診斷(IVD)板塊感觸最深。此前它是醫療器械行業最受關註的一大板塊,一家頭部公司董事長曾私下說,公共衛生事件的爆發使行業一夜之間進步了十年,也讓公司一年賺了未來十多年的利潤。他說這話的時候不是高興,更不是炫耀,反而是緊鎖眉頭,對未來深感憂慮。

從2024年半年報可以看出,IVD行業正在退潮。Wind數據顯示,55家A股IVD企業2024年上半年合計收入為798.48億元,較上年同期的843.12億元下滑5.29%,凈利潤為145.87億元,較上年同期的167.24億元下滑12.78%。

但並非每位選手都在裸泳。【每日經濟新聞】記者註意到,這位兩年前就有憂患意識的董事長,他所在的公司上半年收入增速排行業前三,這與公司過去兩年圍繞核心業務轉型有直接關系。化學發光在集采效益下,成為中標企業最強的增長引擎。

新冠業務大幅縮水,業績「退潮」

體外診斷產品主要由診斷器材(儀器)和診斷試劑構成,根據檢測原理方法以及檢測環境條件可以分為:生化診斷、免疫診斷、分子診斷、現場即時檢測(POCT)等產品。

【每日經濟新聞】記者註意到,由於此前大多數IVD公司的防疫檢測產品收入基數大,常規業務未能快速彌補這部份銷售業績的重大缺口,已經連續兩年出現業績大「跳水」。但與2023年時接近腰斬的慘烈情況相比,2024年上半年整體下滑振幅有所好轉,營收和凈利潤分別下滑5.29%、12.78%。

當比拼回歸常態化,誰在變局當中悄悄成長?誰在潮落之後順流而下?2024年上半年,營收排名靠前的有:邁瑞醫療 (300760.SZ,股價247.82元,市值3004.67億元) 、迪安診斷 (300244.SZ,股價9.94元,市值62.12億元) 、潤達醫療 (603108.SH,股價14.28元,市值85.52億元) 、新產業 (300832.SZ,股價67.28元,市值528.63億元) 及安圖生物 (603658.SH,股價40.22元,市值233.68億元); 凈利潤排名靠前的有:邁瑞醫療、新產業、安圖生物、安科生物 (300009.SZ,股價7.82元,市值131.09億元) 及萬孚生物 (300482.SZ,股價20.87元,市值100.56億元) 。

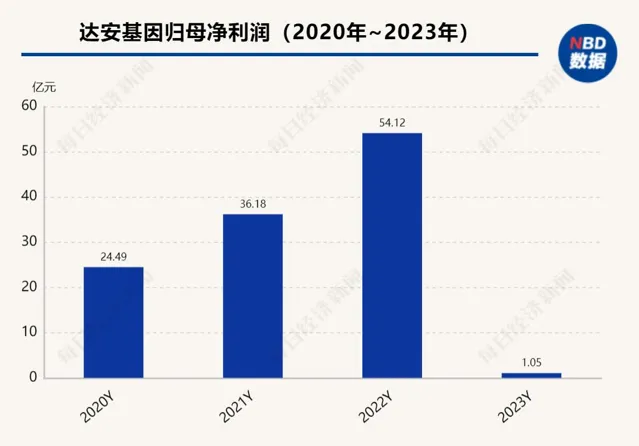

「虧損王」是傳統老牌企業達安基因 (002030.SZ,股價5.14元,市值72.14億元) ,今年上半年公司虧損3.99億元。而2020年—2022年,達安基因依靠核酸檢測試劑盒和檢測服務合計實作凈利潤逾110億元,如今疫情影響消退,試劑類產品大幅降價,達安基因增量不增收,毛利率下滑明顯。

數據顯示,2022年達安基因生物制品毛利率曾高達72.86%,今年上半年為40.76%,比上年同期少11.56個百分點。達安基因談到,收入和凈利潤減少的主要原因是受市場需求及集采價格下降影響。體外診斷行業集采政策的推進、對公立醫院醫用耗材控費,以及議價掛網采購模式等政策和措施的逐步落地,將考驗公司適應新的市場營運規則變化的應變能力和適應能力。

實際上,達安基因面臨的挑戰,其他同行也難以避免。虧損的公司中,東方生物 (688298.SH,股價28.53元,市值57.52億元) 、凱普生物 (300639.SZ,股價5.3元,市值34.26億元) 、熱景生物 (688068.SH,股價25元,市值23.12億元) 、易瑞生物 (300942.SZ,股價6.56元,市值26.3億元) ,此前核酸檢測試劑收入都占公司營收的大頭。

再看海外四大巨頭,羅氏、丹納赫診斷業務在公司內占比逐漸上升,雅培、西門子醫療的診斷業務在公司內占比有所下降。尤其是西門子,診斷業務成唯一下滑部門,中國地區的收入略有下降。

集采推動國產品牌進口替代

根據粵開證券研報,從細分領域來看,技術含量較低的生化診斷、血液診斷、酶聯免疫基本完成國產替代,形成邁瑞醫療、安圖生物、新產業、萬孚生物等國產品牌為主的競爭格局。在技術含量較高的化學發光、分子診斷、POCT等領域,雅培、羅氏、丹納赫(貝克曼)、西門子具有較大優勢。

化學發光是IVD最大的細分賽道,是今年上半年IVD企業拉動業績的最大引擎,比如邁瑞醫療、新產業、亞輝龍 (688575.SH,股價21.21元,市值120.74億元) 等都依靠 化學 發光業務高速增長。

半年報顯示,邁瑞醫療體外診斷業務實作營業收入76.5億元,同比增長28.16%,其中化學發光業務增長超過了30%。邁瑞醫療也表示,今年化學發光業務的國內市占率有望再超一家進口品牌。

據MDCLOUD(醫械數據雲)統計的已披露的生化分析儀品牌與金額數據結果,2024年5月,邁瑞超過貝克曼排名第一,二者金額占比分別為47.13%、16.05%。

萬孚生物高級副總裁趙亞平此前接受記者采訪時表示,化學發光檢測套用的範圍包括甲功、激素、傳染病、腫瘤、心臟標誌物等。從醫院、衛生健康委、臨檢中心等收集到的一些數據來看,傳染病檢測專案方面,近半數醫院已開始在使用國產品牌。可以說,集采推動了國產品牌的套用。

據他介紹,在化學發光領域,目前傳染病、心臟標誌物檢測專案國產器材比例大約為50%,腫瘤檢測專案進口占比六七成,激素類進口占比也高達90%。雖然在一些品類上,國產化還存在技術難點,但國產品牌發展空間仍很大,原因在於中國人口基數大,臨床樣本也多,這給國產品牌技術改進,包括靈敏度和特異性的提高也提供了探索空間。

邁瑞(邁瑞醫療)對發光市場是這樣描述的:即便過去幾年化學發光業務獲得了突飛猛進的發展,邁瑞要走的路依舊很漫長,在這個400億元的國內可及市場中,邁瑞的占有率仍為個位數,海外市場的占有率更是微乎其微。因此,化學發光業務長期都將是拉動公司業績增長的重要業務之一。

另一方面,呼吸道檢測也拉動了相關企業業績的增長。比如,今年上半年,聖湘生物 (688289.SH,股價17.51元,市值102.15億元) 、英諾特 (688253.SH,股價37.69元,市值51.28億元) 在歸母凈利潤增速上,都有不錯的表現。

聖湘生物董事長戴立忠對【每日經濟新聞】記者表示,任何一個技術的發展,關鍵因素是有多少能用得上,有多少場景能夠用得上。相對來說,呼吸道的需求絕對不是說一年兩年的事情,是長久的趨勢,而且會一直滲透到家庭。目前聖湘生物最快的方案是在呼吸道門診方面六聯檢,能夠達到20多分鐘出結果,可及性和全場景化能力就很高了,基本上門診都能用。

據【中國衛生健康統計年鑒(2022)】,中國呼吸道感染的數量為30億~60億人次。按醫院呼吸道疾病就診比例估算,有且僅有20%~30%的呼吸道門診急診有病原學檢測。

「隨著可及性的增加,光是呼吸道的門診次數每年有7億多人次,這部份的滲透(率)哪怕是10%~20%,都很有想象空間。」戴立忠說,六重檢能夠做到時間非常短、價格能夠做到非常可及,分子診斷技術兼具性價比、多重性和實效性,會滲透進大家生活的各個方面,套用市場會從嚴肅醫療變成基本的疾病治療、健康消費和健康管理。

在他看來,未來我們的醫學必然是越來越精準、可及,也越來越主動。以聖湘為例,從呼吸道到婦幼健康,到癌癥早篩到慢病管理,目前已從技術平台、產品矩陣、解決方案等方面布局,拼圖越來越完整,現在很明顯的走向就是社區會成為未來常見病的治療以及健康管理的主戰場,醫療社區化、居家化有廣闊需求。

未來競爭:流水線的國產替代

體外診斷流水線起源於日本,發揚於歐美,將工業自動化概念引入實驗室檢驗,流水線用軌域將處理模組和檢驗系統連線起來,減少人工操作,提升自動化水平,最高可縮短80%的樣本周轉時間。

由於目前的流水線系統仍以封閉為主,各家系統未完全對其他品牌開發埠,一旦中標入院,通常會簽訂3~5年試劑采購協定,流水線因此被視作IVD行業的「皇冠」。一條大型TLA(全實驗室自動化系統)可以釘選醫院檢驗科70%甚至更多的檢驗工作量。

流水線也被視作IVD技術的集大成者。長時間以來,由於流水線有極高的研發壁壘,羅雅貝西(羅氏、雅培、貝克曼、西門子)統治國內流水線市場。

國聯證券鄭薇團隊去年釋出的研報表示,國內目前檢驗流水線仍集中在頭部醫療機構,產品滲透程度較歐美日等醫療發達區域仍有較大差距;國產化率低,流水線產品2001年進入國內市場,直到2017年首條國產品牌線體裝機才打破進口壟斷,在器材細分參數上,與進口品牌仍有差距。國產自主研發線體的相繼上市,以性價比優勢帶動非頭部醫療機構使用者裝機。

自去年開始,國產品牌裝機量激增,對跨國品牌帶來不小沖擊。今年上半年,多家上市公司都提到了圍繞疾病檢測的全自動流水線的整體解決方案。

邁瑞醫療在半年報中提到,今年上半年體外診斷流水線裝機持續提速,其中MT8000全實驗室智能化流水線在上市一周年全國裝機已突破100條,且超過90%為三級醫院。

戴立忠說,現在很多廠家在轉流水線,聖湘看到的是更大、更加先進的解決方案,這是一個明顯趨勢,但轉型的過程還有比較多的壁壘和政策的突破,聖湘也在進行探索,已經找到一些感覺了。

據了解,目前流水線市場保有量為3000條,更新換代的周期大約為6年,存量市場每年能夠釋放500~600條的市場空間。此外,三甲醫院逐漸擴張或醫院改建,都是安裝補充流水線的好機會。有業內人士表示,誰能在流水線上走在前頭,誰就把握住了下一輪競爭的關鍵。

每日經濟新聞