原創正選 | 金角財經(ID: F-Jinjiao)

作者 | 穎寶

年底,蔚來再被推上風口浪尖。

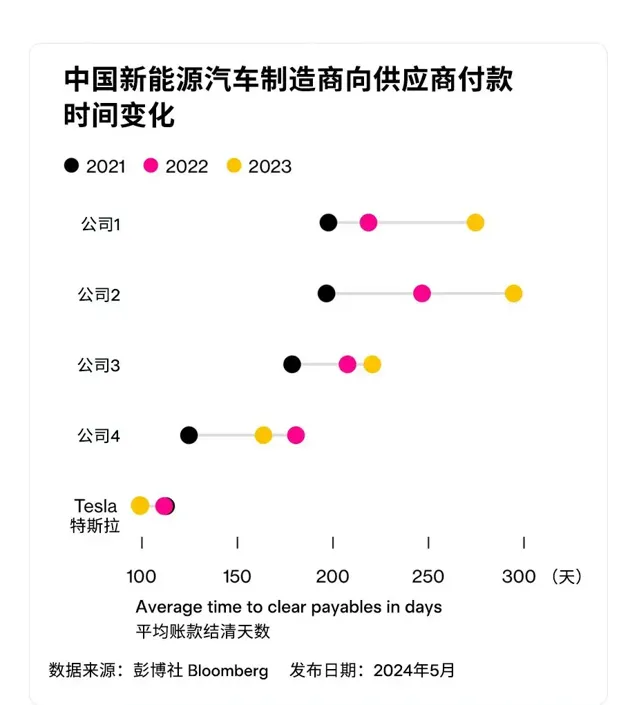

起因是,特斯拉副總裁陶琳發了一張車企向供應商付款的時間圖,透過對位元斯拉與中國某四家新勢力車企的付款周期,指出特斯拉的付款周期已縮短至90天左右,遠低於中國友商。

這張圖僅用「公司1、2、3、4」代指中國車企,但因一家車企的付款周期過長、接近300天,引發網友大量猜想。後被證實圖中的這家公司是 蔚來。

| 陶琳釋出的參照彭博社數據的付款周期圖。

隨後,【第一財經】釋出了另一版參照Wind數據的2024年三季度付款周期,雖然數據與上圖有出入,但特斯拉的付款周期仍是最短的,為64天; 蔚來的付款周期仍排在前列,為194天。

| 【第一財經】釋出的參照Wind數據的付款周期圖。

答案確實有些出人意料,因為蔚來的車賣得並不便宜,市場普遍

自誕生以來,蔚來一直定位自己是新勢力中的「

是沒錢付給供應商嗎?聽上去很合理,今年前三季度,蔚來虧了153億,7年來蔚來累計虧損已超千億元。但詭異的是,最新財報顯示蔚來在三季度的現金儲備升至422億元,相比二季度還增加了6億元。

蔚來的

賬上有400多億,就是不願給

有網友拿著財報截圖為蔚來辯駁。

蔚來2023年財報中提到:「對我們多數供應商的付款期限介乎30-90日之間。」但緊跟在後的一句話被許多人忽略了: 「付款方式可能結合現金及應付票據。」

這裏玩了文字遊戲,蔚來認為給了供應商票據,就能算作「已結賬」。但票據不等同於現金,只是「多長時間內會結賬的承諾書」, 也就是說,供應商等了90天,只等來一個承諾。 蔚來財報中,2023年應付票據款約為156億元,比應付貿易款還多,也印證了這一點。

拖款的一種可能性,是錢花在了別的地方。

比如 小鵬汽車, 2024年三季度營收同比增長18.4%、虧損同比收窄53.5%,收入和虧損同時改善,但賬上現金卻減少至357.5億元,跟2023年的457億元相差甚遠,因為 在穩定供應鏈方面的支出增加了, 與大眾合作、構建產線器材等重資產,比如在AI訓練上就已經投了35億元, 因此暫時沒辦法給供應商回款。

但高效的供應鏈是能帶來長遠回報的,何小鵬也敢在財報電話會上直言:「四季度手上的現金能回到400億水平。」

而蔚來拖款,表面上看,更符合另一種可能性——虧損導致無力支付。

今年三季度,蔚來又虧50.6億元,這已連續第四個季度虧損超過50億元。截至2024年三季度末, 蔚來負債總額達879.2億元,資產負債率達84.6%。其中,又有302億元是欠供應商的錢。

更緊迫的問題是,中東資本在去年年底投資給蔚來的22億美元(158億人民幣),已接近虧光。由於蔚來創始人李斌多次推翻自己立下的盈利 flag,中東資本已感到失望,後者還會不會繼續投資,還挺懸。

但最大的矛盾點出現了——

蔚來賬上是有錢的,而且是越來越有錢。蔚來在三季度的現金儲備升至422億元,相比二季度又多了6億元;銷量也回來了,三季度交付了6.2萬輛、同比增長11.6%。

楞拽著400多億,不願給供應商錢,蔚來到底想幹嘛?

或許, 保住毛利率, 才是蔚來的真正意圖。

賬上現金充裕,才能掌握更大的應對原材料價格波動能力、與供應商議價主動權,從而提升毛利率。

為什麽蔚來執著於毛利率呢? 因為毛利率與與品牌調性緊密關聯。

雖然蔚來的汽車毛利率正在回升,今年一、二、三季度分別為9.2%、12.2%、13.1%。蔚來還預測,四季度的整車毛利率將實作15%。

但此水平在新勢力梯隊中仍是靠後的。今年三季度,理想的車輛毛利率為20.9%、小鵬為15.3%、小米為17.1%。而且,相較2021年一季度毛利率高達21.2%的輝煌時刻,如今的數據幾乎是腰斬的。 這對映出,蔚來的品牌調性正在下滑。

這對其他車企或許沒有那麽致命,比如小鵬,自從走了小米的路子,越接地氣銷量越好。但對蔚來而言,「豪華」一直是彰顯自己與友商不同的最大區別,如果失去了豪華定位的光環,那麽蔚來建立的品牌調性就會蕩然無存,而更要命的問題是:

本來就持續陷入巨虧,如果一路走來的故事講不通了,那麽接下來又該如何繼續融資如何賣車呢?

大家都不認了,蔚來還端著

蔚來一直很舍得在形象上砸錢。

2017年,蔚來ES8創始版釋出,定價高達54.8萬元。釋出會舉辦期間,還用到了8架包機、60節高鐵車廂、萬人場館等等,這陣仗放在今天也算得上頂奢。

「蔚來牛屋」(NIO House的諧音)也是典例。2017年,蔚來租下王府井東方廣場3000平米空間開設「牛屋」,相傳年租金近4000萬元。「牛屋」內包含全系車型展示廳、咖啡區、兒童樂園、小型圖書館、共享辦公室和演講廳,提供給車主使用的產品也價格不菲,咖啡機是售價4-10萬元的意大利金佰利,洗手間裏的洗手液一瓶就要300多元。這樣的「牛屋」,目前在全國有176家。

這些無疑都在加深品牌的高端形象,加之2017年前後中產消費能力較高,蔚來由此迅速圈到了一批忠實粉絲。曾有車主是這麽形容蔚來: 「如果能放下成見仔細去審視蔚來的業務框架和企業願景,會看到星辰大海般的浪漫夢想。」

確實是李斌一直以來追求的,但伴隨消費降級觀念盛行、新能源市場競爭白熱化,星辰大海失去了吸重力。

蔚來40-60萬元的高端車型,已經賣不動了。

蔚來ES8的巔峰月銷量是3349輛,後面一度降至93輛,最近兩個月處於800多輛的水平;蔚來ET7的巔峰月銷量是4349輛,2023年8月-2024年10月間,除了2024年6月銷量超1千輛,其他時間都低於400輛;蔚來ES7的巔峰月銷量是4897輛,2024年10月只賣出了12輛……

2023年年末,在虧損仍未見明顯收窄、大規模裁員等多方質疑下,蔚來不得不施展緩兵之計,提前一年亮相了要2025年才交付的ET9車型,以此增強外部信心。

但ET9沒有幫到蔚來,反而因80萬元的定價激起了更大爭議,不少網友直言: 「80萬我買奔馳它會替我說話,80萬買個蔚來我還得替它說話。」

盡管在大眾心中早就不值這個價了,但蔚來還在端著, 一是因為在天上住習慣了,拉不下臉做生意。

年底,許多車企都在推免息政策沖銷量,比如極氪的「0首付0利息」、特斯拉的「5年0息」等等。

蔚來官方沒有宣傳免息政策,即便銷量壓力很大——今年前三季度,蔚來累計銷量僅完成全年目標的65%,意味著在第四季度,蔚來每月要賣2.7萬輛才能完成目標,但這是一個公司成立以來從未取得過的成績,只靠目前的「NOP+免費延長到五年」是做不到的。

另一角度看,蔚來又投放了一批社交平台博主,以網友名義做宣傳。以小紅書為例,涉及「蔚來免息」關鍵詞的近3000篇筆記裏,釋出者全是個人或MCN公司。在蔚來官方小紅書裏搜「免息」,沒有任何一篇筆記包含此關鍵詞。

表面不屑,背地裏偷偷沖銷量,蔚來包袱太重了。

二是因為重資產投入太大,如果不維持品牌溢價,虧損額恐怕會更大。

從2018年首座換電站投入營運以來,蔚來已在全國建造約2700座換電站。公開資料顯示,蔚來第四代換電站的平均投資成本為200-300萬元,前三代換電站的投資成本則更高。由此推算,3000家換電站的投資成本超過百億元。而後續,還需要營運成本。

只能說,路已鋪開,蔚來沒機會換道了。

尷尬的產能

但反噬終會出現,蔚來就沒想過, 沒有供應商支撐產能,哪來的錢維護高端形象?

樂道已經受到影響。

樂道是蔚來用來沖擊低價市場的子品牌,但今年9月下旬上市的樂道L60反響平平,10月、11月交付量僅為4319輛、5082輛。在同一時間上市、同在20-25萬元區間在極氪7X,50天就交付2萬輛了。

樂道L60是將帶動蔚來扭虧為盈,還是加劇虧損,還是未知數。

樂道總裁艾鐵成指出, 樂道最大的阻礙就是產能,「不是沒有訂單,而是交不了車」。

為什麽友商們的產能爬坡這麽快,樂道就不行了呢?艾鐵成給出的解釋是:「友商的架構早就有了,只是做了一個產品線的延伸,所以產能能夠爬得很快,但樂道是一個全新的架構。」不但自誇了一波「創新精神」,還順道陰陽了極氪,因為據官方資料,極氪007、極氪7X的零部件復用率為75%-78%。

這顯然不是主因,畢竟樂道L60大力宣傳的8295P高效能座艙芯片,早已在蔚來ES6等產品上啟用;純視覺智駕路線、900V電壓平台也已在新能源市場普及,有著成熟的供應體系。

因此,真實情況更可能是, 付款周期太長,供應商已不再積極幫樂道造車了。

據媒體報道,從8月15日首輛樂道L60量產車下線,到9月20日之前,庫存車輛累計不足2千輛。也就是說,一個月產能不足2千輛。

小米也是新品牌,SU7更是雷軍第一次造的車。但從SU7釋出到生產出第10萬輛車,用時是230天,平均一個月產能約1.25萬輛。

此時再看【第一財經】釋出的付款周期,小米接近90天,比蔚來的周期短了不止一半。小米為什麽能獲得更多上遊供應端的支持,一眼便知。

星辰大海,成了蔚來的桎梏——為了調性,不惜一切保毛利率,不惜得罪供應商,不惜犧牲掉產能,而最終,這都具化成賬面上的虧損數額,讓李斌逐漸失去做夢的資本。

李斌就沒想過,沒有供應商支持,蔚來哪來的星辰大海。

參考資料:

說財貓【欠人家1萬億啊!車企們,對供應商好點吧】

降噪NoNoise【是時候叫醒「裝睡」的李斌了】

燃擎頻道【樂道產能問題,是因蔚來賬期?】