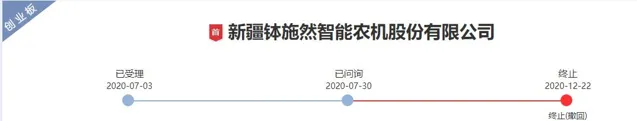

近日,新疆缽施然智能農機股份有限公司(以下簡稱缽施然)更新招股材料後,繼續闖關上交所主機板IPO。缽施然曾於2020年7月申報創業板上市,短短5個月就已回復交易所三輪稽核問詢函,但最終公司於當年12月宣布終止IPO申請。直到2023年2月轉道申報上交所主機板IPO。

【每日經濟新聞】記者註意到,深交所和上交所都在稽核問詢函內問及公司2019年8月進行的第四次、第五次股權轉讓問題,兩次轉讓日期相近,但佳源創盛控股集團有限公司(以下簡稱佳源創盛)受讓公司股權的價格還不到其他股東的一半。缽施然一再表示,主要原因是入股時的估值依據不同。

然而,在缽施然終止創業板IPO後,佳源創盛等數位股東於2021年、2022年選擇清倉結束,並未走到公司第二次申報上市之日。

低價入股股東關聯方曾為公司實控人提供借款

在缽施然申報創業板上市的前一年,即2019年8月,佳源創盛透過受讓股權方式成為新股東,轉讓價格7.17元/註冊資本;同月,浙江深改產業發展合夥企業(有限合夥)(以下簡稱浙江深改)等6名股東也透過受讓股權成為新股東,轉讓價格15元/註冊資本。

兩次股權轉讓的轉讓方均為缽施然實際控制人陳勇控制的嘉興甬亞投資合夥企業(有限合夥),日期相近但轉讓價格相差逾一倍。此外,2017年,佳源創盛實際控制人沈玉興控制的佳源國際控股(HK02768,已退市)向陳勇提供了2.5億元的借款,二人「均系深耕嘉興發展的企業家,相識多年」。

由此,深交所先後在首輪和第三輪稽核問詢函內詢問佳源創盛以低於其他股東的價格入股的原因及合理性,公司更換上市板塊申請後,上交所也對此提出了疑問。缽施然在最新稽核問詢函回復內表示,主要原因系佳源創盛與同期其他股東的入股實際時間、估值依據不同所致,具有合理性。

公司稱,在2017年借款發生時,雙方就已約定了股權投資的相關事宜,經過多輪協商談判,最終於2018年12月確定佳源創盛入股意向,並於2019年8月辦理了工商變更手續,此次轉讓以公司2018年度預計凈利潤6000萬元的12倍市盈率(估值7.2億元)為基礎協商確定轉讓價格。

而浙江深改等6名股東對公司的投資意向於2019年6月形成,同年8月最終確定,由於2019年采棉機需求旺盛,產品市場需求和銷量超出預期,各方同意以公司2019年度預計凈利潤1.5億元的10倍市盈率(估值15億元)為基礎協商確定轉讓價格。

記者註意到,根據創業板招股材料數據,缽施然2018年、2019年凈利潤分別為2034.25萬元、1.40億元,扣非凈利潤分別為5809.83萬元、1.36億元,均低於上述作為估值基礎的6000萬元、1.5億元預計凈利潤。

對於入股前兩年發生的借款行為,缽施然表示,上述股權轉讓在估值作價時已考慮到了2017年佳源創盛提供借款時與其達成投資意向的合作背景,陳勇已於2021年8月償還完畢全部借款本息,兩者系各自獨立的法律行為,並非以股抵債。因此,上述股權轉讓不屬於陳勇與佳源創盛整體還款安排的一部份內容,不存在利益輸送的情形或其他利益安排。

與前母公司先後闖關創業板失敗

按照缽施然所述,陳勇2017年借款的主要原因系擬將其控制企業從南韓KOSDAQ私有化並退市,並計劃將其控制的浙江亞特電器股份有限公司(以下簡稱亞特電器)在A股或H股上市。當時,公司前身缽施然有限是亞特電器的全資子公司。

2018年下半年,由於亞特電器經營發展未及預期,缽施然有限業務發展則較為順利,因此陳勇決定先行籌劃缽施然的上市事宜,並啟動引進外部投資人事項。

2020年7月,缽施然申報創業板IPO獲得受理,同年12月宣告終止。

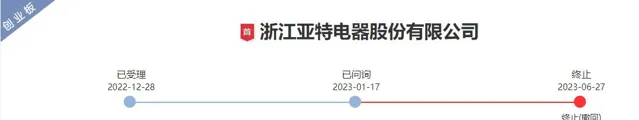

隨後,亞特電器於2022年12月申報創業板IPO獲得受理,後於2023年6月宣告終止。

【每日經濟新聞】記者註意到,在缽施然前次IPO終止後第二年,佳源創盛就選擇了清倉結束。2021年12月,佳源創盛以21.37元/股的價格將所持公司全部股權(1812萬股)分別轉讓給17位受讓方,合計轉讓價格3.87億元,而2019年8月,佳源創盛取得上述股權的價格為1.3億元。

缽施然表示,佳源創盛作為以房地產開發為主業的企業,2021年年末,佳源創盛及其下屬公司整體現金流較為緊張,因此調整整體投資策略,擬結束對公司的投資。

到了2022年2月,寧波通元優博創業投資合夥企業(有限合夥)(以下簡稱通元優博)、寧波通泰信創業投資合夥企業(有限合夥)(以下簡稱通泰信)轉讓手中全部缽施然股權。缽施然表示,通元優博、通泰信調整投資策略,擬結束對公司的投資,所在基金部份有限合夥人因看好農機行業發展前景選擇受讓股權。

記者註意到,佳源創盛、通元優博、通泰信在2019年入股時,曾與陳勇及公司等相關方簽署對賭協定,約定了公司上市申請被撤回、否決或終止等情形下的回購安排,但上述對賭協定在公司遞交創業板IPO材料時已自動終止,不再具有任何法律效力。

不過相比此次申報,公司前次創業板招股材料並未顯示當時對賭協定終止時存在恢復條件。根據公司申報上交所IPO的招股說明書(申報稿),2021年,包括2019年入股的浙江深改、馬萬榮等多位投資人與陳勇簽署的補充協定約定,如果出現公司撤回上市申請、上市申請被否決或終止等情形,「回購安排」約定的效力自動恢復。

但在2022年8月,上述恢復效力的約定全部解除,各方明確放棄對賭協定的各項權利及義務,且不設定任何恢復條件或替代性利益安排。

擬募集資金較前次申報增加約七成

缽施然主營業務為棉花種植機械化器材的研發、生產、銷售和服務,產品以棉花收獲機(采棉機)為核心,同時包括液壓翻轉犁、聯合整地機、精量鋪膜播種機、噴桿噴霧機、殘膜回收機等棉花種植機械。

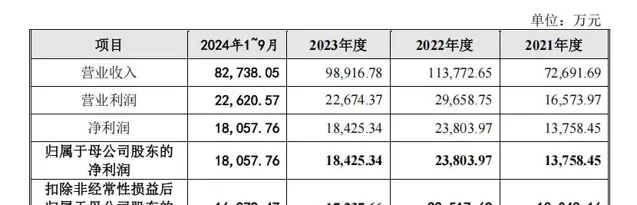

2021年—2023年及2024年前三季度(以下簡稱報告期),缽施然分別實作營業收入7.27億元、11.38億元、9.89億元和8.27億元,分別實作歸母凈利潤1.38億元、2.38億元、1.84億元和1.81億元。

其中,棉花收獲機是公司主要收入來源,報告期內主營業務收入占比約90%。

招股說明書(申報稿)顯示,2022年,單價較高的打包式棉花收獲機產品銷量進一步增長,公司業績出現增長;而2023年,整體市場需求發生變化,公司銷售收入有所下滑。

此次缽施然擬透過上交所主機板IPO募集資金11.86億元,較前次申報創業板擬募集資金7億元增加了約七成。

其中5.68億元用於「高端農機研發和生產基地建設專案」,該專案總投資5.82億元,建成後將形成年產自走式打包式棉花收獲機200台、高速精量鋪膜播種機1500台和精量噴桿式噴藥機1000台的產品生產能力,並將開展創新產品以及技術的套用研發。

招股說明書(申報稿)顯示,「高端農機研發和生產基地建設專案」2024年已完工轉固,達到可使用狀態。

此外,透過本次募投專案實施,公司將擴大播種機、噴藥機的產能。招股說明書(申報稿)並未披露播種機、噴藥機的具體產銷量數據,從收入來看,報告期內,播種機銷售收入僅169.65萬元、143.68萬元、36.34萬元和73.41,收入金額較小;而打藥機、導航系統貿易、拖拉機貿易等被歸類於主營業務中的「其他收入」,每年的收入占比也較小。

報告期內,由於播種機產量規模相對較小,生產的規模效應尚未顯現,因此毛利率為負。在此情況下,上述播種機、噴藥機新增產能能否順利消化?

對於IPO相關事宜,1月7日、8日,【每日經濟新聞】記者致電缽施然並行送了采訪郵件,但截至發稿未獲回復。

每日經濟新聞