每年12月,新車價格都會因為車企的降價沖量來到新低點。直到特斯拉在官降的基礎上,又推出了「5年0利率」的大殺器,讓2024的年終沖刺多了幾分驚心動魄。

不過,在這場持續了近兩年的價格戰中,中國消費者已經見慣了大場面。有特斯拉的一線工作人員向路咖汽車反饋,很多被促銷吸引來的潛客在得知明年要出新款後,選擇成為「等等黨」。

當消費者愈來愈趨於理性,花出去的每一分錢,都要實作最大的價值......尤其是當中產的兜裏也沒有余糧了。「現在輪到中產階級過‘拼多多’式的生活了 」最近一段時間,一位券商首席因為一場內部份享會的發言而爆紅全網,甚至發出了「放棄中產」的暴論。

在這之前,奢侈品已經嗅到了中產的消費降級,愛馬仕、香奈兒這樣的藍血品牌選擇用漲價的方式,主動與中產「割席」;年輕人開始拋棄優衣庫投向拼多多的懷抱,連創始人柳井正都想不到,優衣庫也可以和「平替」扯上關系。

這種劈叉的消費趨勢,每天都在上演。任誰都得感慨一句「復雜中國」。當經濟學家們探討一個中產逐漸減少的M型社會時, M型消費分化已經發生。在中國汽車市場,車企也正在放棄對中產的幻想,重新管理對消費力的預期。

被擠掉的溢價空間

當20萬出頭就能買到BBA的入門車型,你就能想像得到,價格戰對傳統豪華品牌的溢價空間,是多大的摧毀。誠然,豪華品牌整體溢價空間下行與國內新能源汽車的快速崛起有直接關系,當消費者有更多選擇的時候,豪華品牌也得屈尊用降價來刺激成交。

拋開品牌能值多少錢這個層面不談,豪華品牌本身的高溢價讓他們有充足的溢價空間可以讓渡出來。而更殘酷的是,越來越多的非豪華品牌,也在主動或者被動的去溢價。

這樣的例子不勝列舉......有多家車企高管都曾在公開場合表達過類似的觀點,當所謂的「豪華感」以更低的成本實作,高端化無法與高售價劃等號。通俗來講,一旦把車賣便宜了,想賣貴就難了。

今年7月,比亞迪旗下高端品牌方程式豹宣布,首款產品豹5全系降價,起售價下調5萬元。

在豹5官宣降價前不久表示,方程式豹汽車總經理熊甜波曾在接受采訪時透露,豹5所在的B級SUV這個領域,雖然市場容量是擴大了,價位段卻是往下走的,更多的產品價格下探到了20萬級。

此言不虛,當消費者不再願意為「品牌向上」的敘事買單時,一個新品牌只有自砍一刀,才能獲得生存的機會。而汽車這種大宗消費,就如同整體消費環境的晴雨表。中產家裏沒有余糧了,

更何況,當中產家裏都沒有余糧了,首當其沖的就是20萬以上的價格區間。

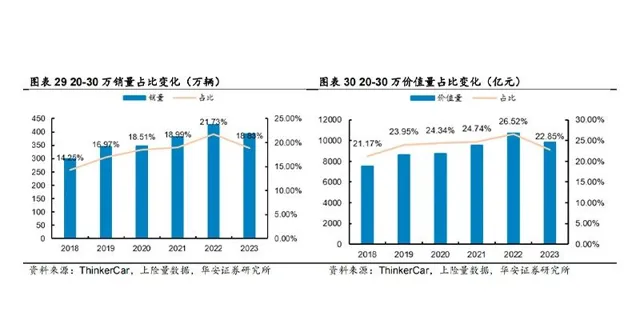

以2023年的數據為例,自2018-2022年,隨著中產消費力的崛起,20萬以上的汽車市場快速擴容。在20-30萬的主流區間,汽車銷量占比從14.25%上升至 21.73%。然而,2023年的價格戰,打斷了上漲的趨勢。

2023年,20-30萬價格帶汽車銷量占比下降至18.83%,回到了2020年的水平。與此同時,該價格區間的價值總量出現了近6年來的首次下降,也就是說,由於新車價格的下探,整體市場價格絕對數也因此下行。30萬以上的價格區間,也是同樣的情況,市場規模在2023年有所下滑,且價值總量也有所降低。

2024年,這個趨勢很難被逆轉,因為,新車價格還在持續下探。從2022-2023年,20-40萬的價格區間,至少減少了50萬輛的新車銷量。這個價格帶,過去是合資車企與豪華品牌的舒適區。

在中國品牌崛起之前,主流合資車企在中國是市場份額超50%,貢獻超1000萬輛的市場份額。而合資車企的潰敗「騰讓」出來的市場空間,短時間內,並沒有被中國品牌所完全填補。

其實,這個趨勢並不反直覺,李明(化名)今年8月購入了一輛純電SUV銀河E5,加入車友會後發現,群聊裏至少有15%的人在當初選車的時候是考慮買Model Y的。

如國投證券的高善文所說,對年輕⼈⽽⾔,當收⼊預期⼤幅下修,收⼊增⻓確定性⼤幅下修,消費信⼼和意願都被顯著抑制,中產們也是如此。而中國車企也在重新管理對中產階級的預期,要麽不斷下探價格,收割低端市場;要麽不斷向上走,主動拋棄中產。

向上或向下,被拋棄的中產

今年10月,乘聯會公布了一組數據,從2019年到現在,高端車型銷售占比提升,國內汽車銷售均價漲了3.1萬元。誠然,隨著國產新能源汽車的崛起,中國品牌的新車售價不斷走高。尤其是當蔚來的銷量超過二線豪華品牌,理想的銷量超過寶馬、奧迪,華為的尊界把車賣到了100萬。於是有了「再不努力只能開BBA」的網絡熱梗。

不過,人很容易因為幸存者偏差而忽略結構性矛盾。中國車企在不斷重新整理價格紀錄的同時,更多時候是把車越買越便宜。

在2024年接近尾聲之際,已經有車企公布了2025年的銷量目標。

零跑汽車董事長朱江明明確表示2025年50萬銷量是保底數碼。近日有媒體曝光部份車企的2025銷量預測,其中,比亞迪550萬輛,小鵬汽車35萬輛。從他們三家的車型布局來看,2025年,主力市場將是10-20萬價格區間。除了上述三家以外,吉利、長安、長城等企業也將在這一價格帶一決高下。

更殘酷的是,主營業務為燃油車的合資車企,在不斷降價後,很內送流量備援容錯機制力車型也會來到這一價格區間甚至更低。比如,邁騰、帕薩特、途觀、君越、天籟、雅閣等曾經都是20萬以上的車型。

這一趨勢,在銷量數據上也得到印證。放眼最近5年的乘用車市場結構,在2019-2022年這四年間,10-20萬銷量占比一直穩定在45%-46%左右,直到2023年突然攀升至50.24%,貢獻了超1000萬輛的市場份額。巨大的消費需求背後是,一眾車企將在這一競爭充分的紅海市場殺紅眼。鑒於2024年價格戰依舊慘烈,大膽預測,20萬以下市場依然有擴容的空間。

在激烈的競爭面前,量與價仿佛如天平的兩端無法兼得。還在生存線掙紮的企業,已經丟掉了講故事的幻想,不斷修正新車的價格,以價換量。或者像小鵬一樣,一旦發現「低價高配I」對上量有多大的刺激作用後,就很難從這個正向反饋中跳出來。即便是已經做到行業第一的比亞迪,也需要用低價的大殺器來維持銷量的高增長。

當然,也有人在繼續著高端化的新故事,或者試圖用技術創新向競爭對手奇襲。比如,率先將L3技術帶到量產車上的尊界S800,把預售價帶到了100萬起步;搭載半固態電池的智己L6 Max 光年版,預計售價會在30萬以上;預售價80萬的蔚來ET9,號稱整合了蔚來最前沿的技術......

當中產階級不再願意為溢價買單,車企的生存的路線也逐漸清晰,要麽繼續在價格戰中纏鬥,不斷壓縮成本堆砌配置,換取市場份額;要麽,掌握技術優勢,在「高端」的定義已然模糊的汽車市場,掌握定價權。向上或向下,都是車企作出的「放棄中產」的選擇。