台北時間1月13日(周一),第25屆瑞銀大中華研討會(GCC)在上海拉開帷幕,今年研討會的主題是「攜手廿五載,匠心鑄未來」。

研討會首日上午,瑞銀投資銀行大中華研究部總監連沛堃和瑞銀證券中國策略分析師孟磊等多位專家出席研討會,談及目前中國股市的估值問題,以及對2025年股市的展望及投資機會。

會上,孟磊在回答【每日經濟新聞】記者提出的關於A股科技股預期及推動「耐心資本」入市的政策時指出,A股的TMT科技板塊最大的特征是流動性敏感,自然會受益於相關政策,且無論是個人投資者還是公募基金,會對TMT有非常大的偏好。

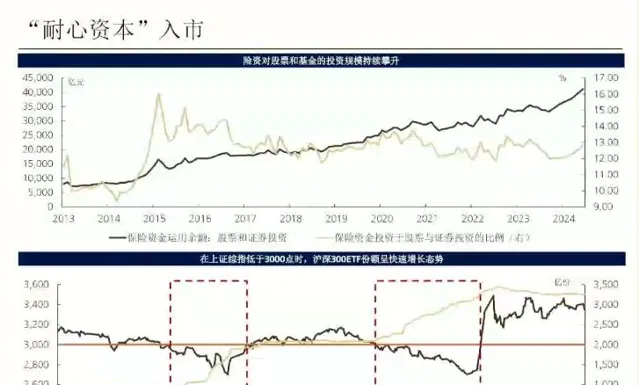

他同時告訴每經記者, 險資和機構資金這類「長期投資者 」 都在不停地湧入市場,但更多是循序漸進、互相吸引的過程。 資本市場上漲自然吸引更多投資者來介入,尤其是長期投資者。無論是(從A股企業)改善治理結構還是基本面的變化,都有利於長線資本耐心投入。

圖片來源:視覺中國-VCG41N1307121233

預計今年MSCI中國指數將出現「高個位數」上漲

談到當前A股的估值,孟磊認為, 從萬得全A指數或者滬深300指數可以看出,總體都處在五年均值下方的水平。

他指出,「除了估值以外,我們希望引入股權風險溢價的概念,這個指標指的是盈利除以股價,減掉10年期國債到期收益率,更多衡量股債價效比的指標。今年貨幣政策‘適度寬松’,利率總體處在低位,我們預計今年整體還有30~40個基點降息的可能性。 這樣的背景下,股票的價效比是比較高的。 目前股權風險溢價處在歷史均值上方1倍標準差,也就是說投資者雖然看到了利率下行,開始想象有更多的財政刺激空間,但市場情緒即便在‘9.24’反彈以後,到今天這個時間點並沒有體現出非常樂觀的看法,也就是說 市場上行有非常充足的空間 。」

「如果我們橫向跨市場比較,把滬深300指數與MSCI新興市場(除中國外)比較,我們發現歷史上的大部份時間裏,中國A股的估值都是高於全球新興市場的,但這個規律在2022年以後出現了變化,現在中國A股市場較新興市場出現了明顯的折價,因為在新冠疫情以後,全球的寬松周期,再加上整體全球市場的估值提高, 使得中國市場的股票估值處在一個比較低的,無論是絕對水平還是相對水平的低位。 所以,在這樣的背景下, 只要我們估值的差距有一定的收斂,就足以幫助整體股市形成一定的助推作用 。」孟磊補充道。

對於今年中國股票的預期, 連沛堃表示,瑞銀對於MSCI中國指數2025年的預測距離現在的水平會有一個「高個位數」的上漲。

連沛堃指出,從股票的角度,特別是新興市場的股票,還是會波動比較大,主要的原因是我們預計2025年全球的經濟增長會放緩,另外美聯準的降息節奏到現在可能還不明朗,以及我們本來預期的降息可能有所放緩。因此,強美元也會給新興市場造成相對保守的策略。

「 但中國的情況就不太一樣。首先利率是在下行,另外很多宏觀的數據,包括房地產、消費,其實都在見底,預計2025年政策會更加積極,對於整個經濟有提升。中國的情況跟全球比較來講,會比較好。因此,我們認為2025年中國總體股票市場會比較積極。 」連沛堃補充道。

資本市場上漲自然吸引更多投資者來介入,尤其是長期投資者

談到板塊,連沛堃在分享時也是偏MSCI中國指數成分股以及港股。他指出,「首先, 我們還是喜歡互聯網。 一是,在港股,從海外投資者基金布局的角度來說,互聯網是標配,港股上市的互聯網公司是其偏好;二是,過去幾年我們發現,從公司微觀的角度,互聯網公司都在調整他們收入結構以及努力提升毛利率,這比很多其他板塊都做得比較優秀,加上整個行業的競爭也沒有以往那麽大。 所以, 預計 這個板塊未來會有持續性雙位數的ROE,對於互聯網,我們是看多的。 」

「而在整個策略裏面,除了看增長以外,在防守上我們希望配一些高分紅的公司,沒有具體指特別哪個板塊,我們覺得高分紅是未來2025年看多的題材。」連沛堃補充道。

而除了港股外,去年以來,A股以AI為首的一眾科技股都受到資金的追捧,2024年年底,工信部也稱2025年要推進科技創新和產業創新融合發展。在這樣的大背景下,怎樣看待2025年A股科技股的走勢?對於這個問題,孟磊在研討會上回復【每日經濟新聞】記者的置評請求時表示,「關於A股的科技板塊,我們也是處在積極的立場。」

具體來看,孟磊認為有兩方面的原因:「 第一,A股的TMT科技板塊最大的特征是流動性敏感,我們看到,在降準、降息、貨幣政策寬松的時間點,普遍來說有更多的資金流入,無論是個人投資者還是公募基金,會對TMT有非常大的偏好。今年處在適度寬松的貨幣政策環境當中,有30到40個基點的降息,我們宏觀組的預測會有降準。對流動性敏感的TMT板塊自然會受益於相關的政策。 」

「第二,由於外部環境的變化,國內的自主可控、加大投資,包括重點安全領域的投資會非常明顯的提高。所以自主可控的主題、進口替代的邏輯,會使國內的科技板塊形成一定的合力。疊加全球範圍內的AI浪潮,在投資主題面上有一定的催化。 總體來說,我們對A股科技板塊持積極的看法。 」孟磊補充道。

【每日經濟新聞】記者還註意到,2024年「9.24」新政以來,A股雖然經歷了一波大漲,但後續維持了寬幅震蕩的趨勢,那麽今年國家是否還會出台實質性的措施來推動更多的耐心資本和長期投資者進入A股?

孟磊告訴每經記者,「 像險資和機構資金這類‘長期投資者’都在不停地湧入市場。我們並不認為監管會強制某種型別的資本一定要投資股票達到多少,更多是循序漸進、互相吸引的過程。 資本市場上漲自然吸引更多投資者來介入,尤其是長期投資者。」

圖片來源:瑞銀報告

孟磊認為,長期投資者在乎的首先不外乎就是回購、分紅,股東報酬的指標;第二是公司治理改善,他們希望投資的是擁有非常穩定結構的公司;第三是這個標的擁有長期穩定增長的環境,盈利是不停往上走的。

他指出,「目前來說具體的政策改革就是往這幾個方向推進的,例如透過市值管理指標去引導分紅回購,透過國企一系列考核的變化以及透過淘汰制度,建立公司治理改善的體系,加強投資者交流與報酬,引導更多的投資者去上市公司調研,所以在公司透明度上面也有提升,交易所也在提高上市公司品質做了非常多的文章。」

「最後,更多是和宏觀環境密切相關的。對於(A股企業的)盈利增長,我們認為到(2025年)下半年,會比較明顯地出現從底部向上的態勢,在這樣的背景下, ‘耐心資本’和長期資本更多將循序漸進、慢慢流入股票市場,這一點在利率下行環境比較明顯,因為投資債券的報酬相對來說已經到了比較低的位置。因此無論是改善治理結構還是基本面的變化,都有利於長線資本耐心投入。 所以具體在政策層面,更多還是會體現在市值管理這個大方向上。」孟磊補充道。

免責聲明:本文內容與數據僅供參考,不構成投資建議,使用前請核實。據此操作,風險自擔。

每日經濟新聞