財聯社12月19日訊(編輯 瀟湘) 盡管華爾街早已預料到本周美聯準將迎來一場「鷹派降息」,但或許沒有多少人能想到:美聯準的態度會如此之鷹,而美國市場遭遇的沖擊又如此之猛烈……

隨著道指重挫1100點,創下半個世紀(自從1974年)以來的第一個「十連陰」。除了美元,人們昨日目光所及的一切——美股、美債、黃金、位元幣都在暴跌。市場遭遇的這些「無差別」拋售,反映了投資者對美聯準昨夜決議結果的極度恐懼。

事實上,美股「恐慌指數」VIX在昨夜一天內就暴漲了74%,創下了四個月來的最高位28.32,單日的漲幅比 8月黑色星期一 時還要大!

而從股指的跌幅看,美股市場確實在昨日遭遇了8月「黑色星期一」以來最慘的一天。 道指和標普500指數均創下了自8月5日以來的最大單日百分比跌幅。道指連續第10個交易日下跌,這是自1974年10月連續11個交易日下跌以來的最長連跌紀錄。標普500指數則經歷了2001年以來跌幅最大的美聯準議息日行情。

截至收盤,道瓊斯工業指數下跌1,123.03點,跌幅2.58%,報42,326.87點;標普500指數下跌178.45點,跌幅2.95%,報5,872.16點;納斯達克綜合指數下跌716.37點,跌幅3.56%,報19,392.69點。

標普500指數已經連續13天出現下跌的成分股數量多於了上漲的成分股數量,繼續延續著近100年歷史上第二長的紀錄。

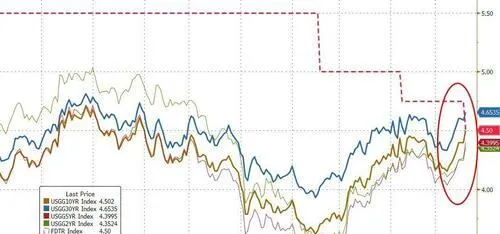

在債市方面,周三除了美債收益率本身的大漲外,一個有意思的現象是,長債收益率——30年期美債收益率和10年期美債收益率,目前均已超過了美聯準聯邦基金利率目標的上限4.5%。 而2年期和5年期美債收益率也在升向這一關口,這對於尚處於降息周期裏的市場而言, 其實是一個頗為玩味的訊號——債市似乎已並不相信美聯準還能再降多少息……

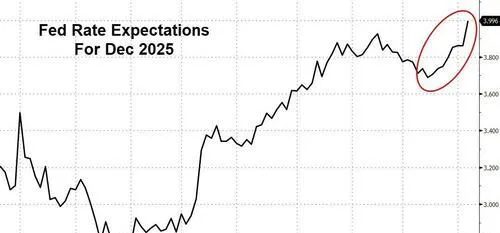

可以佐證這一點的是,利率市場對美聯準2025年底的利率預期已接近了4%。

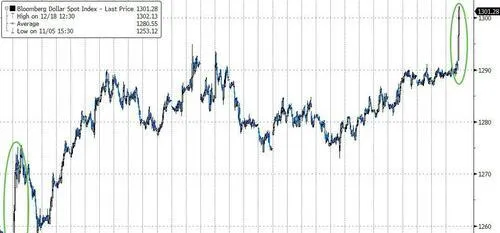

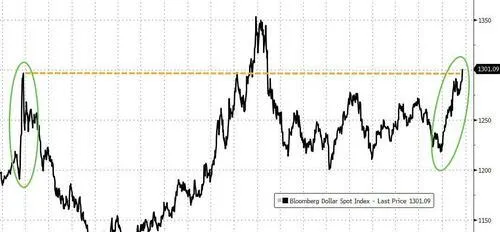

周三市場最大或者說唯一的贏家,似乎只有美元。 彭博美元指數已將川普勝選以來的漲幅擴大至了4%。

同時彭博美元指數目前所處的價位,其實已經達到了2020年新冠疫情後那輪升勢的最高位,在過去四年間僅有2022年美聯準加息最猛烈的那段時間比眼下更高。

在美元大漲的背景下,黃金價格隔夜則一路失守了2600美元關口:

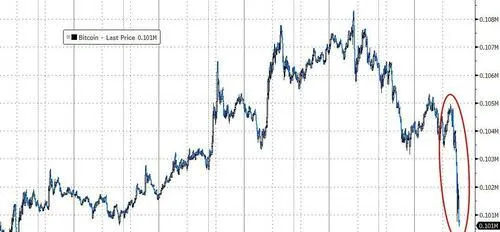

位元幣更是上演高台跳水,俯沖向了10萬美元大關。

那麽,在回顧完了昨夜全市場跨資產的行情之後,問題自然而然也就來了:昨日美國投資者緣何會如此驚恐地上演「無差別」拋售?美聯準又究竟做了什麽呢?

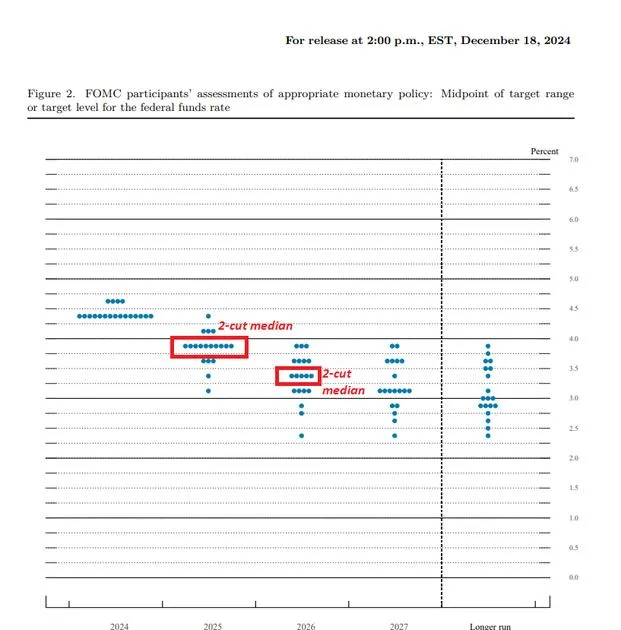

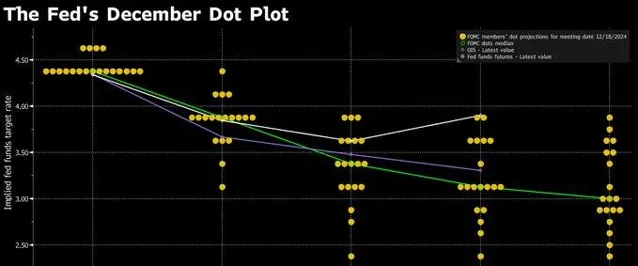

①點陣圖預計明年只降息兩次

在本次會議如預期宣布降息25個基點至4.25%-4.5%後,美聯準公布的利率「點陣圖」顯示,預計到2025年將僅再降息兩次。這與9月點陣圖預測相比,計劃中的降息次數出現了減半——當時預計明年將降息四次。 美聯準官員還預計2026年將再降息兩次,2027年再降一次。

相比9月的上次利率展望預測,聯準官員本次上調了今年過後所有時間段的利率預期,明年的利率預期中位值上升至了3.9%,2026年的預期中位值從升至3.4%,均上調50個基點,2027年的中位值預測則上調20個基點至3.1%。

我們在昨日的前瞻中,透過對華爾街投行預測的梳理中曾提到過,美聯準本周的點陣圖若將明年降息次數預估縮減至三次,其實大致符合預期。而若進一步縮水至兩次,則是一個更為鷹派的結果。很顯然,美聯準昨日的點陣圖變動鷹派程度超出了市場預期。

而由於美聯準本身變鷹,利率市場的最新預期隨即也在隔夜過後變得更鷹。利率期貨市場對2025年降息振幅的預期僅為32個基點(更偏向於僅降息一次),低於美聯準聲明剛釋出前預期的49個基點。

道明證券駐紐約美國利率策略主管Gennadiy Goldberg表示,美聯準下調未來兩年的利率預期是一個訊號,表明市場將繼續預計降息次數甚至會少於兩次,如果數據足夠強勁,還可能朝著不降息的方向發展。

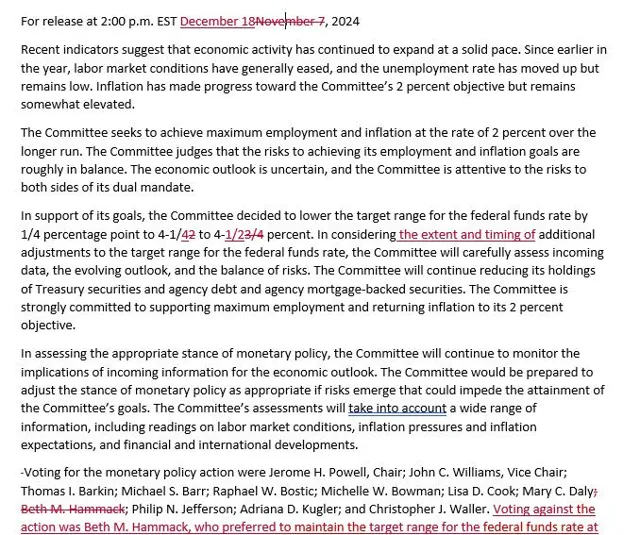

②聲明措辭釋放改變降息節奏訊號

相比於美聯準上月的貨幣政策聲明,本月聲明出現的一大變動是,在提到考慮未來利率調整時,美聯準新增了「程度」和「時機」的說法。而這寥寥幾個單詞的變動,其實一定程度上已經釋放了改變降息節奏的訊號。

美聯準聲明最新表示,「在考慮對聯邦基金利率目標範圍新調整的程度和時機時,(FOMC)委員會將仔細評估未來的數據、不斷變化的前景和風險平衡。」

「新美聯準通訊社」Nick Timiraos表示,透過增加「程度和時機」修改有關潛在利率調整的說辭,美聯準暗示,降息步伐將放緩。

③明面上「一張」降息反對票、暗地裏「四張」?

FOMC聲明顯示,在12名票委中,此次再度出現了一張對降息決定的反對票——克里夫蘭聯準主席哈馬克支持不降息。

頗為巧合的是,哈馬克其實是除了鮑威爾之外,我們昨日前瞻文章中唯一提到過的一位美聯準官員。 我們曾介紹過,哈馬克本月早些時候就表示,美聯準已經到達或接近應該放慢降息步伐的節點。她還贊賞地提到了上世紀90年代的兩次降息,當時美聯準迅速降息,累計降息振幅為0.75個百分點,然後轉為觀望。

哈馬克是今年才接替梅斯特出任克里夫蘭聯準主席的。而很顯然,在她上任後出席的第二場美聯準議息會議上,哈馬克就投出了反對票,足以表明她依然秉持著克里夫蘭聯準長期以來在美聯準內部的鷹派基調。

而與此同時,我們需要提醒投資者的是,你以為昨日只有一張降息反對票,但其實真正反對12月降息的可能有至少多達4位元美聯準官員。看看點陣圖就知道,雖然許多人已不再關註2024年的部份,但圖中仍有多達四個點支持在今年底將利率維持在4.5%-4.75%。

換言之,至少還有三位今年沒有投票權的美聯準官員反對12月降息。 他們中的至少一兩位,可能會在明年輪替獲得投票權。

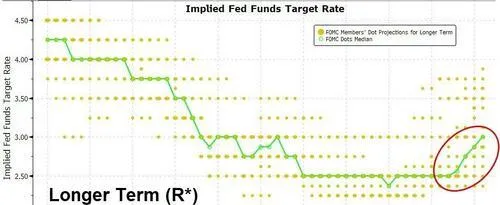

④長期中性利率預估已升至3%

在點陣圖裏,潛藏的鷹派「密碼」還不只有以上這些。點陣圖顯示,美聯準對長期中性利率的預估已升至了3.0%,9月預期為2.9%。

鮑威爾在會後的新聞釋出會上曾提到這一話題。鮑威爾表示,我們在經濟預測摘要中寫的是長期中性利率。這是指當供需平衡、整個經濟處於平衡狀態且沒有外部沖擊影響時的中性利率。而目前的情況並非如此。

鮑威爾指出,「我們並不知道確切的中性利率在哪裏。但正如我喜歡說的,我們透過其作用來判斷。我們可以明確的是,目前我們已經更接近這個中性點——大約比之前接近了100個基點。 關於中性利率的具體數值有很多估算,我們知道自己離目標更近了 。」

鮑威爾稱,「我認為我們目前處於一個不錯的位置,但從現在開始,這進入了一個新階段,我們在進一步降息時會更加謹慎。」

⑤美聯準心知肚明通脹目標成泡影?

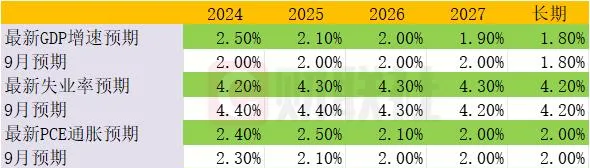

美聯準公布的最新經濟預測摘要還顯示,美聯準上調了今明兩年的GDP增速預期,下調今明兩年的失業率預期,同時上調2024-2026年的通脹預期。

其中,通脹預估的變動可能是格外值得重視的。美聯準最新預計,2025年總體和核心PCE物價指標均將落在2.5%,較9月的預估大幅上調。同時,到了2026年這兩組預測已依然無法回到2%的通脹目標內。

Brandywine Global投資組合經理Jack Mcintyre對此表示:「 更強勁的增長預期和更高的通脹預期——難怪美聯準減少了對2025年降息次數的預測。 這次會議的結果提出了一個問題:如果市場沒有預期今天會降息,聯準是否真的會降息?我懷疑不會。」

Mcintyre指出,「美聯準進入了貨幣政策的新階段——暫停階段。這一階段持續的時間越長,市場就越有可能認為加息和降息的機率接近。政策的不確定性將使2025年的金融市場更加動蕩。」

⑥鮑威爾暗示開始為川普任期做準備

美國當選總統川普已揚言要在上台後實施激進的關稅計劃,經濟學家普遍認為這可能導致美國通脹再次上升。

鮑威爾透露,部份聯邦公開市場委員會(FOMC)成員已開始對川普政策可能帶來的影響進行初步評估。

他還特地提到了川普的關稅計劃,表示目前對其如何影響通脹下結論還為時尚早。