出品 | 創業最前線

作者 | 吳曉薇

編輯 | 蛋總

美編 | 邢靜

稽核 | 頌文

「徽酒老二」迎駕貢酒,在超越口子窖後迎來了新的難題。

當前,行業普遍降速,迎駕貢酒今年以來的業績不及預期。

此前定下了「2024年營業收入80.64億元,凈利潤28.66億元」的迎駕貢酒,隨著邁入本年度最後一個季度,肩上的壓力也愈發沈重。

1、Q3業績降速

今年第三季度,白酒行業增速放緩成了一個普遍現象,次高端酒、區域酒受影響明顯。

據國聯證券研報測算,2024年第三季度白酒行業重點公司營業收入增速為2.41%,其中高端酒、次高端酒及區域酒的收入增速分別為同比增長9.59%、下滑0.38%及下滑15.64%,分別環比下降4.65、8.87、23.32個百分點。

區域酒降速明顯,使得迎駕貢酒、今世緣、口子窖等酒企業績不及預期。

這之中,徽酒「四朵金花」占了兩朵。

相比於口子窖第三季度實作營業收入11.95億元,同比下降22.04%;歸母凈利潤3.62億元,同比下降27.72%,迎駕貢酒實作了「雙增」。

數據顯示,其第三季度實作營業收入17.11億元,同比增長2.32%;歸母凈利潤6.25億元,同比增長2.86%。

然而,其第三季度凈利潤仍遠不及多數券商預期。包括浙商證券、國信證券、招商證券、華泰證券等在內12家券商,預計迎駕貢酒第三季度凈利潤同比增幅在15%-24%。

另從前三季度來看,迎駕貢酒業績也未達到此前定下的目標。

今年前三季度,迎駕貢酒實作營業收入55.13億元,同比增長13.81%;歸母凈利潤20.06億元,同比增長20.19%。

據其年初披露的【2024年度財務預算方案】,迎駕貢酒預算營業收入80.64億元,凈利潤28.66億元。

以此計算,迎駕貢酒今年營收和凈利潤增速需分別達到約20%和25%。因此,若迎駕貢酒想要順利完成全年任務,則需在第四季度實作更為顯著的增長。

據「界面新聞·創業最前線」了解,目前帶動迎駕貢酒實作營收和凈利潤雙增的主力仍是其旗下的中高檔酒類。

今年前三季度,迎駕貢酒中高檔白酒(洞藏系列、金星系列、銀星系列等)營收42.46億元,同比增長約18.63%;普通白酒(百年迎駕貢系列、糟坊系列等)實作營收約10億元,同比增長2.35%。

(圖 / 迎駕貢酒官方旗艦店)

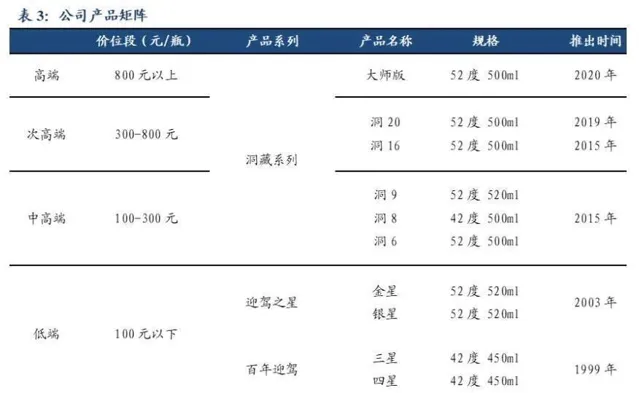

迎駕貢酒的洞藏系列是使公司成功躍升為「徽酒老二」的高價位系列產品。

2015年,迎駕貢酒登陸上交所,同年公司推出了洞藏系列(洞藏6、洞藏9、洞藏16、洞藏20),跨越百元價位段,布局中高端及以上的市場。

自2017年起,迎駕貢酒對洞藏系列連續調價,價格調整按照先調終端價後調出廠價、先調核心市場後推省內全域的方式,推動洞藏系列站穩價位。

2019年,迎駕貢酒又推出升級版洞藏30,2020年釋出迎駕貢酒·大師版(定價2180元/瓶)。

據東吳證券估算,目前洞藏系列經銷商毛利率約15-20%,終端利潤約8-10%。經銷商和終端利潤率高,且公司相關返利費用如掃碼紅包、再來一瓶等投入較大,因此渠道推力和終端動銷拉力強。

不過,在第三季度行業普遍降速下,以洞藏系列為主的中高檔產品也未能獨善其身。

據太平洋證券研報分析,第三季度洞藏系列有所降速,洞藏6表現穩健,洞藏9因漲價影響終端出貨增速回落。另據中金公司和光大證券研報,前三季度洞藏16、洞藏20目前基數較低、處於培育拓展階段,金銀星系列收入增長相對較慢。

對此,券商普遍認為迎駕貢酒是在主動降速。第三季度迎駕貢酒細化分拆經銷商,對原先全品項的經銷商精簡品類,分開營運洞藏和金銀星老品系列。

近期公司又設立高端酒事業部,成立單獨業務團隊營運,導致金銀星等老品系列短期銷售較少,而此項舉措是否能讓中高檔產品恢復高增,仍需觀察。

2、走出省外不易

當前,白酒市場強集中、強分化、強擠壓的態勢更加明顯。以行銷聞名於白酒江湖的徽酒,在「內卷」同時,高端化、全國化長期落後於同行。

高端市場被古井貢酒占據,且「茅五瀘」等一線名酒渠道下沈,正逐步進場搶地盤,省內競爭無疑將更加激烈。

迎駕貢酒董事長倪永培曾說,預計安徽省內的白酒市場規模約在300億至400億元,公司省內營收「天花板」約100億元。

前三季度,除了老大古井貢安徽省內、省外收入均取得兩位數增長外,迎駕貢酒、口子窖、金種子均難言優秀。

其中,口子窖省內銷售收入為35.55億元,而省外銷售只有6.96億元,同比下降8.14%;金種子酒,安徽省內收入為5.12億元,而省外收入只有1.41億元。

(圖 / 攝圖網,基於VRF協定)

迎駕貢酒在前三季度也仍以省內營收為主,期內公司省內實作營收38.0億元,同比增長20.7%;省外實作14.5億元,同比增長2.7%。

其中,第三季度省內實作營收11.2億元,同比增長6.85%;省外實作5.2億元,同比下滑3.62%。

迎駕貢酒省外營收單季出現下滑,一方面是由於江蘇市場2024年白酒消費需求相對疲軟,另一方面也因為省外低端產品收入占比較高,對業績造成了一定拖累。

據了解,迎駕貢酒在安徽省外市場分為9個銷售區域,在每個區域設立行銷中心,其中把江蘇、上海作為區域重點。

其中,公司設立了安徽、江蘇、直屬、外圍四大管理中心,要求江蘇的所有經銷商必須將洞藏系列帶入江蘇市場。2022年下半年,洞藏系列在第一輪投放的區域完成了產品匯入。

但迎駕貢酒省外產品以金銀星、百年迎駕等中低端產品為主,2023年省外市場毛利率為68.49%(省內為76.41%),洞藏系列占比不足40%。

另外,較高價位的洞藏系列起步更晚,這就讓迎駕貢酒的全國化行程較為緩慢。

據東北證券研報,2014年迎駕在江蘇的銷售規模占30.19%,約為安徽省內規模的1/2,占省外市場規模的77.30%,2022年江蘇市場營收超10億。

而調研數據顯示,2023年,江蘇省內白酒市場規模達625億元,洋河市占率23%,今世緣市占率15%。這之外,還有茅台、五糧液、劍南春等一眾名酒瓜分份額。

迎駕貢酒2024年的重點任務之一是快速突破江蘇、上海洞藏產品銷售,強力打造外圍洞藏樣板市場。但中金公司研報指出,競爭激烈情況下公司省外市場持續承壓,或將經歷一定調整。

在知趣行銷總經理、酒類分析師蔡學飛看來,整體上迎駕貢酒高度依賴安徽省內市場,省外市場拓展也成為企業增長的難點。

「目前的回廠遊等行銷模式如何創新,主品牌價值傳播如何提升都十分考驗迎駕貢酒下一步的產品結構升級。」蔡學飛說。(編者按:「回廠遊」是指酒企組織其合作夥伴或消費者到酒廠進行參觀和體驗的活動。)

3、存貨再創新高,合約負債下滑

市場的競爭加劇、全國化行程推進,導致了迎駕貢酒銷售費用提升,但效果卻需打個問號。

今年前三季度,公司銷售費用為4.58億元,同比增長12.40%。但其銷售費用率為8.30%,同比下降0.13個百分點。而在第三季度,公司銷售費用率為8.98%,同比增長了0.73個百分點。

銷售費用率的高低反映了企業行銷效率。一般而言,較低的銷售費用率表示企業能夠以較低的成本獲得銷售收入,企業的行銷效率較高。

由此可見,第三季度迎駕貢酒的銷售費用投入相比去年同期效率較低。

拉長時間線來看,迎駕貢酒近幾年的銷售費用逐年遞增。

(圖 / 攝圖網,基於VRF協定)

2021年-2023年以及2024年上半年,迎駕貢酒的銷售費用分別為4.45億元、5.05億元、5.81億元、3.02億元,分別同比增長6%、13.17%、15.22%、11.99%。

對於該項費用的增長,迎駕貢酒在上述年份財報中解釋稱「主要系廣告宣傳費、薪酬費增加所致」。

而在2022年、2023年及2024年上半年,迎駕貢酒廣告宣傳費分別達到2.54億元、3.04億元及1.49億元,分別同比增長11.94%、20%及6.74%。

與此同時,公司的存貨再創新高。今年前三季度,迎駕貢酒存貨達到4.81億元,占總資產比例為39.90%。

2019年至2023年短短5年時間裏,迎駕貢酒存貨已從26.98億元一路飆升至44.51億元,增幅超過60%。原材料、在產品、庫存商品、周轉材料、半成品是迎駕貢酒存貨主要構成要素。

但值得註意的是,庫存高企的同時,今年前三季度的合約負債下降了。期內,迎駕貢酒合約負債為4.03億元,同比下降20.45%,意味著經銷商的打款意願已在下滑。

定下「2024年營業收入80.64億元,凈利潤28.66億元」目標的迎駕貢酒若想完成任務,須在第四季度完成約25.51億元營業收入、8.55億元凈利潤,壓力顯而易見。

未來,迎駕貢酒將以怎樣的舉措完成目標?「界面新聞·創業最前線」將持續關註。

*註:文中題圖來自迎駕貢酒官方旗艦店。