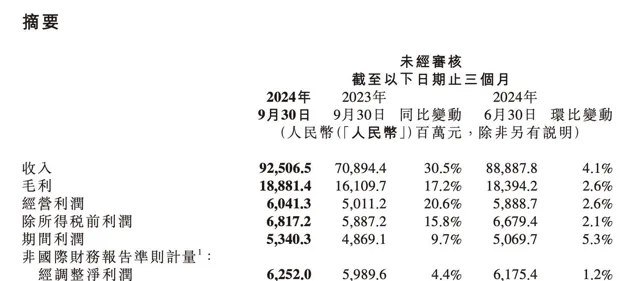

11月18日,小米集團(01810.HK)釋出2024年三季度業績公告。該季度小米集團總收入925億元人民幣,同比增長30.5%;經調整凈利潤63 億元,同比增長4.4%,其中包括智慧電動汽車等創新業務經調整凈虧損15億元,上一季度虧損為18億元。

從業務分部來看,三季度小米「手機×AIoT」分部收入828億元,同比增長16.8%;「智慧電動汽車等創新業務」分部收入97億元。

具體來看,三季度小米智慧型手機業務收入475億元,同比增長13.9%。主要是由於ASP(平均售價)及出貨量增加所致。小米手機ASP由去年同期的每部997元增加10.6%至1102.2元,主要是由於高端智慧型手機出貨量占比增加所致。

小米重點投入的高端手機方面,三季度小米高端智慧型手機出貨量在整體智慧型手機出貨量中的占比達20.1%,同比提升7.9%。財報電話會上,小米集團總裁盧偉冰表示,在激烈的金融環境與成本上漲壓力下,小米交出答卷:中國大陸地區中,人民幣3000–4000元價位段市占率為18.1%,同比提升9.3%;4000–5000元價位段市占率為22.6%,同比提升9.7 %;5000–6000元價位段市占率為6.9%,同比提升2.4%。

小米集團創始人雷軍此前公開回應價格上調原因稱:今年元器件成本上漲非常多,直接影響了手機的生產成本。小米在研發上的巨額投入也是導致價格上調的重要因素。小米中國區市場部副總經理、Redmi品牌總經理王騰補充稱:一是旗艦處理器升級最新3nm制程,工藝成本大幅增加;另一方面是記憶體經過持續一年的漲價,已經到了高點,所以大記憶體的手機版本漲幅更大。

成本上漲不僅影響定價,也影響了業務毛利率。該季度小米手機業務毛利率為11.7%,同比下滑約4.9%。盧偉冰在財報電話上解釋稱,三季度小米手機業務出現波動,主要因為該季度記憶體成本較高,產品釋出周期對季度毛利率產生影響。目前手機業務毛利率在可控範圍內,預計四季度手機業務毛利率會優於三季度。

該分部中的IoT與生活消費產品業務三季度收入261億元,同比增長26.3%;毛利率達20.8%,同比提升2.9%。截至9月30日,小米AIoT平台已連線的IoT裝置(不包括智慧型手機、平板及筆記本電 腦)數達到8.614億,同比增長23.2%。小米互聯網業務收入達85億元,同比增長 9.1%;毛利率達77.5%,同比提升3.1%。

吸引外界更多關註的智慧電動汽車等創新業務三季度收入97億元,毛利率由上季度的15.4%增至17.1%,主要是由ASP增加以及核心零部件價格及單位制造成本減少所致。其中,智慧電動汽車收入95億元,其他相關業務收入2億元。智慧電動汽車ASP由2024 年第二季度的每輛228644元增加4.4%至238650元, 主要是由於當季度交付的Xiaomi SU7 Pro及Xiaomi SU7 Max的占比增加。

談及交付問題,盧偉冰在電話會上表示,小米SU7在10月交付超過2萬輛,11月會突破2萬輛,並將2024年交付目標從原計劃的12萬輛調整至13萬輛,交付周期從25周縮短至20周。同時因近期小米汽車新鎖單量較大,未來一段時間仍將保持20周左右的交付周期。

盧偉冰總結該季度業績稱,小米所有業務業績都在增長,但存量市場中,有漲就會有跌,預計未來三年,中國品牌會拉開差距。2025年小米集團會堅持穩健基調,手機規模會持續增長,汽車業務預計會是所有業務裏增速最快的。

今日港股收盤,小米集團股價28.8港元,漲2.86%,總市值7189.22億港元。

(本文來自第一財經)