文|新莓daybreak,作者|李歡,編輯|翟文婷

既要謀增長,又要保份額,美團的2023年是在艱難中求進步的一年。

僅從財報的成績單來看,2023年從Q1~Q4,美團每一個季度的業績都是可觀的,四個季度持續性盈利,全年凈利潤累計達到138.57億元。而在此之前的兩年,美團都處於連續虧損之中。

但資本市場並未給予美團正向反饋。自2022年12月以來,美團股價持續下跌,直到今年2月初,美團股價一度跌至61港元/股,創三年來新低,較2023年1月的180港元跌去約65%,更遑論曾經的460港元歷史峰值。

盡管扭虧為盈,低迷的股價也給出了市場對這家公司當下及未來的評估。熟悉美團的投資者都知道,美團曾引以為傲的「本地生活」舒適區,在2023年徹底被抖音打破了。

這一年,美團最終發起了一場艱難的保衛戰。

犧牲利潤換增長無論是到店還是到家,2023年,美團都在用利潤換增長。季度凈利潤從去年Q2的76.59億元連續降低至Q3的57.27億元和Q4的43.7億元。

交銀國際的數據顯示,去年,美團本地生活平台營運利潤率降至36%,用約5 個百分點利潤率(約50 億元)換得新增 2000 億元交易規模。

犧牲利潤換增長的一個重要佐證是:訂單量與收入的增速不同步。

以到家業務為例,即配訂單量取得了一定的規模效應,Q4總訂單量實作60.46億單,日單估算5770萬單,Q3峰值一度摸高至7800萬單。

其實2023年後三個季度,美團的即配總訂單量都維持著較以往更高的同比增速,Q2至Q4分別為32%、23%、25%,而Q2之前四個季度的增速都低於20%。

但與訂單量增速相比,收入增速顯得孱弱,不相匹配。

華興證券測算,Q4 餐飲外賣收入同比增長 18%,比訂單量增速低了7個百分點。而另一項即配業務——閃購的收入同比增速29%,只略高於 28%的訂單量增速(日均單量達 830 萬筆)。

除了收入和單量增速的不同步,外賣業務的單位經濟效益(UE)在 Q4也出現同比下滑。其中主要原因是 AOV(平均訂單價值)承壓及使用者補貼加大。

不止如此,在2023年全年,外賣業務的GTV增速與外賣單均價格(AOV)同樣不同步。

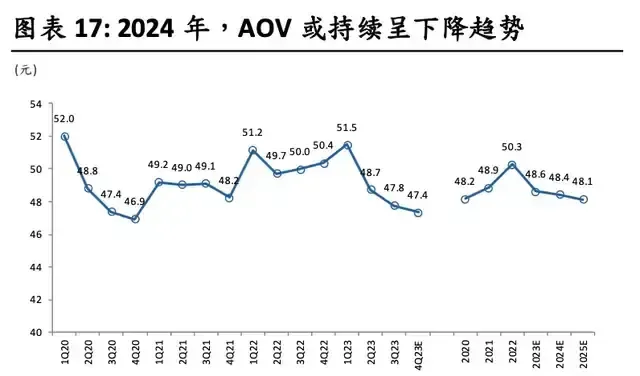

交銀國際估算,美團外賣2023 年 GTV 達到 9400 億元,增長 18%,外賣單均價格(AOV)2023 年則呈下降趨勢,且這種勢頭在2024年會繼續持續。這主要受到復常後低客單價商家恢復營業,以及美團外賣推出的拼好飯(客單價 5-15 元)業務影響。

平均訂單價值的降低,意味著美團也在低價換增長。公司經調整溢利凈額從2022年的28.27億元增長到2023年的232.52億元,這些數據也給了美團低價換規模戰略的勇氣。

2023年Q3,美團就承認近一步最佳化「特價團購」的流量分配,Q4再次強調「特價團購」及直播要強化消費者「每日低價」的心智。

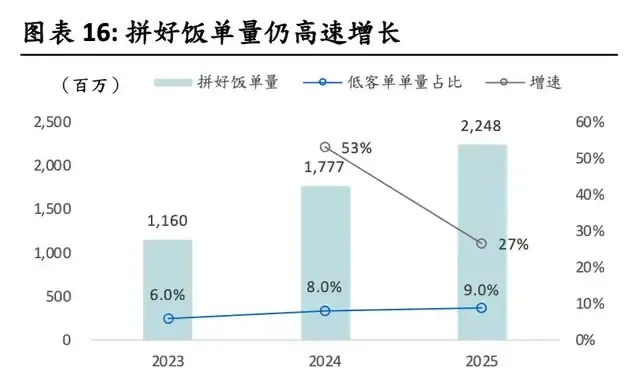

拼好飯業務是美團以「低價換單量增長」的手段之一,拼好飯等低客單價SKU是美團外賣AOV下降的主要原因。

這款為了促進消費需求的特價外賣團購產品上線於2020年8月左右,隨後在全國多個城市試點,直到2023年第三季度才首次出現在美團財報中。

和電商平台的低價策略有相似之處,拼好飯以提升美團外賣商戶端和配送端的生產效率,在下沈市場尋找新的流量增長。回顧「拼好飯」推進的每一個時間節點,幾乎都與即時配送訂單量的增長點相吻合。交銀國際估算,2023年,美團外賣平台拼好飯單量占比約6%。

到店業務,美團同樣貫徹「低價換市場增長」、「犧牲利潤換收入增長」的思路。

為了應對來自抖音的競爭,美團從去年第四季度開始擴大了低線城市的業務,這些動作降低了美團的營業利潤率。

美團CFO陳少暉在Q4的財報電話會議上就分析師的相關提問回答,去年二季度,美團在全國範圍內擴大了直營模式,取代了低線城市以往的代理營運模式。盡管該投資影響了美團的短期盈利能力,但會有利於業務的長期發展。

交銀國際的數據顯示,2023年,美團到店酒旅GTV同比翻倍至6500億元,交易使用者/活躍商戶增30%/60%,但這是美團犧牲50億元利潤換來的。

因為業務模式的轉型需要付出代價,不管是對商戶還是使用者,美團必須加大對低線城市的投入和行銷支出,這導致了Q4到店酒旅的收入(+58%)增速慢於GTV(+170%),也在同環比維度拉低了到店酒旅整體營運利潤率。

此外,跳出到店和到家的業務邏輯,就核心本地商業整體來看,美團2023年Q4的財報顯示,該分部的經營利潤率環比下降了3個百分點至14.5%,而導致經營利潤率下降的主要因素是——交易使用者補貼率的提高和季節性因素影響,以及餐飲外賣及美團閃購業務的騎手補貼增加和平均客單價的下降。

過去一年,美團明確開始重視商家的行銷解決方案和工具支持,所以行銷費用整體比2022年多投入了189億元,增速高達47.5%,行銷費用率也從18.1%提高到21.2%。

大量的投入,是為了換取可見的增長。或者說,是為了應對抖音的激烈沖擊而發起的保衛戰。

重新開機戰鬥模式核心本地商業打包了美團所有賺錢的業務,包括到家和到店。

到店業務美團幾乎是眼睜睜看著抖音一步一步攻進來的,後知後覺下,美團終於作出了應對措施。不僅被迫重拾團購,上線「特價團購」和「團購配送」,還推出爆品行銷工具「神搶手」,透過直播、秒殺等形式發放優惠券,激發消費需求。

除了業務上的積極應對,去年一整年至今年初,美團的組織調整和人事變動就沒有停止。

去年上半年負責美團酒旅、優選等業務的陳亮離職,下半年變動變得更為頻繁。先有王慧文因病辭去美團非執行董事等重要職位,緊接著美團大眾點評總經理俞建林離職、5位業務負責人被晉升為美團副總裁。而繼9月初晉升5位副總裁之後的十余天,美團再發內部信,宣布任命美團平台負責人李樹斌為高級副總裁(SVP)。

到了2024年,美團的組織調整繼續升級,開始圍繞核心本地商業的相關業務進行整合,對過去相對獨立的到店、到家事業群進行整合。到家事業群、到店事業群、美團平台、基礎研發等都交給王莆中負責。

此前,到店事業群由張川負責了7年之久,與到家事業群獨立並列。現在,張川從到店事業群總裁的位置調離,只負責大眾點評、SaaS、騎行、充電寶等業務。

到店業務是美團的利潤引擎,在張川管理美團到店的很長一段時間裏,都沒有遇到真正的對手,也並未對下沈市場的滲透引起足夠的重視,或者說沒有找到更好的應對措施。

抖音從2021年對本地生活發起沈默的進攻,美團的反應似乎也是相對遲緩的,直到抖音的低價團購對美團形成了顯而易見的威脅。

今年2月份美團將到店交給王莆中管理,是競爭壓力下反應的再次升級。而距離2月事業群整合一個多月後,美團具體業務的小變動繼續進行。

美團平台以內部信的形式宣布,成立平台產品部,並在平台產品部下設設計部,整合公司到店、到家等設計部資源。區別於2月的事業群的整合,這次變動則是聚焦於核心本地商業業務內部的化零為整。

Q4的業績會議上,當分析師問及近期組織結構調整變化的細節、目的和協同效應問題。王興對此回答,「在這次組織架構調整之後,外賣配送和到店及酒遊這兩個業務團隊可以更緊密地合作.......還有助於降本增效,加強協同。這些業務將在王莆中的帶領之下,將能夠更好地支持核心電商業務流量和產品的長期發展。」

守住並聚焦本地核心商業,王興將這次調整視為美團的一次戰略布局。曾經與王興共同戰鬥過的元老王慧文,接下來將用部份時間承擔美團顧問一職。

身處永無寧日的本地生活領域,也許美團已經做好了全面重新開機戰鬥模式的準備。