東莞證券股權轉讓有了新進展。

8月21日晚間,錦龍股份公告,此前透過上海聯合產權交易所公開掛牌轉讓所持東莞證券20%股權,最終征集到1名意向受讓方,即東莞金控集團和東莞控股組成的聯合體。

據了解,目前錦龍股份已經和該聯合體簽署了股份轉讓協定,交易價款22.72億元。

券商中國記者還註意到,上述轉讓後,東莞金控集團成為東莞證券第一大股東,錦龍股份及其一致行動人此次轉讓後還持有東莞證券24.6%股權,該公司還與東莞金控集團簽署合作協定,約定東莞證券若2年內沒上市,東莞金控集團有權要求受讓全部東莞證券24.6%股權,或股權轉讓交易中享有優先受讓權。

國資聯合體拿下東莞證券20%股權

錦龍股份公告,此前該公司在上海產權交易所於8月1日至8月14日公開轉讓東莞證券20%股權,掛牌底價22.72億元。

截至8月14日,上述掛牌資訊披露期滿,收到上海產交所出具的【競價結果通知】和【組織簽約通知】,此次交易共征集到1名符合條件的意向受讓方,為東莞金融控股集團有限公司(簡稱「東莞金控集團」)和東莞發展控股股份有限公司(簡稱「東莞控股」)組成的聯合體,東莞聯合體已按要求向上海產交所交納了3000萬元保證金。

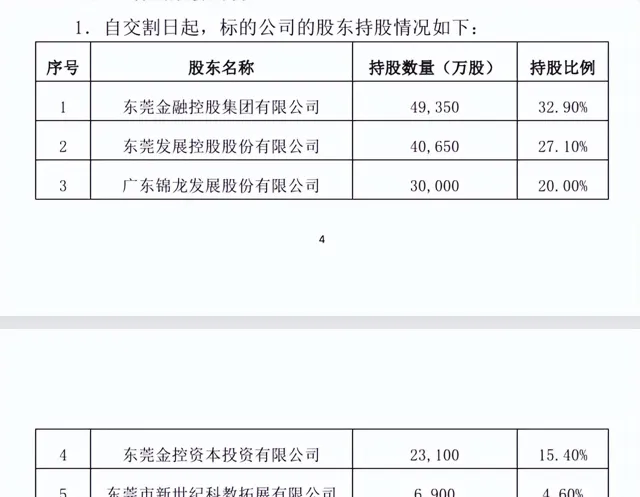

8月21日,錦龍股份與東莞聯合體簽署了【關於東莞證券股份有限公司之股份轉讓協定】。此次交易之後,錦龍股份持有東莞證券股權直接從40%降低至20%,東莞金控集團持有東莞證券比例增加至32.9%,超越錦龍股份成為東莞證券第一大股東,東莞控股持股東莞證券比例增至27.1%。

作為民營企業的錦龍股份,原本是A股中少有的持有兩張證券牌照的上市公司,此前持有中山證券67.78%股權和東莞證券40%股權,依托兩者開展證券業務。

近年來,由於資產負債率高企和財務負擔較重,錦龍股份經營業績持續下滑並虧損,因此,錦龍股份擬出手轉讓東莞證券和中山證券的全部股權,從而回籠一定規模資金和降低公司負債,改善公司現金流等財務狀況,提升公司盈利能力和抗風險能力。

數據顯示,錦龍股份2023年虧損3.84億元,2024年上半年預計扣除非經常性損益後凈利潤虧損3010萬元至5720萬元。

東莞金控集團有意接盤剩余股權

實際上,以東莞金控集團為代表的東莞國資,並不滿足於僅接手東莞證券20%股權,它們希望接下民企錦龍股份及一致行動人旗下剩余的所有東莞證券股權。

資料顯示,東莞證券成立於1997年,目前沒有控股股東,實際控制人為東莞市國資委。從股權結構來看,錦龍股份、東莞金控集團、東莞控股、東莞金控資本投資有限公司(簡稱「東莞金控資本」)和東莞市新世紀科教拓展有限公司(簡稱「東莞新世紀」)分別持股40%、20%、20%、15.4%和4.6%。其中,東莞金控、東莞控股和東莞金控資本均為東莞國資旗下企業。

上述東莞證券20%股權轉讓交易之後,東莞證券的股東結構變為:東莞金控集團、東莞控股、錦龍股份、東莞金控資本和東莞新世紀,分別持股:32.9%、27.1%、20%、15.4%和4.6%。即交易之後,民營資本的錦龍股份及其一致行動人東莞新世紀依然持有東莞證券24.6%的股權。

8月21日,東莞金控集團和錦龍股份及其一致行動人東莞新世紀,就錦龍股份方面持有的剩余24.6%股權進一步簽署了【合作協定】約定:(1)未來2年內,若東莞證券沒有上市,東莞金控集團有權要求錦龍股份或東莞新世紀向東莞金控集團轉讓持有的東莞證券全部或部份股份,屆時雙方交易價格根據交易時最近一期經審計的凈資產的1.3倍為基礎;(2)錦龍股份或新世紀公司有權向第三方轉讓其持有的標的公司全部或部份股份。如轉讓,則東莞金控集團在同等條件下享有優先受讓權。

不過,如東莞證券首次公開發行並上市,各方將遵守上市公司股份變動的相關規定,該合作協定自動終止。

就上市進展方面,2022年2月,東莞證券先發過會,但未獲得上市批文。2023年全面註冊制落地,東莞證券IPO平移獲受理。今年6月29日,東莞證券更新送出後的財務資料,目前IPO在正常排隊稽核。

數據顯示,截至2023年末,東莞證券的總資產為524.84億元,總負債為434.47億元,凈資產90.38億元。東莞證券2023年實作營業收入21.55億元,凈利潤6.35億元。未經審計財報顯示,東莞證券今年上半年凈利潤2.98億元,同比下降18.8%。

責編:戰術恒

校對:王朝全