昨天,我們見證了一個歷史:

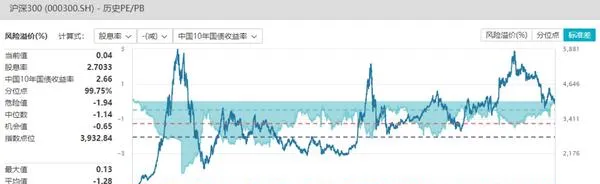

滬深300股息率-10年期國債收益率的值為0.04,這是2006年2月以來的首次倒掛,甚至超過了08年全球金融危機。

某種程度上,現在買滬深300,當前滬深300的股息率為2.70%,比買國債還劃算。

前面文章我們主要談到的「抄底」指標是股債利差,但偏整體偏宏觀,今天從更微觀具體的角度,談到熊市大底的特征。

我選的第1個指標是 破凈股占比 。

破凈股,即股價跌破凈資產,銀行屬於典型的破凈股。

如建設銀行股價5.57元,但每股凈資產10.24元,市凈率0.54。

但在熊市底部,除了銀行股,還有大批股票股價跌破凈資產,足以反映市場的悲觀。

但由於上市公司越來越多,所以相比破凈股數量,破凈股占比更具參考價值。

以上證指數為例,2005年至今,跌破凈資產個股的數量占比超過10%的情況,只出現過5次。

每一次出現,都是熊市大底,對應著磅礴浩蕩的大牛市。

最典型的當屬2005年,上證指數跌破1000點,相當於上證指數上市15年來,還在原地踏步。

而中國GDP從1990年的1.89萬億,增長至2004年的16.18萬億元,復合增速15.39%。

以1993年上市的福耀玻璃為例,凈利潤從1990年的0.12億元,增至2004年的3.95億元,復合增速26%。

很顯然,998點的上證指數被嚴重低估了。

過度的低估,帶來的結果就是兇猛的反彈,上證指數2006、2007年分別漲了130%、97%。

從上圖可知: 破凈股占比大於10%,市場進入底部超跌區間,後市越跌中長線投資價值越大。

若破凈率大於15%,則意味市場極度低估,後市有望產生超級大牛市。

截至昨日,破凈股數量為401只,破凈率為8.15%。

我選的第2個指標是 市盈率低於25倍的股票占比 。

為什麽以25倍為標準?

25倍市盈率,據市盈率=市值/凈利潤,若公司市值100萬,則凈利潤為4萬。

如果公司每年都能保持4萬的凈利潤,並選擇全部份紅,若我們花100萬買下這家公司,相當於每年到手利息4萬,相當於買了4%恒定利息的固收類理財。

而當前社會預設的無風險收益率為4%,所以對應股票市盈率25倍。

從上圖可以看到: 股票市盈率小於25倍的數量占比達到45%時,市場進入底部區間,後市將迎來反彈或反轉 。

(相關底部指征分析,僅供參考,市場行情變換,我們積極保持關註。)

截至昨日,小於25倍的國平數量為1499只,占比37.86%。

這兩張圖價值千金,贈予有緣人。

因為當市場處於底部時,當賬面浮虧不少時,大部份人無心學習。

但他們不知道一個道理, 人與人之間的差距,是在低谷期拉開的。

在人的一生中,總會面臨挫折和低谷期。

偉人尚且做不到一生順遂,何況我們普通人。

但偉人與普通人最大的區別在於,他不會怨天尤人,他不會把一時的失利當作一生的失利。

他們會正確看待問題,會深刻反思,並且會舉一反三,從而再犯同樣的錯誤。

他們永遠樂觀,相信低谷只是一時的,潛龍終將騰起空,古獅必醒嘯眾生。

人生如此,投資更是如此。

人生的很多道理,與投資是相通的。

碌碌無為的人生,靠投資逆襲,難於上青天。

唯有不斷學習,不斷反思,不斷總結,人生方能更上層樓,投資才能登高望遠。

全文完,如果喜歡,就點個「贊」或者「在看」吧。

本文系好買研習社原創,如需轉載,請在文章開頭註明來源於「好買研習社」。未經授權,任何媒體和個人不得全部或者部份轉載,否則將承擔相應的法律責任。

免責條款:本文內容為基於公開資料研究完成,並不構成投資建議。投資者應審慎決策、獨立承擔風險。

邊學邊賺,就在好買研習社,更多內容,可以關註我的公眾號一起交流哈:好買研習社(howbuyIE)