人生不就是起起落落落落落落……起嘛!

曾幾何時,華夏幸福也是大眾眼中的牛股,市值曾超1000億元。

可是在近幾年房地產艱難求生的路上,華夏幸福卻掉了隊。

華夏幸福成為繼恒大後,出現嚴重債務問題規模最大的地產企業。

如今艱難喘息的華夏幸福,終於在國慶日後迎來了一絲生機。

1

突破紓困之路

國慶後,華夏幸福在市場投下了一枚重彈,釋出了難產許久的債務資產重組公告。

對於如今的華夏幸福,雖說不能僅憑一則訊息就滿血復活,但輿論調整風口已經開啟。

此次華夏幸福的化債細則,超過了市場預期,也給地產板塊帶來一絲好轉。

在此利好訊息下,華夏幸福復牌一字漲停,報價4.41元/股,漲幅9.98%。

作為華夏幸福主要債權人,被譽為隱形「地王」的平安,也一改頹勢 大漲近8個點。

收盤後,股價暴漲的中國平安表示,對華夏幸福債務重組計劃予以支持。

看來,懸在平安頭上的資產減值利劍,也終於掉了下來。

根據華夏幸福初步擬定的債務重組計劃表示,以「不逃廢債」為基本前提。

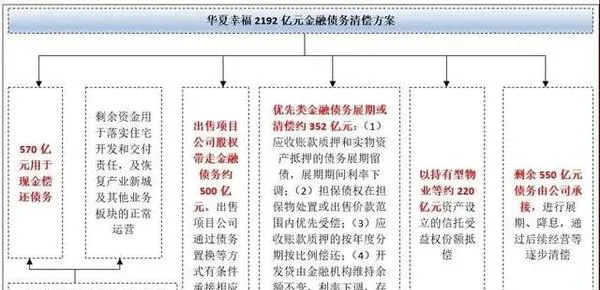

目前華夏的 2192億元 的金融債務,將主要透過 6項措施 逐步還款。

債務清償方案落實到具體層面,梳理如下:

1、賣出資產回籠資金 約750億元 ;

2、出售資產帶走金融債務約 500億元

3、優先類金融債務展期或清償約 352億元 ;

4、現金兌付 約570億元 金融債務;

5、以持有型物業等 約220億元 資產設立的信托受益權份額抵償;

6、剩余 約550億元 金融債務由公司承接,展期、降息,透過後續經營發展逐步清償。

該方案靈活運用出售資產回籠現金,對資產與債務進行重組剝離債務,采用現金兌付等綜合手段與措施, 讓公司負債下降超過2000億元。

其中最立竿見影的是,華夏幸福選擇 出售計畫資產獲得570億現金流 來兌付金融債務,此舉可謂誠意滿滿。

華夏幸福的忍痛割肉,為恢復企業的流動性運作創造了條件。

目前看來,短期之內公司不會破產,但未來最重要的還是看執行層面。

2

接連暴雷始末

兩年前,華夏幸福實際控制人王文學,以353.5億元財富值排名2019年 富比士中國富豪榜第57位。

兩年之後,王文學及華夏幸福 需要償還超過2000億元人民幣 的金融債務。

從「富豪」到「負豪」,華夏幸福到底出了什麽問題?

截至上半年,華夏幸福三道紅線全部踩中, 剔除預收款項後的資產負債率達到80.30%、凈負債率高達209.28%、現金短債比低至0.11。

王文學在年初內部講話中,曾經揭露了公司窘境背後的原因。

一直以來的投資布局主要以環京區域為主,錯誤研判了環京的房地產形勢,導致投資過於集中。

2017年環京市場限購政策推出後,在疫情等多重因素影響下,回款遭受沖擊,貨值減值較大、毛利率下降明顯。

而為了對沖限購政策影響,華夏幸福加大了對長三角、粵港澳大灣區等區域的投資力度。

結果內部在資源分配方面又存在較大分歧,導致環京區域上的布局並沒有按照預期推進。

以及公司賴以生存的 產業園區發展模式問題, 這種模式投資金額大、業務周期長、業務環節復雜。

盡管目前出台了清償方案,但對於華夏幸福而言, 在債務化解、經營模式變革等方面 還有很長的路要走。

3

房企借鑒樣本

在房地產動蕩的特殊時期,地產君認為, 行業責任感是極為重要的。

華夏幸福透過切實可行的解決方案,讓大眾以及從業者感受到了安全感。

此舉對於暴雷的房企來說,具有一定的標桿意義。

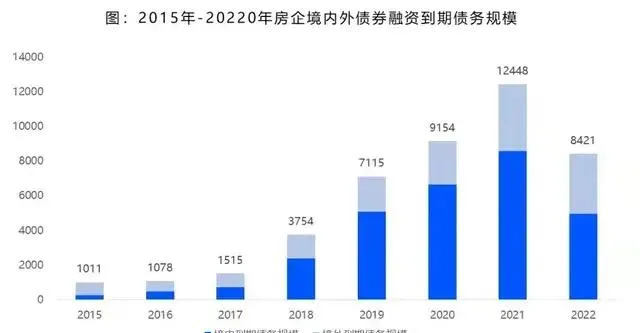

2021年算得上是房企歷史上最高的債務到期潮。

據克而瑞數據的不完全統計, 95家房企2021年到期債券7223.81億元。

根據wind數據顯示,從今年初至8月中旬, 已經有超過38只涉房債券違約,牽涉債券發行規模達587.2億元。

如今的地產行業就是一顆「玻璃心」,即便是頭部房企,稍有不慎也會出現資金暴雷。

華夏幸福債務重組算得上是可供借鑒的風險化解方案, 有利於行業和宏觀經濟的平穩執行,也能為行業的轉型升級預留喘息的時間。

這樣的情況下,各大房企更應該強化企業的信譽、商譽,化解地產行業的危機,為市場消減隱性地雷, 引導房地產行業走上健康發展的軌域。

關於今天地產君分享的房企動態,大家有何看法?歡迎在留言區分享互動。