出品丨虎嗅汽車組

作者丨肖漫

頭圖丨視覺中國

蔚來仍舊陷於虧損泥潭之中。

11月20日,蔚來釋出了第三季度財報。其中,經營虧損進一步擴大至52.378億元,這是蔚來連續第四個季度經營虧損超過 50 億元,四個季度累計虧損達224億元。

從財報基本面來看,蔚來在營收、毛利率、自由現金流等數據逐漸趨好,而虧損加劇的背後,是蔚來始終未收斂的費用支出。

李斌透露,蔚來將在下個月推出螢火蟲品牌首款產品,並且明年樂道還將有兩款 suv 產品釋出,蔚來品牌也將迎來平台的切換,多重布局之下,蔚來能否撐得住?

虧損仍在繼續

第三季度,蔚來實作營收186.74億元,環比增長7%,這主要得益於汽車銷量的增加。

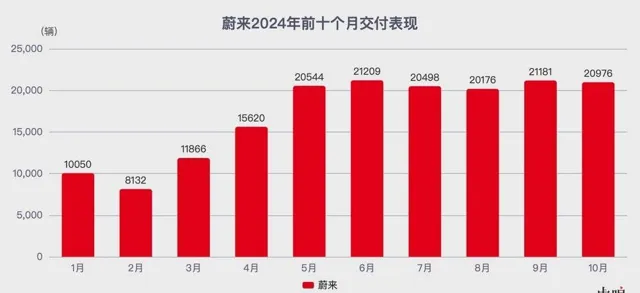

蔚來第三季度共交付了 61855 輛,其中蔚來品牌貢獻 61023 輛,樂道交付832輛。考慮到樂道首款產品 L60 在季度末釋出,暫未能對三季度交付帶來過多貢獻。

自9月開始,樂道品牌開始計入蔚來交付

自今年 5 月交付破兩萬開始,蔚來基本處在穩態交付的狀態。不過,最新月度交付表現上,蔚來品牌車型僅交付新車 16657 輛,對此李斌表示,蔚來品牌在 9 月和 10 月出現下降是因為蔚來收回了促銷政策權益(約1.5萬)。

政策調整一定程度上影響了交付,但也由此提高了毛利率。第三季度,蔚來的整體毛利率提升至10.7%,汽車毛利率提升至13.1%,是近兩年來的最高水平。

對比其他新勢力車企,理想整體毛利率為 21.5%,小鵬最新季度的整體毛利率也達到了 15.3%,蔚來的毛利率還有較大提升空間。

可以看到,即使沒有新品釋出,蔚來品牌依舊能夠保持一定的競爭力,讓銷量維持在穩態水平,但不可忽視的是,蔚來的虧損仍在繼續,花錢的速度趕不上掙錢的速度。

從支出計畫來看,第三季度銷售、一般及行政費用為41.09億元,同比增長13.8%,環比增長9.3%,比市場預期高出約2億元。對此蔚來解釋稱,費用增加主要由於樂道品牌的店面增加和行銷投入加大。

不僅如此,李斌表示這部份費用支出在四季度還將增加,其計劃在目前 190 余康寶道門店的基礎上,到今年底再開大約 110 家,預計到明年一季度,資本開支會隨門店擴張的減緩回到合理水平。

另外,在研發支出上,蔚來也是居於新勢力之最,且沒有任何收斂的勢頭。蔚來第三季度的研發費用為33.19億元,同比增長9.2%。李斌表示,研發還是會以每個季度 30 億的規模去投入。

截至今年 9 月底,蔚來現金及現金等價物、受限現金、短期投資和長期定期存款的余額約為 422 億元,家中余糧尚且充足。

值得註意的是,蔚來長短期和應付款的規模(累計404億元)與蔚來的現金儲備規模相當,在多品牌多業務的布局下,蔚來應該如何撐住?

多品牌並列,蔚來能否撐住?

首先是資金的流入。今年9月,蔚來宣布獲老股東 33 億元增資認購。這是繼去年阿聯阿布達比投資機構CYVN對蔚來進行了兩次戰略投資(共33億美元)後再一次引進資金。

與此同時,推動產品快速上量,回籠資金。蔚來給出了有史以來最高的季度交付指引,預期第四季度交付7.2萬台至7.5萬台,同比增長43.9%至49.9%;預期營收為196.8億元至203.8億元,同比增長15%至19.2%。這意味著蔚來在接下來兩個月平均交付需達到 2.5 萬輛以上。

當然,這是基於雙品牌戰略作出的,樂道承擔了上量的重任,李斌給出的預期是 「12 月上 1 萬台、2025年 3 月實作單月交付 2 萬台」 。

據樂道汽車總裁艾鐵成在廣州車展上透露,樂道L60的訂單已經積壓到了明年一季度,生產計劃已安排至2025年第一季度。

從最新交付數據來看,樂道第一個完整月僅交付新車 4319 輛,產能爬坡較慢。對此李斌解釋稱,樂道用了全新電子電氣架構,並且采用了 900V 高壓平台,影響了電池、電機等零部件的生產效率。

產能爬坡需要改善是一方面,樂道的毛利率也需要同步提升。蔚來 CFO 曲玉稱,因為還處在爬產初期,加上在上市早期給出的使用者權益較多,樂道 L60 年內的毛利率只有個位數水平。

隨著產能和交付量逐步提升後,2025 年樂道毛利率的基準目標是 10%,疊加成本結構最佳化和其他售價更高車型的推出,蔚來給樂道品牌設定的毛利率目標是逐步做到 15%。

據蔚來透露,樂道明年會有 2 款 SUV,分別是大五座和六七座,相當於理想 L7 和 L8,但價格會比理想 L7/8 更有競爭力。屆時,蔚來和理想又將短兵相接。

對於蔚來品牌,李斌表示明年產品會陸續切到新平台,首款車是 ET9,然後會有其他新產品的上市以及舊產品的改款推出,計劃 2025 年則會以 15% 為基礎逐漸最佳化毛利,目標提升到 20%。

另外,在財報電話會上,李斌透露將在下個月的 NIO DAY 上釋出第三品牌「firefly 螢火蟲」的首款車型,並於 2025 年上半年開啟交付。

據悉,firefly 螢火蟲定位於高端小車市場,類似寶馬集團的 MINI 品牌,首款車型或將搭載地平線征程 5 芯片,將在蔚來位於安徽滁州經濟開發區第四工廠生產。

需要指出的是,樂道和firefly螢火蟲兩大子品牌不僅承接上量的任務,而且是蔚來接下來在全球市場的擴張的核心車型。

蔚來正在開拓歐洲以外的市場,今年10月,蔚來宣布將正式在中東和北非地區開展業務,並計劃於2024年第四季度全體系進入阿聯市場;11月,蔚來宣布將正式在亞塞拜然開展業務,並將於2025年第二季度開啟產品交付。

可見,蔚來正迅速進行業務擴張,無論是產品戰略層的鋪設,還是進軍海外市場的節奏,蔚來正在多觸角發力,預計2025年起三個品牌將迎來強勁的產品周期。

「蔚來明年有信心實作 100% 銷量的增長」、「蔚來會以 2026 年全年盈利為目標來開展工作」,這是李斌在財報電話會上給出承諾,這也是李斌第三次修改盈利時間表。

但需要思考的是,蔚來如何穩步進行平台切換,避免陣痛期?在多個子品牌的成長階段,蔚來該如何控制成本支出?多品牌多車型之間如何在競爭中形成合力,透過規模化攤分成本?以及面對海外市場的不確定性,蔚來有多高的風險承擔能力?

蔚來手上握著太多張牌,但牌多不是獲勝的根本,該怎麽打出王炸的效果,才是關鍵。

正在改變與想要改變世界的人,都在 虎嗅APP