咬文嚼字没意义,也不需要谁来科普通缩的定义。

就某些人从教材上照抄来的那三板斧,ChatGPT干得都比他好。

我们普通老百姓所关注的,无非就是就业,收入,物价,房价,生活成本……

生意难做,日子难过,这都是直观的感受,你大可以大胆认为—— 经济大约的确是衰退了。

至于是不是通缩,我也认为不是。

这个问题,上个月我们在网上已经争论过了。

任泽平主张是「复苏初期」 。

但我觉得仍在衰退,离复苏尚远。

因为从逻辑上讲, 只要债务危机没落地,就不可能有复苏 。

这个逻辑我在专栏里写过,大家自己去看:

既然说衰退,那和通缩有什么区别?

通缩导向的结果,一般是生产性萧条带来的物资匮乏。

大萧条,大家都学过吧,极端的通缩就是那个样子。

我们显然还没到那一步。

我们是生产国,天然具有产能过剩的倾向,目前最大的问题,是需求不足,这是衰退的重要特征。

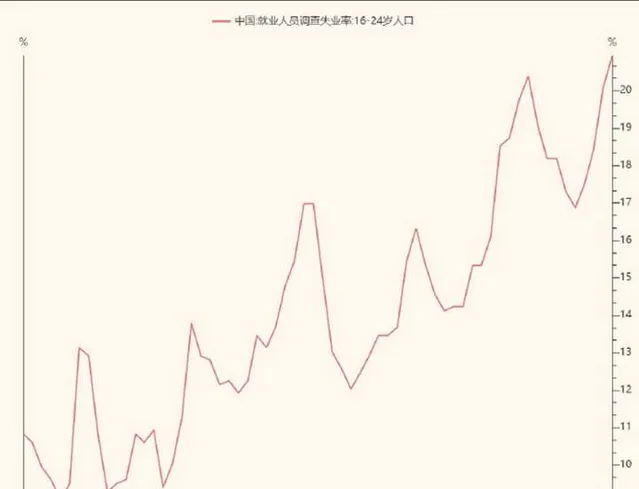

衰退比通缩要温和得多,主要表现为 青年就业困难,劳动收入下降,以及社会流动性趋于固化。

衰退持续下去,会不会陷入通缩呢?

我可以明确地回答——不会!

因为现代经济中的决策部门,掌握了货币调节的工具,可以进行逆周期调节 ——只要通缩有苗头,就开闸放水。

但不会通缩,并不表示不会发生经济危机。

很多人对经济危机的理解,还停留在 「大萧条」 那个阶段。

但如果你认真研究过历史你就会发现,自上世纪70年代纸币和金本位解绑之后,经济危机均已不再表现为通缩性质的萧条,

而是:

1)由财政危机叠加无锚印钞引发的恶性通胀,

比如现在阿根廷、斯里兰卡等国经历的危机。

2)由生产成本上涨叠加货币超发推动的滞胀,

比如欧洲等国正经历的生活成本危机。

3)由债务危机引发的资产负债表衰退,

这是我们即将面对的情况。

资产负债表衰退是学术性的说法,放在现实中,就是不负债,不生育,不投资,少消费……宏观层面会体现为流动性危机。

这样的危机形式其实并不新鲜,日本「失去的三十年」,就是这个样子。

滞胀是物价上涨,收入不涨。

衰退是物价不涨,收入下降。

体感上都是 生活困难 ,用不着互相比烂。

任泽平看到4月的经济数据后,显然是虚了。

他最近有一篇文章,标题是—— 只有全力拼经济,才能抗「通缩」。

至于怎么拼?他没说,我看他根本就想不出来,只能喊口号。

但经济又不是喊喊口号就能搞起来的。

他没说的事情,我来说!

在专栏:【趋势与周期:从房地产到金融危机】的第八节【 为什么危机总是一次又一次地爆发? 叶泊枫】中,我着重描写了经济危机发生的底层逻辑。

其中我最得意的手笔,是总结出了现代经济运转的「两个循环」:

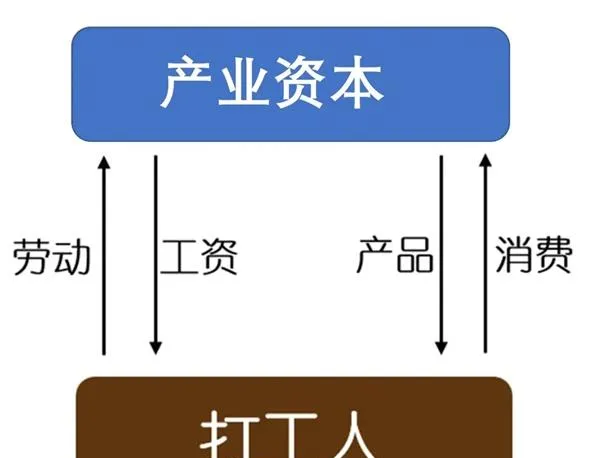

1)「生产-消费」循环。

为什么会通缩?

因为打工人收入减少,不足以消费掉生产出来的商品,

于是 生产过剩 ,资本端开始 裁员 ,

打工人的收入进一步减少 ➜ 消费减少……

抽象出来,就是上图的循环流动,越来越枯竭。

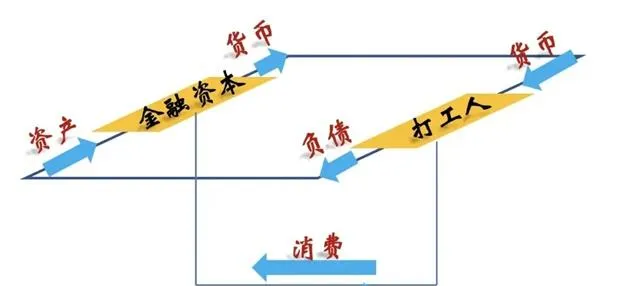

2)为了对抗通缩螺旋,决策者采取「债务扩张」的方式,进行人为干预。

你不是没有钱消费,没钱投资么?

银行借给你!

于是就产了 第二个循环:

这个理解起来稍微有点难度,但却是 现代金融的本质 。

简化一下:假设你从银行借出100w。

那这100w就是你的 负债 ;

同时,这100w(+利息)在银行的账本上,被记录为 资产 ;

你再拿这100w去投资或消费,相当于市场多了100w的 流动资金。

所以房地产为什么是经济支柱?

一方面是因为它的 财政功能 ,这个众所周知,就不多说了。

另一方面,就是它的 金融功能—— 房地产是史上最好用的 信贷扩张 工具。

房价越高,资产价值越高,居民购房需要借的钱就越多,流到市场上的货币,也就越多……

对应到上图中,就是「负债-资产-货币」循环的不断扩张。

所以每到经济失速,决策者就想刺激房地产,

本质上都是要加码「债务-资产-货币」的金融循环。

据此,我们可以得出一个重要结论—— 传统的通缩概念,发生在「生产-消费」循环中,所以人们习惯了根据物价(CPI)涨跌幅,来识别市场是通胀还是通缩。

但现代经济还多了一个「负债-资产-货币」的金融循环。

抽象到上图中,就是当下面的实体循环卡bug时,上面的金融循环就加速,带着下面一起转。

但你多搞一个循环,不可能只要好处,而不要代价吧?

那么狗蛋,代价是什么呢?

是加速了贫富分化!

金融循环加速的过程,同时也是财富分配加速的过程。

财富分配的方式,就是使债务流向打工人,使货币流向金融资本,

金融资本再把货币沉淀为私有化的资产。

不要以为资产就是房子、股票、债券、信托啥的,那些都只是表面形式。

金融资本真正在私有化的,是公共服务。

比如我国人心心念念的房子,它真正值钱的,难道不是背后绑定的公共服务?

再往深处思考,这个过程,其实是 「生存空间」 的私有化。

放飞下想象力,如果这套循环无底线运转下去,恐怕不止是结婚、养娃、教育、医疗需要向owner付费,

最后甚至连呼吸都需要付费……

话题差点迷路了,再扯回来,我们讨论通缩的时候,必须要拔高视角,

不仅要看到传统的「生产-消费」循环,

还要看到现代经济中的「债务-资产-货币」循环。

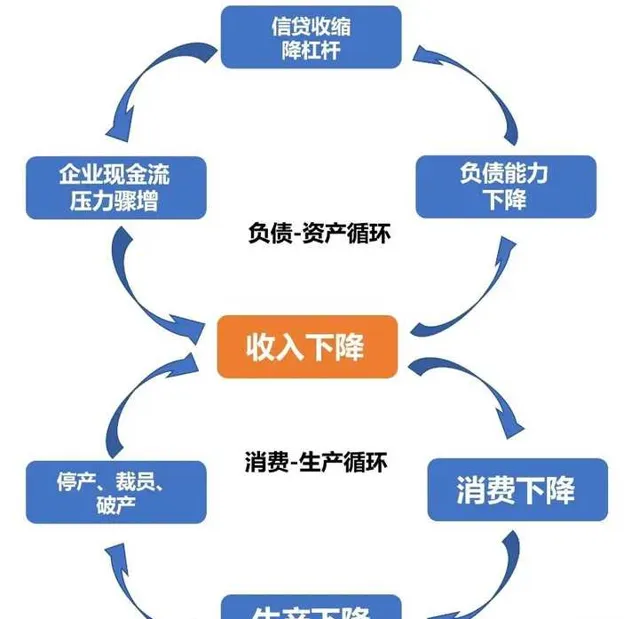

而我们现在面临的主要问题,就是投资需求下降带来的「债务-资产」循环衰退,以及消费需求下降带来的经济不景气(生产-消费循环衰退)。

需要注意的是,我们仍在衰退初期。

因为债务危机还没有真正落地,目前只是房企和区域性银行的负债端暴雷,资产端还算稳定。

我在以前的文章中讲过—— 房企、银行等金融机构的资产端,并不是房子,而是打工人的负债。

只要打工人还在老实还债,即使房子烂尾,资产端都不会出问题。

然而一旦打工人不还债,即使房价限跌,银行该炸还是会炸。

负债端暴雷(高杠杆房企、金融机构等无力还债),通常只是债务危机的第一个阶段,只要资产端没出问题,其他金融机构就有动力进行资产重组。

而资产端不出问题的关键,就在于居民可支配收入是否上涨。

这个逻辑很好理解,因为你只有收入在变多,你才有意愿和能力去背负更多更久的债务。

总之,现代经济如果要发生通缩,那一定是两个恶性循环的叠加:

从图上你可以看到什么?

——通缩的源头,在于居民收入下降!

也就是说,阻碍经济从衰退滑向通缩的关键,以及预防系统性金融危机/债务危机的关键,都在于提高居民收入。

这给我们两个启示:

1)居民收入,才是我们识别宏观周期的最关键指标。

比如你要判断是不是通胀,要不要抗通胀,看CPI有没有用?

没用,CPI在指示通胀方面的作用,约等于卵。它只能指示生活成本的变化。

你最应该去看的,是 国民收入(GNP) 和 居民中位数收入 ,

它们是高速上涨,是平稳不涨,还是快速下降。

高速上涨,通胀的概率大。

平稳不涨或微降,基本可断定衰退。

快速下降,那就是通缩。

2)怎样算全力拼经济呢?

——想办法提高居民收入,而且涨幅必须大于债务利息支出。

因为只有这样,债务危机才能真正软着陆。

如果工资涨幅低于利息支出,会发生什么?

为了还债,他就必须要压缩消费支出,

由于一个人的支出是另一个人的收入,于是收入减少,接着消费又减少……恶性循环。

我大可以把话说得再明白点—— 就是劳动收益的增涨(工资增涨),必须要大于资产收益率(利息、租金),我们才能从衰退走向复苏。

政策层面具体可以怎么做呢?

对资产征税,对劳动减税!