出品 | 子弹财经

作者 | 段楠楠

编辑 | 冯羽

美编 | 倩倩

审核 | 颂文

近期,化工巨头君正集团股价连续大涨。在此情况下,君正集团第三大股东、现年78岁的知名投资者田秀英计划减持君正集团不超过3%的公司股份。

作为君正集团忠实投资者,田秀英自2007年获得君正集团股权以来,很少减持公司股份。

值得注意的是,上一次田秀英公布减持计划后君正集团股价便连续大跌。此次田秀英再度抛出减持计划,君正集团的股价走势又将如何?

1、公司股价大涨,78岁老太投资浮盈57亿元

君正集团在短短几个交易日股价最高涨超40%。

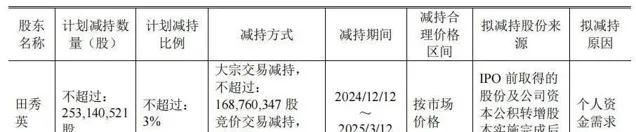

在公司股价大涨刺激下,君正集团第三大股东田秀英抛出了大额减持计划。 根据公告,田秀英计划减持不超2.53亿股,占公司总股本比例不超过3%,其中1.69亿股通过大宗减持完成,8438.02万股通过二级市场竞价减持完成。

(图 / 大股东减持明细)

值得注意的是,这并非田秀英首次减持。

2020年7月至2020年8月11日,1个多月的时间里,君正集团股价涨幅超400%。2020年7月24日,在君正集团股价暴涨之际,田秀英抛出了减持计划。

2020年12月,田秀英通过大宗交易减持了君正集团1.32亿股,减持均价为4.43元/股,套现资金约为5.8亿元。

在田秀英抛出减持计划后不久,君正集团股价便一路下跌。到田秀英正式减持时,君正集团股价距2020年8月高点已经跌去一半。

与2020年减持理由类似,田秀英减持理由均为个人资金所需。君正集团招股书显示,田秀英进入君正集团时间为2007年。

彼时田秀英通过股权转让的方式获得君正集团前身君正有限15%的股权, 招股书显示,田秀英以7800万元出资额获得了君正集团15%股权。

(图 / 公司股东出资明细)

此后,由于君正集团上市,田秀英持有股权有所稀释,但直到2020年12月31日,田秀英持有君正集团股权一直在10%左右。

Wind数据显示,自2011年上市以来,君正集团累计分红金额高达132.14亿元。粗略计算,田秀英仅现金分红收入便超过12亿元,远超2007年7800万元的出资额。

(图 / 公司分红统计)

以君正集团目前股价及田秀英持股数计算,其持有君正集团股权价值接近40亿元,加上2020年的减持及多年的分红收入, 投资君正集团让田秀英投资浮盈超57亿元,该笔投资增长率超7200%。 作为对比,2007年12月至今上证指数下跌超30%。

对于田秀英个人而言,在获得巨大浮盈后减持君正集团无可厚非。但对于君正集团而言,上次在田秀英抛出减持计划后,君正集团股价大跌,此次第三大股东再度抛出巨额减持计划,恐怕会对公司股价产生不利影响。

2、天弘基金盈利能力下滑,内蒙首富金融版图收缩

作为化工巨头,君正集团还与金融圈有着千丝万缕的联系。

天眼查显示,君正集团是天弘基金第三大股东,持有天弘基金15.60%股权。 而投资天弘基金,也让君正集团挣得盆满钵满。

2011年,君正集团以股权受让的方式获得天弘基金10%,此后又通过股权转让的方式获得天弘基金36%股权。

2015年前后,天弘基金旗下余额宝管理资金突飞猛进,天弘基金盈利能力开始攀升。

(图 / 摄图网,基于VRF协议)

凭借持有天弘基金15.60%的股权,自2015年开始,君正集团每年在天弘基金获得的投资收益都在数亿元。

而君正集团在金融领域的版图远不止如此,作为内蒙首富及君正集团创始人,杜江涛第一桶金正是来源于金融领域。

1997年,杜江涛与中国广顺房地产开发公司共同以现金出资1500万元在北京设立北京君正投资管理顾问有限公司,杜江涛任董事长。而此时的君正顾问主要业务是证券投资咨询,推荐股票、自营股票投资。

1999年,A股迎来了著名的「5·19行情」,在股市大涨带动下,杜江涛顺利赚到人生第一桶金。

此后,在国家大力推动「西部大开发」的背景下,杜江涛开始转向化工领域,并成立了君正集团。在君正集团完成上市后,凭借持有君正集团的股权,2024年杜江涛以240亿元财富成为内蒙古首富。

虽然在化工领域混得风生水起,但杜江涛仍有金融梦想。因此,君正集团上市后在金融领域积极布局。

2014年至2018年,君正集团先后以65.42亿元的价格拿下华泰保险22.3568%。此后,由于「安达系」有控股华泰保险的意愿,2020年君正集团以107.89亿元的价格出售公司及全资子公司持有的华泰保险集团全部股份。投资华泰保险,让君正集团六年时间内赚超40亿元。

(图 / 摄图网,基于VRF协议)

除此之外,君正集团还陆续投资了证券公司、银行、网络小贷公司等众多金融企业。不过该类投资并未给君正集团带来太多收益。

前几年,投资天弘基金及华泰保险的成功让君正集团成为「金融+化工」双轮驱动发展的企业。

但随着公司退出华泰保险,天弘基金盈利能力下滑,君正集团来源于金融领域的投资收益也在逐年减少。

2020年至2023年,天弘基金净利润分别为26.44亿元、18.17亿元、15.48亿元、14.08亿元。

在此影响下,同期,君正集团投资收益分别为31.40亿元、4.33亿元、12.02亿元、2.18亿元,呈大幅下滑趋势。 即便扣除出售华泰保险股权带来的收益,君正集团来自金融领域的收益也在大幅下滑。

目前来看,君正集团金融业务恐怕很难重回快速增长轨道。对此,「界面新闻·子弹财经」以邮件方式咨询君正集团,公司未来是否还会加大在金融领域的布局,截至发稿日,未收到君正集团回复。

3、核心产品价格持续下跌,扣非净利润持续下滑

除金融业务收入持续下滑外,君正集团主营业务盈利能力也并不理想。

从收入来看,君正集团收入主要由基本化学原料制造业及化工物流两部分构成。2023年公司来自基本化学原料制造业收入为86.63亿元、占公司收入比例为45.30%,为公司第一大业务,来自化工物流业收入为74.65亿元,占公司收入比例为39.03%,为公司第二大业务。

近几年君正集团化工物流业务发展较为平稳,毛利率略有上升,维持在25%左右。但基本化学原料业务盈利能力却在大幅下滑。

2020年,君正集团基本化学原料业务毛利率高达39.69%,2023年公司该业务毛利率大幅下滑至16.21%。

君正集团化学原料业务毛利率下滑与旗下化工产品价格下跌有很大关系,以公司收入最高的化工产品聚氯乙烯(PVC)为例,2021年聚氯乙烯期货价格一度涨至13380元/吨,此后PVC价格一路下行。截至目前,PVC价格在5000元/吨左右,处在历史低位。

在此影响下,君正集团聚氯乙烯产品盈利能力持续下滑。 2023年,君正集团聚氯乙烯毛利率仅为6.01%,2021年则高达40.64%。

PVC价格下跌与下游需求萎靡有很大关系,PVC主要用途为管材和型材、地板和板材等,主要应用下游为房地产。

近几年,由于国内房地产销售萎靡,PVC迎来产能过剩,价格一跌再跌。除PVC外,公司硅铁、片碱与PVC情况类似。在此影响下,君正集团化学原料业务整体毛利率大幅下滑,公司扣非后净利润也出现下滑。

(图 / 摄图网,基于VRF协议)

2021年至2023年,君正集团扣非后净利润分别为42.78亿元、32.17亿元、24.02亿元, 两年时间君正集团扣非后净利润下滑超43%。

2024年前三季度,君正集团实现扣非后净利润20.99亿元,同比微增1.71%。可以预见的是,在房地产销量见顶的背景下,国内PVC市场规模或将萎缩,作为国内PVC龙头企业,君正集团PVC业务想要回到巅峰并不容易。

在主营业务低迷的背景下,近几年君正集团却加大了分红力度,2023年公司在归母净利润只有27.23亿元的情况下,分红了27亿元,分红率高达99.16%。近五年,君正集团分红金额更是超110亿元。

作为君正集团实控人,杜江涛及其控制的乌海市君正科技产业集团有限责任公司(君正集团第二大股东)拿走了超58亿元现金分红。

在企业主营业务大幅下滑及金融业务拓展不利的背景下,手握巨额现金的君正集团并未急于开拓其他业务,而是将现金更多用于分红。以此来看,君正集团经营上或开始趋于保守。而公司业绩何时反转,很大程度要看PVC等化工产品价格何时止跌回升。

*文中题图来自:君正集团官网。