與C端的使用者分層不同,銀行客戶的分層經營,其實是有AB兩面的。本文作者以招行為例,解釋了銀行客戶的AB兩面的定義,供大家參考。

銀行客戶的分層經營,其實是有AB兩面的。

客戶分層經營的A面,是客戶的AUM分層,從大眾客群到私行客戶,每家銀行基本都有自己的客戶分層金字塔模型。

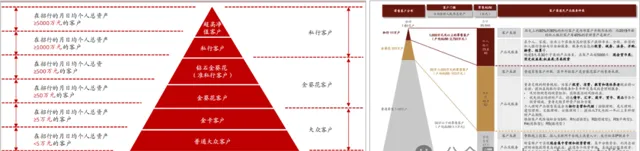

銀行客戶AUM分層和經營體系(招行官網、中金公司研報)

以招行為例。

上圖中,左邊是招行的零售客戶體系,右邊是招行根據客戶分層,配套推出的經營體系,可以簡單粗暴地對應為(外部總結版)管戶體系。

這個經營體系大致的結構是,針對每一個分層的的客戶,區分對應的客戶渠道、產品及服務。相信在招行內部,有復雜得多的要素。

由於歷史原因,不少銀行的管戶體系,跟客戶的AUM分層是強繫結的。這麽做有好有不好的地方。

好的地方,是營運目標清晰,資源投入直接跟客戶的AUM直接關聯,理財經理的經營動作也不會跑偏或白費。

不好的地方,是管戶體系跟財富管理的繫結程度太深。要知道,客戶的AUM只是其內容的一個方面,也是客戶在銀行價值體現的一種結果。

但是,兄弟姐妹們,有一點務必牢記,「客戶≠客戶的AUM」,除了投資理財,客戶還有信用卡消費、借貸和生活便利等多種需求。這不是「客戶在銀行存了多少錢」就可以涵蓋的。

以上,就是銀行客戶分層經營的A面: 先是客戶分層,然後是配套的經營策略。

外部能看到的,不過就是客戶可以參加的各種行銷活動,活動中可以領到的各種紅包而已。

再說客戶分層經營的B面。

即便是做財富管理、經營AUM,也不能只看金額,而是要再下探一層,看客戶的多維標簽。

前一陣看到招行某地分行的一位前員工的分享,說招行在對客戶價值進行評價時,除了AUM,還看客戶的交易軌跡,它以「AUM」和「交易頻次」為基礎,分別劃出高中低三檔,來對客戶進行動態分類和營運。

這種方式,不太像銀行,反而是更像我之前所在的支付寶——當然,支付寶的使用者標簽和營運體系要遠比這個復雜。他們在做財富客戶營運時,會提煉出N個關鍵指標,然後根據這些指標交叉形成的標簽,篩出目標的客群,再將這些客群跟業績關鍵拐點建立相關關系,進而配套相應的營運策略。

在此基礎上,疊加AB實驗(以我老東家對新技術的癡迷程度,我走後那段時間,應該是用上AI了),不斷嘗試,從而逼近最佳的效果。

在這裏,所謂的客戶標簽,疊加了「引入渠道、承接場景、轉化權益、交易品種」四大要素,四大要素,任取一個出來,都有N個細分品類。最後透過全平台的交易,才體現為AUM這一結果。

這就是銀行客戶分層經營的B面: 分拆構成客戶AUM的各種要素,形成有營運價值的客戶標簽,進而根據客戶標簽配套經營策略。

不算招行的話,大多銀行,對客戶的分層和管戶體系的認知,基本都還是停留在A面的。