圖片來源:現場拍攝

前不久,黃仁勛在一次公開演講中明確表示:「AI的盡頭是光伏和儲能!我們不能只想著算力,如果只考慮電腦,我們需要燒掉14個地球的能源。」

話音剛落,黃仁勛的觀點就得到了奧爾特曼和馬斯克的力挺,奧爾特曼認為未來AI技術取決於能源供應,需要更多的光伏和儲能,馬斯克也認為,兩年內AI的發展將遭遇用電短缺問題。

在三位大佬加持下,「儲能與AI」的故事也開始不斷發酵。

在前不久的2023年業績會上,寧德時代董事長曾毓群表達了對公司的願景:希望把人類新能源推向新的高度。顯然,要想實作這一願景僅僅依靠動力電池還不夠。AI時代對電力供應的挑戰等能源問題,也是宏大願景下的寧德時代必須要去攻克的方向。

去年5月,寧德時代曾釋出過由「 光伏元件、儲能電櫃、光儲變流器 」三大模組共同組成的零輔源光儲直流耦合解決方案。今年4月9日,寧德時代又在北京釋出了全球首款5年零衰減且可大規模量產的儲能系統——天恒。

圖片來源:寧德時代

儲能電池並不好做儲能業務在寧德時代內部的重要性,從財報數據中不難看出一些端倪來。

根據近日披露的財報數據顯示,2023年寧德時代的營收破4000億,其中動力電池系統實作營業收入2852.52億元,占營業收入比重為71.15%;儲能電池系統實作營業收入599.01億元,占比為14.94%。

雖然動力電池依舊牢牢占據著寧德時代主要業績支柱的位置,但增速上儲能電池(33.17%)略快於動力電池(20.57%)。此外,儲能電池的毛利率為23.79%,略高於動力電池系統的22.7%。

中國物理與化學電源行業協會儲能套用分會預計,到2025年,新型儲能產業規模有望突破萬億,到2030年預計接近3萬億。

巨大的市場空間吸引的豈止寧德時代一家。但對於儲能電池的制造難度,曾毓群此前在業績會上也提到,「儲能電池大家覺得比動力電池好做很多,所以一窩蜂上,儲能也不好做的。1GWh的大儲能專案需要150w顆電芯,再加上其他零部件,相當於大飛機,PPB級別故障率都不夠,裏面的一致性和安全性、長壽命都是非常重要的。」

國家電化學儲能電站安全監測資訊平台匯集數據顯示,2023年電化學儲能電站年非計劃停運1030次,單次平均非計劃停運時長29.12小時,單位能量非計劃停運次數26.73次/100MWh。其中,電站關鍵器材、系統以及整合安裝質素問題是導致電站非計劃停運主要原因,非計劃停運次數占比達80%以上。

寧德時代首席科學家吳凱在2023世界儲能大會上曾表示,儲能行業試錯成本極高,因此不能走先追求速度,再追求質素的老路,必須一開始就堅持高質素發展。

如何追求質素?在能效部份,寧德時代天恒儲能系統在標準20尺貨櫃內,實作了6.25兆瓦時級的高能量,單位面積能量密度提升30%,整站占地面積減少20%。據官方介紹,天恒儲能系統搭載了儲能專用長壽命零衰減電芯L系列產品,該電芯采用了磷酸鐵鋰材料,能量密度可以達到430Wh/L。

之所以能夠做到零衰減,首先,透過調整材料工藝,如改善材料的壓實密度,最佳化電池材料(正負極、隔膜、電解液)的放電比容量、充放電效率、孔隙比、振實密度、粒度、比表面積等指標。其次,需要采用更多的電化學活性物質,並透過補鋰、預鋰、摻雜包覆等方式進行突破創新。這樣可以確保電池在充放電迴圈時優先消耗多余的活性物質,從而保證其容量不發生衰減。

不過,從產業化的角度來看,零衰減技術面臨著成本高和產品良率低等難題。實作這一技術需要高昂的成本投入,並且生產過程中的良率相對較低。此外,該技術對生產環境的要求也很高,特別是在「零衰減」電池中所涉及的鋰金屬具有高度的化學活性,因此制造器材需要具備更高的真空度等特性。

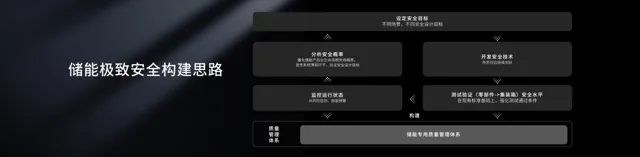

在儲能安全部份,寧德時代基於技術開發、測試驗證、執行監控、安全失效分析的完整迴圈建立了儲能專用質素管理體系。

圖片來源:寧德時代

該體系基於套用場景設定不同安全目標,而後根據目標開發相應的安全技術。為確保技術的有效性,寧德時代還搭建了安全實證平台,模擬不同電網場景和執行環境的儲能系統安全實證。

在專案投運後,寧德時代透過AI風險監測和智能預警不斷地監控執行狀態,利用PSA模型量化儲能產品全生命周期失效概率。

加碼「第二戰場」即便是儲能電池沒那麽好做,但依然被寧德時代列為第二戰場,也是其業績增長的新曲線。

實際上,早在2011年,寧德時代創業之初,其便開始切入儲能市場,參與了當時全球規模最大的風光儲輸示範工程張北儲能專案。但真正重點布局儲能則是在2018年,單獨設立了儲能事業部。

2020年寧德時代與國家電網旗下國網綜合能源服務集團成立了兩家儲能合資公司,並參與了當時中國規模最大的電網側站房式電池儲能電站⸺晉江百兆瓦時級儲能電站的建設。

2021年,寧德時代的儲能業務開始嶄露頭角,業務營收占公司總營收破10%,達19.43億元,並且開始在年報中以「儲能系統」披露業務相關數據。

2022年,寧德時代獨資1.2億元成立寧德時代儲能發展有限公司。2023年3月,寧德時代在國內首次以整合商參與招標,正式開啟征戰儲能系統整合。

從2018年到2023年,寧德時代儲能板塊的收入從1.89億元激增至近600億元,如今已成為公司的第二大收入來源。

除了電芯和系統整合,寧德時代還在多個環節透過不同的方式進行儲能市場的布局。

有統計數據顯示,截止2023年底,寧德時代投資成立的儲能相關公司近70家,總投資額超465億元,範圍涉及到新能源、儲能電池、太陽能、儲能器材、電池包/組、BMS、PCS、EPC、儲能技術服務、新材料、儲能產業鏈上遊材料等等。

值得關註的是,在寧德時代不斷發力儲能業務的同時,還儲能市場上遇到了老對手——比亞迪。

兩家頭部瞄準了這塊巨大的蛋糕,並且選擇的策略都是不光光做上遊的儲能電池,還涉足下遊儲能整合。有區別的是,寧德時代的儲能優勢重在電芯,比亞迪則擅長一體化整合的市場化打法。

比亞迪儲能自2008年誕生以來,一直大力拓展海外市場。但2023年顯著的變化是,比亞迪開始在國內大儲市場發力。

2023年6月,在比亞迪年度股東大會上,董事長王傳福表示,未來要將汽車電池產能和儲能電池產能高度聯合,強調儲能業務在比亞迪地位的提升。

高工產業研究院此前曾發表觀點指出,全球儲能市場由快速發展期進入洗牌期,且未來1-2年仍將持續。

隨著寧德時代、比亞迪兩強加碼儲能市場,或許留給二三線廠商轉型求生存的空間會越來越小了。