「氣味是唯一不會消失的記憶。」

從宮廷的熏香到文人墨客的香囊,香氣一直是品味與情感的載體。【紅樓夢】中,曹雪芹就用香氣來描繪和象征不同的人物。隨著消費者對個人化和高品質生活的追求日益增強,「聞香識人」這一古老的理念在現代都市中煥發新生。香水正在成為中國消費者表達自我、展現個人品味的重要方式。

2023年上半年業績顯示,國際美妝巨頭的香水生意跑贏美妝大盤,成為財報中的亮點被多次提及,甚至成為公司業績止跌的「利器」。其中,中國市場貢獻了不少增量。

艾媒咨詢數據顯示,相較於美國和歐洲市場高達50%和42%的行業滲透率,中國香水市場的滲透率僅為5%。2023年中國香水市場規模已達207億元,預計2029年有望達到515億元,仍處於藍海階段,將成為未來全球香水市場的主要增長點。

在全球香水市場早有經驗的科蒂、歐萊雅、雅詩蘭黛,也紛紛加速在中國市場的布局,透過引進新品牌、擴大零售網絡等方式鞏固其市場地位。而隨著國潮文化的興起,中國本土品牌如觀夏、melt season、聞獻等迅速崛起,並獲得了國際巨頭的投資和支持。

面對國際品牌的強勢加碼,市場在向頭部集中,本土品牌市場占有率不斷被擠壓。資深時尚行業分析師唐小唐直言,對於中國消費者而言,香水的使用習慣還有待養成,「中國香氛行業已經很難再走出一個新的獨立國產品牌」。

「聞香止跌」 國際巨頭加碼香水賽道

在全球香水市場中,中國顯然是低滲透、高增長的潛力市場,也成為品牌們的「兵家必爭之地」。目前,國際品牌在中國香水市場擁有相當大的話語權。

根據艾媒咨詢報告援引的2023年天貓「雙11」香水品牌銷售額榜單,前十名均是清一色國際品牌,排名前三的分別為祖瑪瓏(Jo Malone London)、湯姆福特(Tom Ford)和聖羅蘭(YSL)。

這幾年,國際巨頭在華加速香水品牌的引進、擴店和調整。例如科蒂旗下的高端香水品牌莫傑(Marc Jacobs)在今年6月關閉天貓旗艦店後,轉而與絲芙蘭中國達成全新獨家零售戰略合作。另一邊,歐萊雅旗下的Atelier Cologne Paris(歐瓏)今年3月宣布重新開機中國市場,2024年將在中國開設超過10家精品店/專櫃,歐萊雅旗下的另一品牌Mugler(穆勒)在6月開出中國首家時裝與香水店。

縱觀全球市場,香水憑借「悅己」的體驗,迎合了新冠疫情後消費觀念的轉變,擁有著超越美妝平均水平的「吸金力」。

主營香水的國際巨頭中,科蒂2024財年實作凈收入61.18億美元,同比增長10%,跑贏美妝大盤。PUIG、依特香水上半年收入增速分別為9.6%、6.7%,增速同樣比大部份國際美妝企業都要高。

而在綜合性的美妝企業中,香水品類仍是抗跌性較強的品類。例如,上半年增速跌至個位數的歐萊雅稱:「香水再次成為高檔化妝品部最具活力的類別」;而對於2024財年銷售額下滑2%的雅詩蘭黛來說,香水則是其2024財年四大產品線中唯一增長的品類(增速2%)。奢侈品巨頭LVMH集團上半年香水與化妝品業務部門有機銷售額增長6%,高於整個集團2%的增長率,其中迪奧、嬌蘭、紀梵希香水表現突出。

科蒂高管在8月的財報會上曾分析了香水受歡迎的原因:「香水在全球(新冠)疫情之前是一個低個位數增長的類別,但在全球(新冠)疫情期間被放到了年輕一代的消費者面前,他們都是年輕的男女,來自不同的背景、種族、文化。香水以更高的質素、更多的創造力、技術的更新、多層次的變化,重新改造了產品本身,從而不再是自由支配的非必需品,也不再是非周期性購買的產品,它成為你生活的一部份。」

本土品牌瞄準高端 定價超過國際大牌

在國際巨頭加碼香水市場的同時,本土品牌也逐漸嶄露頭角。

艾媒數據報告顯示,2018年以來,香氛企業的註冊量增長明顯加快。截至2023年,中國香氛企業註冊數量已連續五年超過200家,賽道入局玩家不斷增多,進一步促進了香水市場的繁榮。

觀夏、聞獻、melt season、莫比烏斯等越來越多的本土香氛品牌走入消費者視野,並接連獲得國際巨頭的投資。

IT桔子數據顯示,早在2021年,擁有柏芮朵、阿蒂仙之香、潘海利根等十多個香水品牌的西班牙香水集團PUIG獨家參與中國香氛潮牌氣味圖書館的B輪融資。聞獻和觀夏分別在2022年和2024年獲得歐萊雅數千萬元的融資。在今年投資觀夏時,歐萊雅方面稱將助力觀夏進軍全球市場。定位高端沙龍香的melt season也在2023年獲得雅詩蘭黛的融資,這是該集團對中國香氛品牌的第一筆投資。

透過品牌化的布局,國產香氛逐漸擺脫了「廉價」白牌的刻板印象,憑借「東方香」的概念被貼上了「有格調、有個性」的標簽。

從價格上看,國產品牌也不再以平價為核心競爭力,價格反而超越許多國際大牌。如觀夏「一盎司時間」100ml定價達1598元,melt season高定系列100ml香水單品定價為1480元,而客製品牌聞獻90ml的濃香水定價更是高達1750元,平均每毫升19.4元。甚至超越祖瑪瓏、香奈兒等國際大牌價格。

資深時尚行業分析師唐小唐表示,中國香氛品牌的增長一定是在高端市場。「中國香氛品牌的競爭力在文化表達、品牌塑造上。越是高消費人群就越希望個性的表達,對品牌溢價的接受度也更高。」這也是具有中國元素的「東方香」能夠突圍的關鍵。

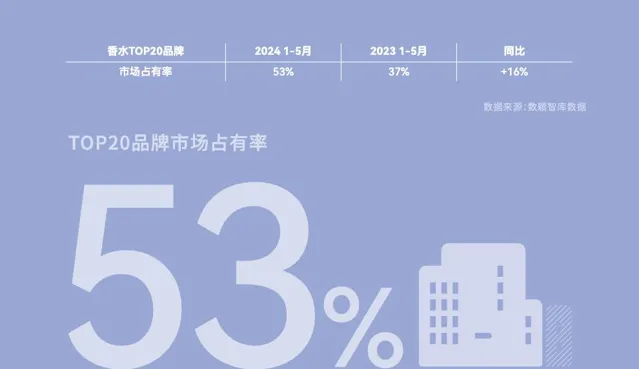

中國最大的香水品牌管理公司穎通集團9月初釋出的【2024中國香水香氛行業白皮書】(以下簡稱【白皮書】)顯示,從2024年1—5月淘京抖(淘寶、京東、抖音)數據來看,TOP20品牌市場占有率達53%,較上年提升了16個百分點。【白皮書】還將消費者按照香水購買頻次低、中、高分別對應基礎階段、進階階段和資深階段,透過近一年統計發現,進階和資深階段消費者占比明顯提高,從17.5%提升到23.7%,相比一年前,越來越多的消費者購香頻次在增加,這說明消費者的習慣正在養成。

艾媒咨詢CEO張毅表示,國產香薰品牌成長迅速的原因是中產階層的迅速崛起、消費者對個人形象的重視以及線上銷售渠道的發展等。「只有高端使用者先拉起需求。其他中等收入群體才會逐步試用和普及。」

奢侈品集團搞香水「直營」 新品牌還有機會嗎?

盡管中國香氛品牌發展迅速,但從市場占有率上看,本土品牌尚未形成足夠的競爭力。

【白皮書】顯示,與2023年1月—5月的數據相比,頭部品牌中,國際商業品牌的份額持續增加,占比已經提升至82%,另有15%為國際沙龍品牌,國內品牌進一步受到頭部國際品牌擠壓。雖然電商整體增速有所回落,但TOP20品牌中仍有9個國際品牌逆勢領漲行業。

另一個值得關註的現象是,國際香水品牌大部份是由奢侈品集團持有,但由於它們前期專註於更高單價的皮具和時裝,往往將美妝和香水品類的開發和銷售權授予專業的美妝企業,例如開雲集團把YSL的美妝和香水授權給歐萊雅集團,把Gucci的美妝和香水授權給科蒂;歷峰集團把Chloé的香水線授權給科蒂,把梵克雅寶、萬寶龍授權給依特香水。

然而,隨著香水賽道的火熱,且這一品類相比其他奢侈品具有更好的價格可及性、更廣的受眾覆蓋面,因此奢侈品巨頭如今選擇「下場」直營香水。開雲集團去年以35億歐元收購英國沙龍香品牌Creed後,將香水業務確定為戰略重點。歷峰集團在去年9月正式成立高級香水與美容部門。截至目前,LVMH、開雲、歷峰這三個全球奢侈品巨頭都成立了獨立的美妝和香水部門,並公開表達了考慮收回部份香水授權的意願。

這也意味著,國際香水格局即將生變。唐小唐向【每日經濟新聞】記者分析:「奢侈品巨頭對香水的重視,是因為高價皮具業務的增長進入放緩的階段,它們必須要拿一種入門級的產品來拉動銷售,來形成增量。」要客研究院院長、高端消費品研究專家周婷則表示:「奢侈品牌收回一些品類授權是必然趨勢,這和品牌發展戰略相關,直營才能更好地維護品牌形象,更接近客戶並給客戶提供更好的服務。」

國際品牌紛紛在中國香水市場押註,讓中國香氛品牌面臨著嚴峻的考驗,它們要如何應對?

「香水主要的核心競爭力在品牌力上,目前產品差異化不大。」周婷說。而要打造品牌力,離不開線下布局、宣傳曝光和講故事的能力,這需要更多的資金和資源的支持。在這種情況下,剛剛成長起來的國內香氛品牌顯然難以與有百年歷史的國際美妝集團相抗衡。唐小唐表示:「對於現金流強大的歐萊雅來說,投資幾億元做香水不會有什麽影響,但對很多國產獨立品牌,要線下開店擴張,只能一家一家開,現金流一旦斷掉就面臨倒閉的風險。」

唐小唐最後提醒,對於中國消費者而言,香水的使用習慣還有待養成。不同於國外的成熟市場,「中國消費者還是始終把香水作為一個隆重場合的消費,例如正式約會,而不是日常使用習慣,所以很大程度上,中國香水市場‘天花板’很低。相比之下,中國家居香氛的前景,比香水要廣闊得多」。

「行業已經很難再走出一個新的香水國產品牌。」唐小唐說,「現有的一線城市市場已經足夠養活當下的幾個頭部品牌。」

每日經濟新聞