思辨財經

這幾天一直有朋友很興奮地說「沒想到啊,京東放了個衛星」。之所以」沒想到」,乃是由於消費升級為底色的京東仍然在堅持「低價優先」的策略(消費市場整體也比較疲弱),一般來說這是會侵蝕企業利潤的。在2024年Q2財報中又紮紮實實放了個「衛星」,當期經營利潤達到105億元,同比增長接近25%。

其中京東零售經營利潤由上年同期的81億元,增加至101億元。現實與開篇的預設立場產生極大分歧,引起朋友們連連」沒想到「。

其實在此前對京東的分析中,我們已經對其零售板塊利潤的改善有了非常詳盡的分析,且均得到了驗證:

1)百貨類商品已經成為京東毛利率改善的主要力量,這其中有天時因素亦是自己多年經營的地利使然,簡單來說在當前的內需環境下,反而提高了京東對供應鏈的談判籌碼,用以改善盈利環境;

2)京東開放平台戰略並未停止,相反隨著市場費用重新躍起,京東急於透過獲客來補足使用者規模短板,畢竟沒有使用者即便對商家補貼也無太大意義;

3) 京東的經營仍然審慎,無論從經營戰略去看,抑或是從人力管理角度判斷,京東都希望短期提高效率來提高經營的可持續性。

這些很大程度上可以解釋京東損益表的改善,但另一方面自營電商幾乎停滯的增長又讓企業蒙上一重陰影,如果總量不增加,盈利性的改善也總有到頭的那天,屆時又該如何判斷京東呢?

帶著上述問題,我們撰寫本文,核心觀點:

其一,自營業務對供應商談判能力提高,是近期京東盈利性改善的重要原因;

其二,開放平台業務京東仍在「蓄水」階段,需要讓利貨幣化率示好商家;

其三,京東紅利期大概還有半年左右,時間不等人。

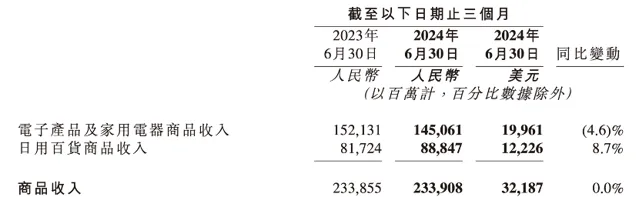

對供應商談判地位上升2024年Q2,京東自營業務同比是沒有增長的,其中受房地產下行等因素影響,3C家電同比呈現了收縮態勢,日百類商品增長比較可觀。

隨著國美和蘇寧為代表的線下零售渠道的沒落,京東已經成為3C家電最大的單一渠道。這就讓京東對供應商擁有了更大的話語權,加之疲弱的內需環境,這些都會促使上遊供應商主動對京東讓利示好。

京東自營落實「低價」的手段無非兩種:

1)向上遊供應商要低價;

2)平台向消費者補貼。

根據我們觀察分析,京東應該以前者為主。換句話說,即便營收總量已經趴窩不動, 但京東仍然可以從上遊采購中擠出利潤,這是除了降本增效外,盈利改善的主要原因。

日百類商品同樣如此,2022年末社會秩序恢復常態之後,零售行業也隨之發生了很大變化,如「保民生」紅利消失之後,線下商超突然人去樓空,人氣寥寥。

原本以為這將會是線下零售火爆的開始,哪知使用者就是不買單,與此同時美團,抖音等企業力推即時零售,線下商超儼然成為了供貨方,已經逐漸不直接面對消費者(沃爾瑪,家拿夫在中國接連撤退,胖東來都要去拯救永輝)。

我們可以設想,在原有商超的零售生態下,一些廠商只需要與十幾個頭部連鎖商超企業談判入場,給定價格入倉即可,而當商超控貨能力逐漸消失之後,廠商就需要尋找新的渠道。

京東百貨類單季度銷貨超過888億元(2024年Q2),如此集中采購優勢自然會被廠商所倚重,加之京東物流加持,客戶只需要將商品送至京東倉儲便可,也省去許多流通瑣事,此時京東商超對百貨類廠商的定價能力上升。百貨類商品對自營毛利率的改善貢獻由此得到強化。即便京東不斷在強調低價,但百貨類仍然可以拿到高毛利率。

一般來說如果總需求疲弱,對零售商應該是利空, 可京東此時可以利用其渠道優勢地位,向供應鏈提高議價能力,這就企業得以在營收幾乎不增長的前提下,顯著提高盈利能力。

該結論並非是「拍腦子」所得,而是可以在具體數據中得到驗證的。

2021年之後,京東加快了開放平台的建設,如高調推出低價平台京喜。商業模式調整必然會影響損益表的結果,如2021年之後京東毛利率隨開放平台的成長而成長(自營業務收入占比降低),但近幾個季度以來,兩條折線又出現了一些背離。

如2024年Q1,自營收入占比和毛利率雙雙上升, 又如2024年Q2毛利率改善的振幅顯然大於自營收入占比下調的振幅。

這些都指向:京東自營業務毛利率在改善。

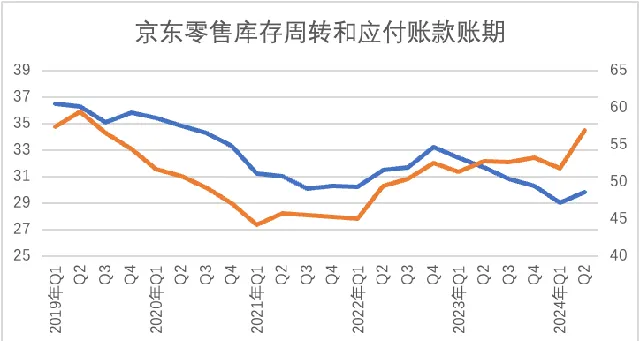

京東的「提效」不僅體現在毛利率這一指標,也體現在經營的周轉速度上。近幾年來,京東透過控制庫存規模等手段提高庫存周轉效率,另一方面,其對供應商的賬期也在悄然上升中(2024年Q2幾乎為近年來最高)。

賬期往往被認為是產銷雙方博弈的結果,換言之當渠道強勢就會要求上遊供應商給予更多賬期,若供應商強勢(產品供不應求),就必然會要求高溢價和低賬期。

數據驗證下來,我們就會發現「

1)京東自營的毛利率確實在改善;

2)供應商的談判地位確實更低了。

推論和現實互相對照,這就是京東自營業務提高盈利的主要原因。

紅利還有半年,京東仍需努力對比之下,京東開放平台則是另外一番情景。

一方面該業務GMV仍然在擴張中,該季度廣告及平台收入同比增長4.1%;另一方面,當期行銷支出同比增長了7.3%。

開放平台的成敗主要依托於平台流量的總盤子,當企業戰略向該模式切換,就會推高流量的采買成本(低價補貼也可視為廣義上的「流量采買」)。

如果說京東對自營商家具有較高的議價能力,在價格談判中處於強勢地位,那麽 其對開放平台商家的談判就要相對弱勢,平台方就要給予商家足夠的優惠政策,包括但不限於平台加大流量采買,降低貨幣化率等等。

甚至自營業務增長停滯,也是平台調控下的結果: 內部資源更多向開放平台傾斜,自營業務權重隨之下行。

近期主流電商平台紛紛宣布結束「內卷化」,改低價模式為GMV驅動,只有京東仍堅持做低價。「消費升級」作為京東主要標簽,曾給予平台巨大的溢價空間,但在新的消費環境下,利好反而成了負擔。也因此企業希望能夠在逆境倒逼自己完成轉型(第三方的訂單量和GMV占比將超過自營),將開放平台培養成新的利潤源。

這就讓京東在利潤的結構上走出了:

1)原本薄利的自營業務,賺錢能力在放大;

2)原本利潤豐厚的開放平台業務,短期內則要回收其賺錢能力。

那麽該勢頭究竟能持續到何時呢?

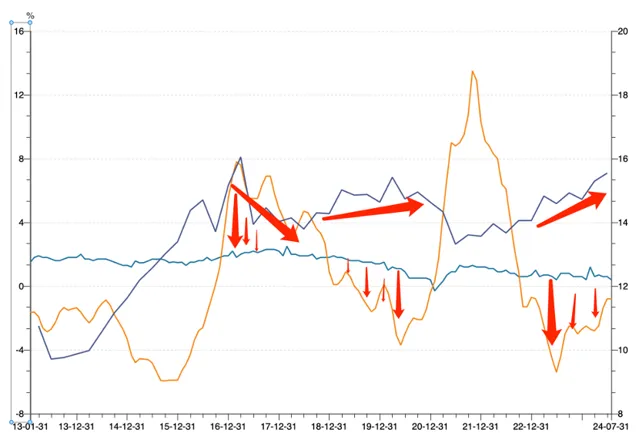

在宏觀經濟分析中,CPI(消費者物價指數)和PPI(工業品出廠價格指數)是兩項最常見的價格測算指標,常用來推演供需關系。

我們也可以用此來代表上遊供應商和下遊渠道的博弈關系,簡單來說如果上遊處於談判強勢地位,PPI的表現更為突出(產品出廠價格議價更高),反之如果下遊地位更為突出,則CPI變化更為直接。

上述假設在京東是可以得到較好的驗證的,如2022下半年至今,中國PPI一路下行,與CPI差距也隨之加大,上遊供應商地位顯得更為被動,此時京東毛利率乃是一路上行。

但另一方面PPI在近期有了比較大的反彈,盡管仍處於較低水平,但其與CPI的差距已經非常之小,主要歸因於:

1)中國此輪去庫存周期已經基本接近尾聲,工業制成品庫存變動在近期出現了反彈的勢頭;

2)極其寬松的貨幣政策和積極財政政策逐漸發力,也有利於改善總需求。

假若2024年第四季度到2025上半年,PPI可以保持此勢頭,僅對零售市場而言, 屆時上下遊的博弈關系將會出現逆轉:上遊供應商重新拿到定價權籌碼。

對於京東, 其繼續「吃」本文所闡釋的市場紅利的時間視窗是比較窄的 ,在接下來半年左右時間,京東需要快速改變使用者心智,擴大使用者基本盤大,完成自營向開放平台高占比切換,從賣商品向賣流量轉型。

否則一旦過了視窗期,上下遊的談判地位轉換,京東就會面臨毛利率和成長性的雙重考驗。其他平台不再熱忱於低價,唯有京東仍孜孜不倦追求,管理層希望能在有限視窗期內完成商業模式和經營的轉型,緊迫感可想而知。

市場在關掉總需求大門之前,競爭對手紛紛「下牌桌」又給京東開了一扇窗,於是出現了總營收幾乎停滯,利潤率快速反彈的局面,成就了如今「沒想到」的京東。

接下來半年左右時間對京東乃是非常重要的,究竟是開啟新的天花板,還是困在「螺螄殼裏做道場」(也稱降本增效),我們拭目以待。