亚玛芬体育上市后的估值将达到100亿美元,约合人民币超过700亿元,市值也将超过李宁(369亿元人民币),直追意大利奢侈品牌普拉达(市值约144亿美元)。

©️懂财帝出品 · 作者|嘉逸

2023年,中国奢侈品市场增速分化。

老牌豪门的增长引擎失力。2023年前三季度,Gucci母公司开云集团收入同比下降2%,其中第三季度同比下降了9%。2023Q3,LV母公司LVMH营收不及预期,仅同比增长9%,较2023p下滑8个百分点。普拉达Q3营收增速亦明显放缓,环比2023p下滑10.2个百分点。

行业人士普遍认为,这主要受中国市场主导的亚太地区(除日本)需求疲软、奢侈品消费下滑、消费者出国购物等因素影响。

但与此同时,奢侈品新贵迅猛崛起。2023年前三季度,始祖鸟、萨洛蒙(Salomon)母公司亚玛芬体育实现营收30.53亿美元,同比增长29.9%。其中,大中华地区营收增速高达67.6%。

而新贵的野心远不止于此。安踏曾制定「十亿欧元品牌」计划,亚玛芬体育旗下的始祖鸟、萨洛蒙、威尔逊占据三席。如果计划实现,其营收规模将会超过30亿欧元。

在资本市场,亚玛芬体育也期望能更进一步。

日前,其向美国SEC更新IPO招股书,准备于2月初在纽交所上市,股票代码为「AS」,最高募资18亿美元,并聘请高盛、美银、摩根大通、摩根士丹利等明星投行作为主承销商。

若成功登陆美股,亚玛芬体育的估值或将达到100亿美元,超过国产运动品牌李宁,直追意大利奢侈品牌普拉达(市值约144亿美元)。

01 |营销出圈,估值700亿

亚玛芬体育成立于1950年,Gucci诞生于1921年,香奈儿创立于1910年,LV的历史已长达170年。

老牌豪门大多有数百年的历史积淀,其品牌风格和内涵早已深入人心。 而奢侈品新贵要想「弯道超车」,就势必要依靠营销破圈。

始祖鸟是第一个试验品。当时出任始祖鸟大中华区总经理的徐阳坚信巴菲特的「城墙理论」,他将始祖鸟旗舰店开在了上海淮海中路——与爱马仕之家隔街相望,毗邻Tiffany,附近就是上海地标新天地,确立了奢侈品的定位。

而在布局城市核心商圈之外,始祖鸟还将门店开到了户外,如云南香格里拉、吉林北大湖等地,并开设山地课堂,试图强化专业户外品牌的形象。

多位广告圈人士评价,始祖鸟「很会营销」。

由此,奢侈品新贵爆红,并将类似的经验复用到了「兄弟品牌」萨洛蒙上。公开数据显示,目前在小红书平台上,与始祖鸟相关的笔记超过27万篇,与萨洛蒙相关的笔记超过10万篇。

始祖鸟、萨洛蒙被戏称为「中产三件套」。始祖鸟一衣难求,年初发售的「龙年限定」冲锋衣已经被炒到1.2万元。萨洛蒙一鞋难求,消费者甚至要排队数小时,才能抽签抢购。

截至2023年9月末,始祖鸟会员数量增长至170万,而2018年时,始祖鸟仅有1.4万会员。

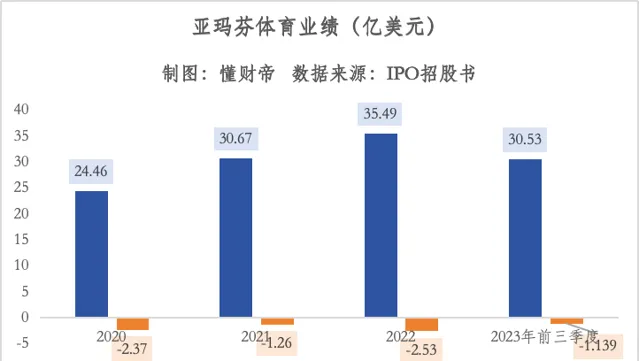

中国中产疯狂追逐奢侈品新贵,反映在亚玛芬体育的业绩上,2020年至2022年,其营收分别为24.46亿美元、30.67亿美元、35.49亿美元,复合增长率为20.4%,虽然增速低于李宁、安踏,但其2022年营收规模已经接近李宁(258.03亿元)。

2023年前三季度,亚玛芬体育增长加速,营收达到30.53亿美元,增速为29.9%,快于李宁、安踏。

营收结构上,始祖鸟、萨洛蒙、威尔逊三大品牌占比超过九成。2023年前三季度,萨洛蒙营收为9.49亿美元,占总收入31.08%;始祖鸟营收9.41亿美元,占总收入30.82%;威尔逊营收为8.66亿美元,占总收入28.37%。

值得注意的是,始祖鸟大中华区营收为4.53亿美元,几乎占据该品牌全球业务的半壁江山,同时为亚玛芬体育大中华区贡献了近八成的收入。

而资本市场普遍奢侈品牌在中国市场的表现与公司股价或估值相关联。因此,过去几年,亚玛芬体育估值实现了翻倍。

安踏收购亚玛芬体育时的估值为46亿欧元,约合人民币329亿元。如今,亚玛芬体育上市后的估值将达到100亿美元,约合人民币超过700亿元,市值也将超过李宁(369亿元人民币)。

02 | 24亿财务亏损与贷款运营

但仔细拆解亚玛芬体育的IPO招股书,做大营收规模与估值的同时,其净利润也在持续亏损。

2020年至2022年,亚玛芬体育的净亏损分别为2.37亿美元、1.26亿美元、2.53亿美元。2023年前三季度,净亏损规模继续扩大,从去年同期的1.044亿美元增加至1.139亿美元,同比扩大9.1%。

这主要源于营销和销售费用的不断攀升。2020年至2022年,该项支出分别为7.33亿美元、9.63亿美元、11.08亿美元,销售费用率从30%增长至31.2%。2022年销售费用率比李宁(29.3%)高了2.9个百分点。

2023年前三季度,销售费用继续同比增长26.85%,至9.57亿美元。

但为了实现「十亿欧元品牌」计划,亚玛芬体育仍继续扩张。

截至2023年9月30日,亚玛芬体育在全球共有138家始祖鸟门店、114家萨洛蒙门店以及9家威尔胜门店。其在招股书中表示,未来始祖鸟将继续拓展零售门店,萨洛蒙也将加快在大中华区市场的零售推广。

但目前,亚玛芬体育的资金压力巨大。一方面是持续亏损,2022年、2023年前三季度,其经营现金流分别净流出9170万美元和1.06亿美元。

同时,手上的资金又捉襟见肘。 截至2023年9月末,亚玛芬体育账面上的现金及现金等价物仅有2.84亿美元,还不够偿还一年内到期的债务(7.73亿美元)。

好在亚玛芬体育有「金主爸爸」的贷款。

资产负债表显示,安踏集团牵头成立的投资者财团为其提供了一笔约40亿美元的关联贷款,该贷款于2029年3月到期,且利率远低于金融机构。另外,根据协议,该笔贷款中的一部分还会在IPO时转股,剩余借款由募资额偿还。

对此,亚玛芬体育明确表示,IPO募资将全部用于偿还现有股东贷款、两笔合营公司贷款和共同投资贷款的全部未偿还借款,以及循环贷款的部分未偿还借款。

这意味着,亚玛芬体育或将节省一部分财务费用(利息支出),可用于拓展门店。但毕竟门店创收是一个「爬坡」过程,短时间内,公司可能难以扭亏为盈。

03 | 背后的「棋手」

事实上,从小众到顶流,始祖鸟、萨洛蒙的爆红都离不开母公司安踏的操盘。尤其在管理团队建设、经营策略上。

据报道,安踏在收购亚玛芬体育时曾表示,人员或管理层不会发生变化。但随后,安踏便「血洗」了原管理层,丁世忠麾下大将郑捷掌舵亚玛芬体育,徐阳担任始祖鸟大中华区总经理。

也正是管理层变更后,安踏开始在始祖鸟身上复用FILA的经验。

如品牌重新定位,始祖鸟直接定位运动奢侈品,萨洛蒙则定位户外与潮流。

另外,亚玛芬体育全面回收了经销商的奥莱渠道和经营权,并淘汰大部分经销商,甚至包括曾为始祖鸟中国区域贡献了70%销售额的三夫户外。

其目的在于转型DTC渠道。徐阳认为,大众零售是做货,而高端零售是做人,更关注消费者的体验。尽管自营店铺是重资产,但它是另一个「品牌官网」。

IPO招股书显示,截至2023年9月末,亚玛芬体育批发渠道的收入增幅为19.9%,DTC渠道的收入增幅则为56.7%。

安踏重仓扶持亚玛芬体育,一方面是为了缓解负债压力,另一方面则是实现梦寐以求的国际化目标。

据安踏2019年财报,在完成并购后,其资产负债总值就从78.5亿元激增至201.6亿元,负债率从32.22%增至48.9%,主要原因是当时的收购款中,一部分来自银行贷款。到2023p,安踏资产负债率为36.9%,仍然高于同业。

据此来看,亚玛芬体育若能顺利IPO,安踏的负债压力将大幅减小。

另外,安踏此前收购的FILA、迪桑特、可隆等品牌只有中国经营权,而借力亚玛芬体育,安踏将有望积累丰富的海外运营经验,为主品牌出海打下基础。

无独有偶,曾经出海失败的李宁,近两年也通过资本不断向海外扩张。

2022年,李宁第一大股东非凡领越收购英国鞋履品牌Clarks。2023年,李宁担任非执行主席的莱恩资本收购了北欧户外品牌Haglöfs AB(别称「火柴棍」)100%的股权,颇有与安踏打擂台的味道。

但总的来看,安踏在国际化上还是相对激进,也有成熟案例,李宁则相对保守。截至1月23日港股收盘,安踏总市值为人民币1703亿元,李宁仅为人民币369亿元,不足安踏的四分之一。

参考文章:

1 | 【始祖鸟母公司IPO:很能销售,仍然亏损】,半熟财经

2 | 【豪奢时代退潮,顶奢轻奢各自布局】,财新周刊

3 | 【安踏与李宁:一个时代,两种选择】,财经无忌

4 | 【安踏怎么又赌对了?】,有数DataVision

5 | 【始祖鸟「鸟总」:从200万到亿元店,我的底气是什么?】,中欧视角

说明:数据源于公开披露,不构成任何投资建议,投资有风险,入市需谨慎。

—END—