连上文

1. 美元滥发后的美联储加息

2. 地方债、城投债 集中到期

3. 房地产泡沫的提前破灭

4. 日本经济崩盘

5. 俄乌冲突白热化后的大蘑菇

二.地方债、城投债集中到期

相比于债务问题这个硬骨头,美联储加息最多只能算开胃小菜,面对这个真正的超级核弹,鄙人现在能想到的只有两个字:无解。

何为地方债,城投债?顾名思义,地方债即地方政府债务 ,而城投债主要则是城市基础设施等的投资目的发行的债务,由当地政府的信用做背书。既然是政府债务,那么自然需要用财政收入来还债。到这里为止,似乎都没有什么问题,那么,抛出一个问题,过去十年干什么事儿赚的钱最多?想必正常人用脚趾头也能想出来,当然是买房的!好,那么问题来了。

过去多年,我国GDP与房地产经济 的捆绑越来越紧,尤其是小城市的政府,其80%以上的收入均来自于卖地,卖房收税,楼盘价格直接决定了卖地能卖多少钱,这也是为什么始终有一个说法:政府不会让房价跌!针对房地产的问题后面的文章再细说,但可以先把已经出现的三个巨大问题抛出来:(1)居民杠杆加无可加。现今大城市一套房动辄掏光6个人的钱包,那么谁来支撑房价的持续上涨呢?(2)新冠疫情的三年进一步掏光了居民的钱包,买房需求进一步被压制;(3)房企公司步子迈的太大,(有多大?纵观全球,美国房企负债率 基本不超过60%,哪怕是香港房企一般也只有40%,咱们这边几乎就没有低于80%的)导致现在的彻底拉胯!

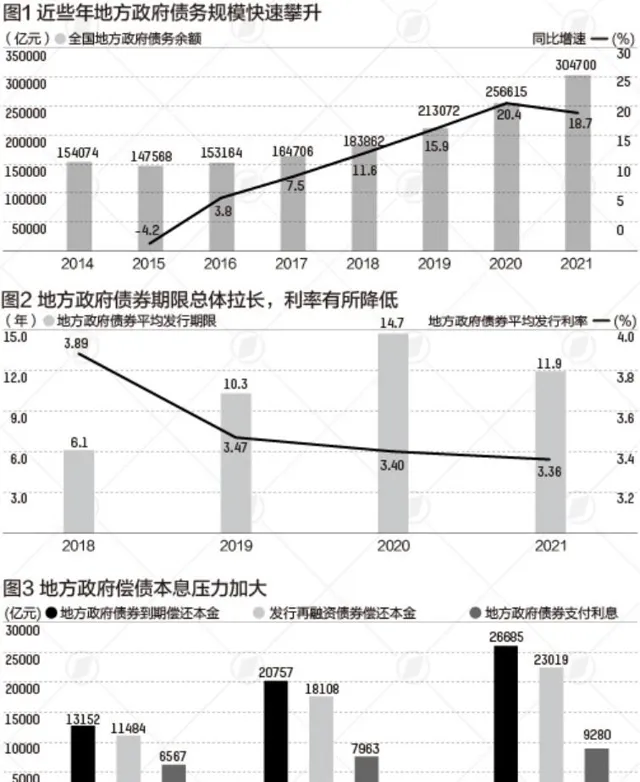

总而言之,房价永远不会跌的神话正在破灭,随之而来的是整个行业的萧条,进而爆发了一个巨大的问题,那就是政府开始没钱了。倘若债务并不是很多,其实这也不算太大的问题。以前的操作往往政府卖地给开发商,然后开发商拿地卖楼盘;但是现在各大开发商早就面临资金链断裂的问题,于是很多地方土地流拍 ,只能拿城投公司来接盘,也就是说我把东西卖给了我自己,整个环节相当于左手倒右手,并没有任何实际收入,本质上和电商刷单没有本质区别,风险则转嫁给了银行,这其中还有错综复杂的三角债 ,现在有说法整体债务规模200万亿,也有说法250万亿,但从可以查到的数据来看,地方债规模今年会逼近40万亿:

另外根据财政部公布的上半年财政收支 数据,可以直观地了解下问题的严重性:

上半年, 全国一般公共预算 收入105221亿元 , 全国一般公共预算支出128887亿元

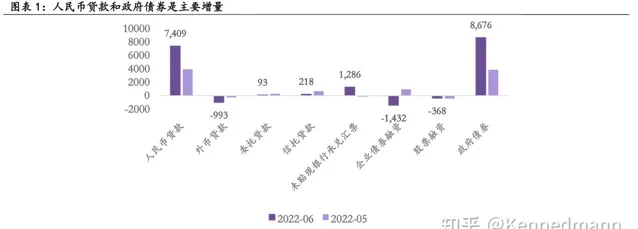

现在地方债并不是将要违约,而是已经开始违约,所以某地的事没必要多说。现在,肯定又有人会争论,最近公布的6月社融数据超预期(社会融资规模 ,代表经济体的总需求,与经济周期 强相关),不是全网都在说经济在复苏吗?你没注意这些分析都是谁给的,然后往往会有一个结论:赶紧进场买股票!各位仔细想一想,除开那些似懂非懂的自媒体博主,那些分析师 的收入从哪里来呢?现在,则让我们来拆解一下6月社融数据:

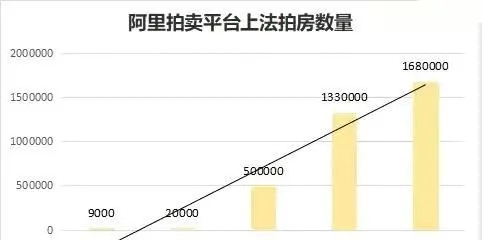

图中不难看出,新增社融的主要来源一个是人民币贷款,一个是政府债券 。截止6月底政府债券发行规模已超今年总体规定限额的90%,这个,怎么持续?另一个,人民币贷款的猛增很大程度上也是因为过去三个月,尤其是上海,北京等地疫情管控放松,配合上降低贷款利率等措施,居民需求集中释放,从而推动了贷款总额激增。但如果留意一下自己和身边的人,或者是北京上海的朋友,我们的消费究竟是在升级还是在降级?过去一个月如果有地产中介告诉你房地产要复苏了,交易量激增,那么OK,请看看下面这张图:

不知道各位看到这个数据后什么感受,截止五月法拍房 数量较2021年底已经翻了近一倍,总量为325.5万套,什么情况下法拍房数量会激增?诚然,也有报道称北京新楼盘被一扫而空,这里必须提一下,北上深核心地段房产具有避险属性,因为稀缺且不可替代,08年次贷危机全美房价断崖式下跌,但纽约房价却没跌,反而几年时间又翻了一倍就是同样的道理。放眼全国,有地方买房拿补助的,有买房包工作的,还有农产品付首付的,某地更是出了「恶意不买房」这样人类历史上闻所未闻之说法,救市无底线足矣说明问题有多严峻!

面对如今的债务问题,有没有办法解决?实际上,现在有两条路摆在我们面前:

第一,找人承担损失 。大家也别着急骂房企,骂银行,房企固然可恶,但他们只是喝汤的角色;地方银行 也有其特殊性,地方银行想跟地方政府撇开关系基本不可能。韩国,俄罗斯,拉美都违约过,俄罗斯、拉美的经济现在都还在泥潭里面,韩国国家破产之后整个国家被美国资本彻底控制(在这里也推荐一部电影——国家破产之日)。

第二,财政赤字 货币化, 也就是发新债还旧债。历史上这么做的国家也不少,比如美国,日本,当然津巴布韦 ,一战后的德国也是这么做的,后面发生了什么大家也都清楚。

美国能这么做,是因为人家的货币是世界货币,有着巨额外债,可以薅全世界的羊毛,为什么全世界要被他这么玩弄呢?前一篇文章已经分析了,美元地位暂时无法遭到实质撼动。另一方面,美元泛滥的时候,有很多国家资本 还没有积累足够,故后面会遇到经济危机,但是也有国家高筑墙 广积粮,积累了巨额外汇,不过这些钱拿在手里面必然贬值,有人立马会说:投资呀!你想拿这些钱去购买美帝的核心资产?那是不可能的,这时候美帝就可以进一步地耍流氓:你这些钱拿着也是贬值,不如来买我们的国债吧?虽然利息不高,但多少有点。于是乎,你想躲过美帝薅羊毛?不好意思,没机会。

日本也有其特殊性,日本能这么做,是因为人家老本足够吃。日本90年代人均GDP可是远超美国的,甚至是韩国的四倍,咱们的N倍;而现在美国人均GDP已经远超日本,韩国也即将赶上,咱们则实现了指数级跨越(差不多1/4的水平)。针对日本的问题后面会细谈,简而言之,日本在过去很长一段时间有着第一梯队的人均收入以及举世闻名的跨国企业,所以日本政府可以在其国民身上薅足够多的羊毛。但是时至今日,日本经济已经到了悬崖边上,日本央行更是正式迎战华尔街,将一场浩浩荡荡的货币大战展现在了世人面前。

总之,财政赤字货币化,这可能是短时间内影响最小的处理方式,但是,这么做无异于 饮鸩止渴 ,把风险推到以后,让这颗核弹的威力越来越大。而且,这是一个潘多拉魔盒 ,一旦打开,就很难关上重来,这也是为什么美国不能放掉手里的美元霸权 ,毕竟债务问题关乎到美帝的国运;而华尔街现在也是在赌日本当局的枪里没有子弹,于是乎开始了他们的做空之旅。换个角度想一想,债务规模能滚到这么大,可能早就已经开始这么操作,并且是在拿一个丢不起的东西在玩这场庞氏骗局。

至于其他的路,暂时好像没有,也许,如果有的话也不会在某地把事情弄得这么难看吧...地方债城投债危机一旦爆发,远不是多派几个人处理下这么简单,这关乎到整体银行信用、国家信用 ,而信用这个东西,一旦崩塌了便很难再建立,相信各位心里多少已有感触。

作为普通老百姓,可能有这么几点需要着重注意:

1)不要把钱存到地方银行,不要把钱存到地方银行,不要把钱存到地方银行!五大行和几大股份制商业银行 具备了大而不倒的特征,所以存在这边相对保险

2)股市有风险,投资需谨慎。在这里不构成任何投资建议,个人认为股市无论短期怎么反转,在上面列出的五大风险完全释放前,其方向一定是掉头向下的,期间还会有至少1~2次比较大的回拉,于镰刀而言每一次都是勾引小韭菜上车的良机

3)大家尽量做轻资产的生意,尽量避开那些投入大,回报慢的的投资,账面上有多少钱不重要,有多少钱能真正揣进兜里才是最实在的

现今,大敌当前,说再多依然徒劳,与其整天怨天尤人,不如想想怎么把损失降到最低,当然我希望自己彻底看错了,也期待着那一天永远不回来,可逃避问题,问题并不会凭空消失;一代人种下的苦果也终会有人来苦中作乐,播下希望并让其生根发芽。这只真正的魔王灰犀牛已经狠狠地盯上了我们,而在他身边,他的小弟也已经忍了很久了,或许仔细看,它已经在向我们冲过来了...