隨著全球步入寬松周期,美銀Hartnett依然堅定唱好債券和黃金。

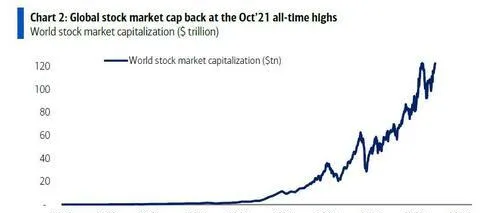

美銀首席策略師Michael Hartnett在最近的報告中表示,出於對經濟放緩的擔憂,歐央行、美聯準等主要央行接連降息,包括中國宣布的一系列支持性政策,共同推升全球股市市值升至接近歷史高位的水平。

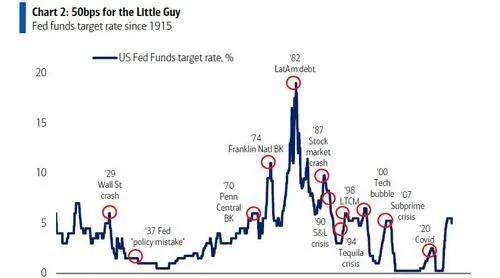

正如Hartnett的名言所說, 「當央行開始恐慌時,市場就開始停止恐慌」。

這是否意味著風險資產將迎來新一輪上漲周期?在Hartnett看來,目前全球市場仍需警惕通脹風險,黃金是最佳的對沖資產,還看好工業金屬、材料和國際股。

通脹主題特征仍顯著

報告同時指出,考慮到地緣政治風險、龐大的政府赤字等各種因素仍然存在, 通脹主題仍然是各類資產表現的一大特征。

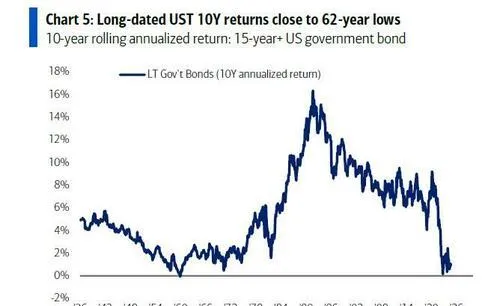

比如,10年期美債收益率幾乎下行至近62年來的低點,顯示市場對經濟前景仍然悲觀。

看好黃金作為對沖資產

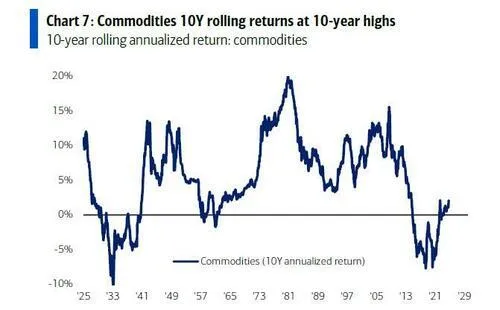

第二,自20世紀30年代以來最糟糕的十年之後,大宗商品的長期報酬率不斷上升。

雖然經濟前景仍不確定性,但考慮到風險市場幾乎已完全定價明年美聯準降息250個基點和美股每股收益增速達到20%,Hartnett仍然堅定做多債券和黃金。

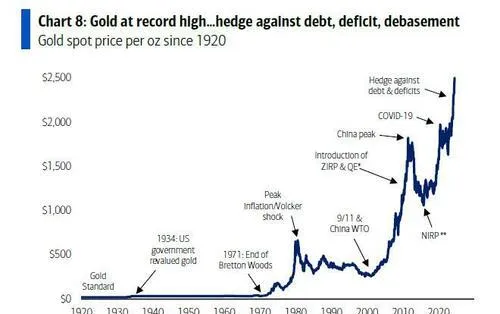

其中, Hartnett特別看好黃金作為對沖資產, 尤其是對沖3D指標:債務(Debt)、赤字(deficit)、貶值(debasement)。

看好工業金屬、材料股和國際股

報告指出,股市有個「反常識」的表現—— 美國大盤股的表現優於歷史長期報酬,而國際股的表則現遜於歷史報酬 。

一般來說,大盤股走高代表了通貨緊縮,國際股則代表周期性價值。

其次,報告表示,和美國國債相比,中國債券的報酬率仍處於歷史高位水平,同時中國股市與美國股市相比正處於50年低點。因此,投資者可能會在中國積極政策的刺激下買入國際股。

商品方面,近期,受中國央行降準降息、下調存量房貸利率等樓市支持性政策的提振,工業金屬價格大漲。有觀點指出,如果中國再加大刺激力度,大宗商品價格將繼續飆升。

綜上,Hartnett認為,隨著中國利好政策的逐漸落地, 此前不受歡迎的大宗商品(工業金屬)、材料股和國際股票(新興市場和EAFE指數基金)將成為「廣度」輪動的最佳投資品種。