來源:市場資訊

來源:華爾街見聞

美東時間12月19日周四,彭博援引知情人士訊息稱,英特爾為旗下可編程芯片部門Altera精簡了潛在買家清單。目前,私募股權公司Francisco Partners、Silver Lake、Lattice Semiconductor進入競購的下一輪,阿波羅和貝恩資本也有意收購Altera。

英特爾計劃在1月底前要求競標方送出正式報價。不過,知情人士也表示,可能還會有其他買家加入競購,同時也存在最終無法達成交易的可能性。

Altera是英特爾旗下專門從事低功耗可編程芯片設計的部門。此次出售Altera的行程最初是由前CEO Pat Gelsinger啟動的。盡管Gelsinger離職後 沒有長期在職的CEO ,英特爾仍在堅定推進這一計劃。

值得註意的是,英特爾曾長期保持全球最大芯片制造商的地位,近30年來一直占據行業收入榜首。然而,近年來公司面臨競爭加劇、技術進展緩慢等諸多挑戰。一些分析人士認為,英特爾在其他戰略舉措上的進展速度仍顯不足。但此次Altera出售行程的推進,或許能為公司贏得一些信心。

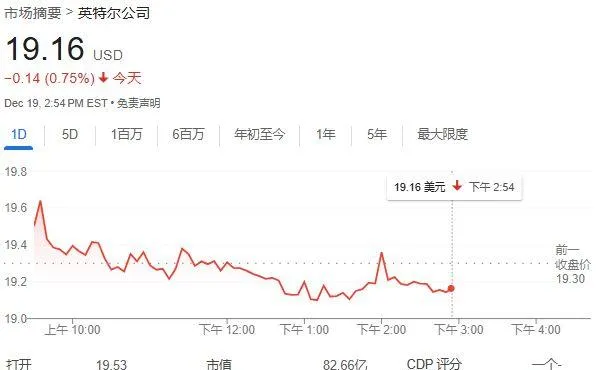

訊息公布後,周四美股盤中,英特爾的股價短線上漲,但仍未成功轉漲。

英特爾推進Altera出售行程,私募股權巨頭競相角逐

知情人士透露,英特爾在2023年11月感恩節前開始征集初步報價,目前已收到多種交易結構方案,包括出售Altera 20%至30%的少數股權,或完全出售該業務。不同的報價方案對Altera的估值從90億美元到120多億美元不等,這與英特爾2015年以約170億美元收購Altera時的估值相比,存在一定差距。因此,如果按照目前的估值出售,英特爾可能面臨一定的賬面損失。

業內人士普遍認為,Lattice Semiconductor可能是潛在的競購者之一。然而,Lattice目前的市值約為80億美元,要完全收購Altera可能需要額外的資金支持,可能需要尋找財務合作夥伴。

英特爾臨時聯合執行長、財務長David Zinsner在巴克雷全球技術大會上表示,英特爾已開始與外部投資者接觸。Zinsner稱:「我們希望能夠引入類似於IMS業務的合作夥伴。」

2023年6月,英特爾以43億美元的估值將其IMS奈米制造業務20%的股權出售給貝恩資本特別狀況基金(Bain Capital Special Situations)。三個月後,英特爾又宣布以同樣的估值向台積電出售了IMS業務的10%股權。IMS業務為全球一些主要半導體制造商提供先進的奈米制造工具。