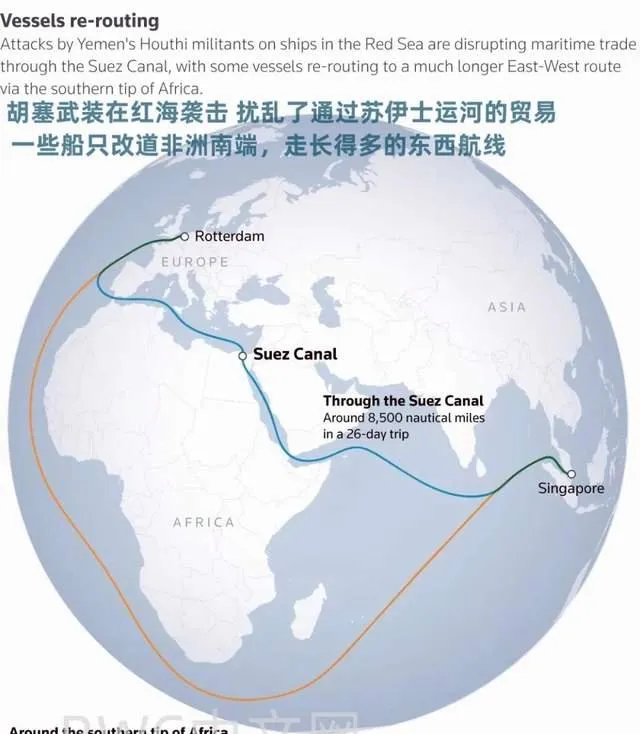

12月23日這周,全球石油市場再起波瀾。一方面是由於全球主要貿易路線凍結,胡塞武裝襲擊擾亂了蘇伊士運河的國際貿易,約占全球運輸量的六分之一,紅海貨櫃船幾乎全部消失,需要改道至非洲的好望角。

截至12月23日,物流公司 Kuehne + Nagel International AG 報告稱,數百艘大型船只正在非洲南端改道,這增加了10-14天的航行時間,而如果紅海運輸的安全問題不能在短期內平息,繼2020年大流行,以及2022年俄烏克沖突都引發全球供應鏈緊張後,全球供應鏈將再度陷入階段性混亂,貿易運輸成本將驟然上升的同時,可能會因此推高包括石油,糧食在內的一系列商品價格。

比如,美國消費者與商業頻道12月23日的追蹤稱,物流經理的報價顯示,目前從上海到英國的報價為每40英尺貨櫃10,000 美元。而就在上周,同樣的價格約為 2,400 美元。這引發了國際市場交易員對布倫特原油等期貨價格的高度關註。對於全球石油輸出國來說,雖然會受益於油價面臨走高的可能性,但供應鏈受阻,往往還會引發無法保證正常交貨量和貿易流動性。因此,這也是歐佩克產油國集團不願意看到的事。

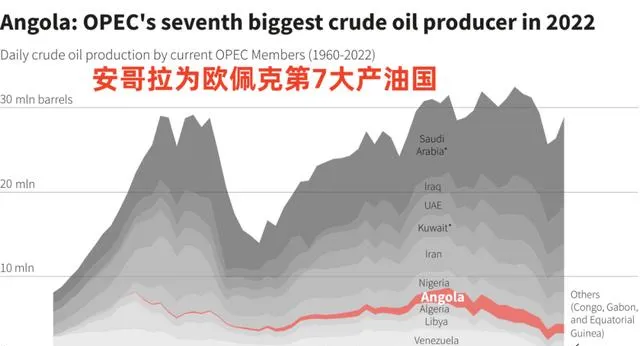

與此同時,歐佩克不願意看到的另一件事發生。非洲產油國安哥拉12月21日表示,將從2024年1月1日起結束歐佩克(石油輸出國組織)。安哥拉的結束將使歐佩克成員國的數量縮減至12個,過去幾個月以來,該組織在沙烏地的主導之下,一直透過原油減產的方法苦苦支撐國際油價。據悉,安哥拉此前就原油產能和配額與歐佩克發生了並不愉快的爭執。如下圖,安哥拉是歐佩克的第7大產油國。

能源分析師稱,在沙烏地極力主張歐佩克+用減產的方式,來穩定國際油價的過程中,安哥拉突然結束,意味著,其明年會大幅增加石油產能,來獲得更多石油出口變現的機會。這將打破沙烏地原本的石油計劃。與此同時,全球最大原油進口國的中國可能因此而獲得更大商機。

路透社12月22日援引分析師喬·凱許分析稱,安哥拉結束歐佩克為更多中國投資開辟道路。石油占安哥拉出口的90%,該國正在尋求經濟多元化,但也需要收入。安哥拉官員也表示,安哥拉認識到技術、熟練勞動力和戰略夥伴的重要性,可以幫助該國擺脫對石油的依賴,並呼籲中國更多投資,特別是在該國的咖啡、電池和太陽能產業。

分析稱,安哥拉擺脫歐佩克產量限制,可能會讓中國增強其在石油行業的作用。威廉·布萊爾(William Blair)投資組合經理伊維特·巴布(Yvette Babb)表示,「如果他們認為有空間從中國尋找新的投資來增加石油產量,那麽這也許就是動力源泉之一。」

過去十年,中國企業在安哥拉投資了近140億美元,其中大部份投資在能源領域。而自今年12月25日起,中國將對原產於安哥拉等6個國家的98%稅目產品實施零關稅。這就意味著,安哥拉更多能源類商品或將擴大進入中國市場。值得一提的是,盛寶銀行最新報告顯示,繼伊朗已經用人民幣交易大批石油後,安哥拉等多個產油國均有使用人民幣進行結算原油的意圖。

而安哥拉希望用人民幣結算石油僅僅是產油國們不斷向人民幣靠近的縮影。分析認為,當結束歐佩克的產油國更進一步向人民幣靠近的情況下,那些歐佩克的成員國們為了獲得更多市場份額,可能將加大向人民幣靠近的力度。這也是石油人民幣期貨自2018年橫空出世以來,已經成為全球前三大原油期貨之一,就連美國交易員都頻繁緊盯石油人民幣期貨夜盤,做到了主要產油國之一的俄嘗試多年,試圖用盧布直接交易大量石油但卻沒能做成功的事。

不僅於此,由於中國是全球最大商品進出口國,特別是最大原油進口國的背景下,沙烏地等中東產油國近年不斷將經貿和貨幣目光投入中國市場和人民幣。比如,今年中國與沙烏地已簽署了雙邊本幣互換協定,互換規模為500億元人民幣/260億沙泰瑞亞爾,協定有效期三年,經雙方同意可以展期。

考慮到沙烏地於上世紀70年代與美國簽訂了同意以美元交易石油的石油美元協定,進而使美元得以成為全球主要儲備貨幣這一歷史經濟因素,因此,沙烏地在貨幣領域的每一個變化都格外引人註目。

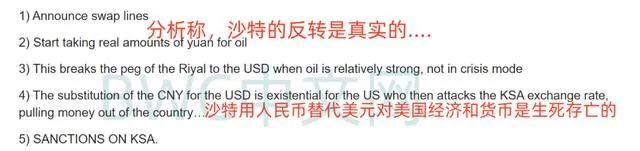

對此,美國金融分析機構零對沖12月22日分析稱,沙烏地的反轉是真實的,特別從沙烏地貨幣與人民幣的互換額度就可以說明問題。而根據華爾街日報等多家媒體的跟進,沙烏地自去年以來,已經在部份石油出口中,接受了人民幣付款。到了今年3月,沙烏地更是公開接受非洲的肯亞采用該國本幣先令向沙烏地付款,就再次說明,沙烏地已經取得了去美元化的實質性突破。

零對沖分析稱,沙烏地用人民幣替代部份美元,對美國經濟和貨幣來說,是生死存亡的。盡管美國隨後可能會攻擊沙烏地匯率,並對沙烏地制裁,但沙烏地還是這樣做了。而下一步,可能是沙烏地更大規模去美元化,擴大掉期,以將美元擔保的資產轉換為沙泰瑞亞爾資產。因為越來越多的跡象表明,隨著美國成為全球最大產油國,以及長期以來持續將美元武器化,沙烏地與美元體系割裂已經不可逆轉。

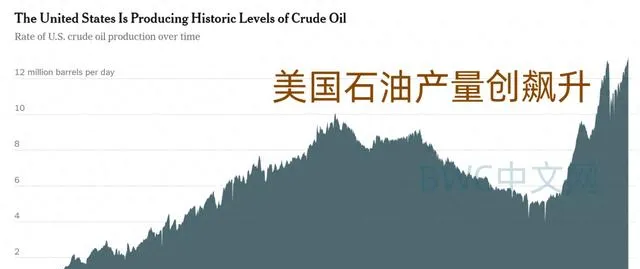

根據美國能源資訊署(EIA)釋出的最新數據顯示,截至三季度,美國原油產能連創日均1301.2萬桶和日均1323.6萬桶的兩個新紀錄。並超過沙烏地與俄羅斯的原油產能,成為全球最大產油國。先鋒自然資源公司的執行長雪菲爾更是預計,5年內,美國原油的日產量將達到1500萬桶。

同時,盡管目前美國的原油進口量仍然大於出口量,但美國依然每天出口約400萬桶原油,超過除沙烏地以外的歐佩克的任何成員國。顯然,從市場蛋糕的角度來看,此時沙烏地對美國市場的定位已經由當年的最主要原油進口國,轉變為市場勁敵。僅這一方面,就讓沙烏地對石油美元望而卻步。

與此同時,為壓制沙烏地等石油國,進而為美國石油換取更多市場份額,美國國會還在持續討論一項名為NOPEC的法案,試圖瓦解沙烏地主導的歐佩克,以及叫停歐佩克的石油定價權。據悉,該法案還將允許美國可以隨意沒收沙烏地等所有歐佩克產油國的黃金,存款等一系列資產。這一擬議的法案,正在沖破沙烏地經濟的底線,因此,沙烏地多次回應宣稱,不再接受美國發號施令,或在未來某個時候終結石油美元協定,美元是核心選項。

美國能源部長:詹妮弗·格蘭霍姆(Jennifer Granholm)

而目前在全球範圍內,疊加市場購買力和可以為石油背書的貨幣來看,中國市場和人民幣則水到渠成地成為沙烏地的新選擇。並且多個跡象也表明,沙烏地,阿聯等中東產油國在與美元體系不斷加大脫鉤力度的過程中,正在將大量資金投入中國。

比如,2022年,沙烏地在中國的投資達到230億美元。而2023年以來,沙烏地更加大了投資力度,全球石油巨頭沙烏地阿美接連豪擲百億資金,「重倉」中國市場。而在12月舉行的中國—沙烏地投資大會上,雙邊企業簽署超過60個備忘錄和協定,累計合約價值達到250億美元,涉及電競、能源、農業、旅遊、礦業和金融等多個領域。

再比如,截至三季度末,阿聯阿布達比投資局在中國A股市場的持股市值由半年報的73.13億元增加到95.09億元。而科威特投資局過去15年在中國的投資則增長了近50倍。

此外,深圳證券交易所已經分別與沙烏地交易所,阿布達比交易所都簽署了合作諒解備忘錄。而上海證券交易所也已經與杜拜金融市場(DFM)宣布簽署合作諒解備忘錄。並且截至目前,阿聯主權財富基金,阿布達比投資局、科威特投資局、卡達投資局等中東官方基金或投資主體都紛紛在中國設立辦事機構。這說明,大筆中東資金還將源源不斷流入中國。

總部位於倫敦的智庫 Z/Yen Group 執行長麥克·沃德爾 (Mike Wardle) 表示,「國際投資流正在發生變化。」「大筆資金正在從中東流入中國。」「海灣國家認為將大量資金投入中國符合他們的利益,他們正在尋求減少對傳統貿易夥伴美國的依賴。」 「中國是一個如此龐大的經濟體。他們希望參與其中。」

分析認為,當那些富得流油的沙烏地等中東富豪們將大量資金投入中國時,多個石油國加速去美元化更加不可避免。正如美國財政部和美聯準前官員波紮爾稱,我們正在迎來石油美元的末日,以及石油人民幣的黎明。

值得一提的是,沙烏地在用人民幣替代部份美元交易和投資的同時,還在借助人民幣資金來執行更多關鍵領域。比如,今年3月時,中國進出口銀行與沙烏地阿拉伯國家銀行成功達成首筆人民幣貸款合作。這擴大了人民幣在沙烏地商業領域的使用範圍。沙烏地相關部門表示,向中國借來的人民幣資金將優先滿足中沙兩國貿易項下的資金需求。美國金融分析機構零對沖12月22日分析稱,沙烏地向中國借錢後,正在使沙烏地加速用人民幣替代更多美元。(完)