內容提要:

2023年全年出口超預期下降4.6%,低基數效應支撐12月出口增長2.3%。國內需求持續低迷,工業需求隨供應鏈遷移而流失,2023年商品進口下降5.5%。12月份貿易順差有所改善,但全年貿易順差下降了5%。隨著地緣政治的變化,中國的商品出口市場也在繼續分化。對美國的出口經歷了近30年來的最大跌幅,中國商品在美國進口總額中的占比已回退到低於2004年的水平。2024年的出口前景將面臨貿易壁壘和全球經濟衰退兩大下行風險。

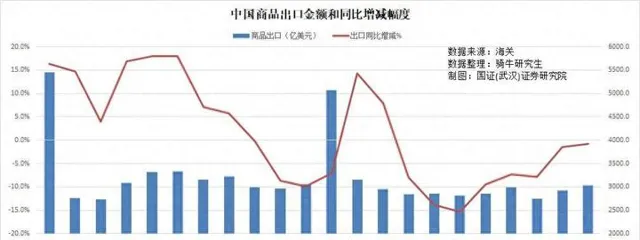

一、2023年全年出口超預期下降4.6%,低基數效應支撐12月出口增長2.3%。

2023年12月份,中國商品出口為3036億美元,同比增長2.3%。這好於預期的2.1%,比11月份的年增速放大了1.8個百分點,為2023年4月份以來最快的增長。

但我們需要註意的是,12月份出口增長數據的適度改善,這並非得益於今年12月份的海外訂單改善,主要原因是由於基數略低,因為一年前新冠疫情導致的中斷扭曲了基數。2022年10-12月份,出口同比分別下降了0.3%、8.7%、9.9%,2023年1-2月,下降7%,3月份,恢復增長。

當然,12月的汽車出口仍然強勁,也對12月份的出口數據改善有所增益。

從全年看,情況不容樂觀。因為全球經濟與全球出口均在增長,但我們的出口反而明顯下降。2023年中國商品出口3.38萬億美元,比疫情期間的2022年下降了4.6%至,也比下降1.8%的預期更為負面。

但在商品出口整體疲軟下行中也有亮點。電動汽車、鋰離子電池和太陽能電池「新三大」的出口在2023年創下歷史新高,合計同比增長29.9%後,成為經濟增長的引擎。

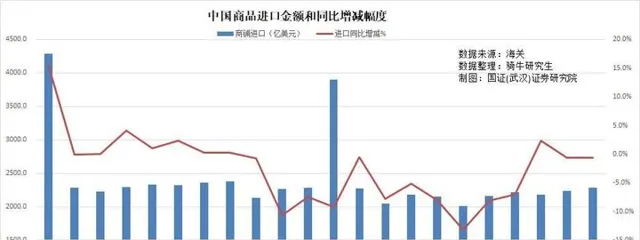

二、國內需求持續低迷,工業需求隨供應鏈遷移而流失,2023年商品進口下降5.5%。

我們12月進口2282億美元,同比增長0.2%,較11月的下降0.6%有所改善,但變化不大,還低於Wind給出的0.3%的增長預期。相較於社會商品零售額的增長和工業增加值的增長,12月對進口商品的需求增長仍然緩慢。

2023年全國的進口額為2.56萬億美元,比2022年下降了5.5%,也比下降1.8%的市場預期明顯放大。

進口低迷的原因有三:

一是國內居民消費降級,對進口商品的需求收縮;

二是企業生產對進口原材料和零配件的需求減少。這是因為跨國公司轉移投資和收益,並將生產線遷往東南亞、印度和墨西哥,導致中國加工貿易收縮;

三是能源價格大振幅回落導致進口金額減少。2023年布倫特原油均價跌至每桶82.156美元,比2022年的98.945美元下跌了16.97%。烏拉爾油均價為57.6美元,下跌了24.3%。

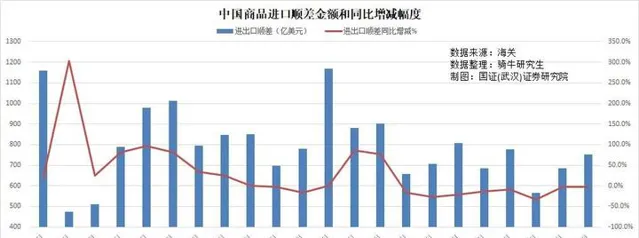

三、12月份貿易順差有所改善,但全年貿易順差下降了5%。

2023年12月,出口增幅大於進口增幅,我們的貿易順差有所增長,貿易順差額為753億美元,高於11月的683億美元,算是2023年的國際貿易的一個良好的結局,因為這是今年首次出口和進口同比均錄得增長。

總體而言,2023年中國的貿易總額同比下降了5%,至5.94萬億美元。貿易順差為8587億美元,同比下降3.5%。其中12月份與同期對比,貿易順差縮小了3.4%。

貿易順差就是GDP中的凈出口。凈出口下降,這不僅意味著我們透過進出口結存的外匯減少了,對人民幣匯率添加了貶值壓力,還意味著凈出口對GDP的貢獻也在減少,拖累經濟增長速度。

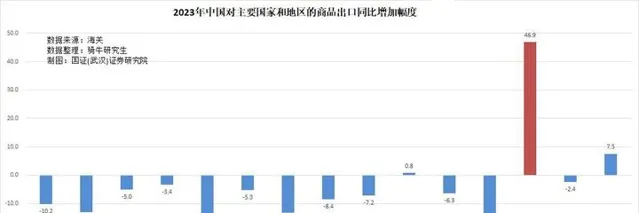

四、隨著地緣政治的變化,中國的商品出口市場也在繼續分化。

2023年,我們對主要經濟體的出口,除俄羅斯、非洲和印度之外,其他市每場平均有不同程度的下降。

由於歐美正在實施投資分散,供應鏈多元化,以減少對我們的經濟依賴,這對中國商品對歐美的出口產生了顯著的影響。2023年,中國對美國的出口額為5003億美元,同比下降10.2%;對歐盟的出口額5012億美元,下降13.1%。

由於持續加息打壓通脹,東協對歐美的出口回落,也波及我們對歐盟的出口,這導致我們依靠對東協的出口增長來抵消對歐美出口下降風險的布局難以達到預期效果。2023年,我們對東南亞國協的出口額為5237億美元,同比下降5%。

但這並不重要,因為我們2023年對俄羅斯的出口在2022年大振幅增長12.8%之後,飆升46.9%,達到1110億美元。而從俄羅斯的進口在2022年飆升43.4%之後,繼續大振幅增長了12.7%,達到1120億美元。由於對俄羅斯出口的大幅增長,為我們的出口減少了1個百分點的下降振幅。

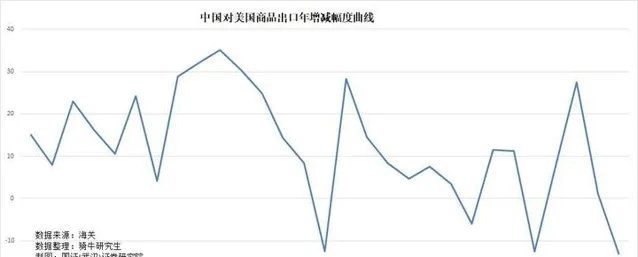

五、對美國的出口經歷了近30年來的最大跌幅,中國商品在美國進口總額中的占比已回退到低於2004年的水平。

最近40年的歷史告訴我們,中美經濟關系是中國外部經濟環境的關鍵。但凡中美貿易快速增長,中國的經濟也會風調雨順。如果中美貿易磕磕絆絆,我們的經濟發展就會出現較多的困難。

2023年,中國對美國的出口遭遇了近三十年來最嚴重的降幅,因為美國對我們的投資在回流,還聯手歐洲透過近岸外包和友岸外包的形式來分散集中在我們這裏的供應鏈。

根據海關數據,2023年我們對美國的商品出口總額同比下降了13.1%,至5003億美元。這是自1995年有記錄以來的最大跌幅,超過了2008-09年全球金融危機發生後2009年12.5%的第二大跌幅。

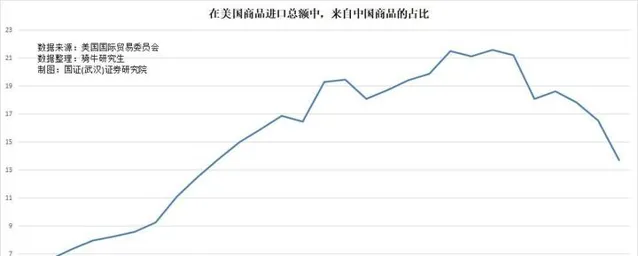

來自美國商務部的數據還表明,中國已經在17年來首次失去其作為美國最大出口國的地位。

騎牛研究所依據美國國際貿易委員會的進口數據計算,2023年前11個月,中國在美國山坡進口中的份額降至13.7%,已經下滑至2004年以來的最低水平。這一比例在貿易戰開始前的2017年達到21.6%的峰值,2022年這一比例為16.5%。

世界兩大經濟體之間的地緣政治摩擦,以及川普政府以來一直實施的關稅,是我們對美出口下降背後的關鍵因素。

疫情結束以來,美國加大了降低其供應鏈風險的努力。美國跨國公司也一直在透過采取「 cn加一」戰略來對沖他們的風險,該戰略透過減少對中國作為生產基地的依賴來尋求制造商的多元化。這也是美國從中國進口的份額直線下降的主要原因。

更值得我們警覺的是,最近幾年,我們對美國的出口額與美國從我們這進口的金額,已經從5年前一直存在的負值,轉為正值。之前因為我們公布的對美出口總是少於美國統計的從中國進口,美國商務部認為我們瞞報了對美出口數據,認為壓低了中美間巨大的貿易逆差。

但現在,情況出現逆轉。中國海關公布的2023年前11個月對美出口4580億美元。但根據美國國際貿易委員會的數據,2023 年 1 月至 11 月,美國從中國進口的商品總額只有3880 億美元。我們的出口比美國的進口多18%。如果考慮到美國的進口額還包括了接近15%-20%的運費、保險費等我們出口額中不包括的成分,實際上中間存在40%左右的缺口。

六、2024年的出口前景將面臨貿易壁壘和全球經濟衰退兩大下行風險。

2023年的對外貿易,已經拖累了我們的經濟復蘇。在2024年,商品出口也面臨著機會和挑戰。

機會有三:

一是由於匯率下行價格便宜,中國制造商具有繼續爭奪海外消費者的價格優勢。

二是科技周期可能會觸底反彈,電子產品的出口也會觸底上行。這對電子消費品制造和出口大國而言非常重要。

三是跨國公司的1+N生產鏈轉移,雖然減少了我們成品出口訂單,但隨同生產鏈轉移的中資企業,仍然會從國內采購原材料或配件,這也為我們的原材料和配件的出口創造了機會。

挑戰有四:

一是美國的選舉年政治,大機率可能給中美貿易關系帶來新的沖擊,美國的持續脫鉤趨勢可能會進一步拖累我們的商品的出口。

二是美國國會正在討論制定的禁止「最低限度」貿易規則,將對中國的電子商務企業,對國內的服裝、日常用品、禮品等生產企業,產生數百億美元的負面影響。因為按照「最低限度」貿易規則,它允許電商將價值低於800美元的包裹運往美國而無需支付關稅和費用,這也適用於中國公司。國會已對取消這一貿易規則的法案進行辯論,最終透過是大機率事件。

三是中國和俄羅斯之間的貿易基本到頂,不太可能延續2022-2023這兩年的高速增長勢頭。2022年2月24日俄羅斯入侵烏克蘭之後,西方對俄羅斯的經濟制裁,不僅打擊其能源出口,還限制其重要零配件和關鍵產品的進口。基於中俄之間不斷增強的外交關系,俄羅斯在被動的出口市場轉移和進口渠道調整中,自然而然地轉向我們,這是中俄貿易規模這兩年增長超過6成的主要原因。但是,目前俄羅斯80%的能源都已轉向中印市場,其大部份的進口也來自中國。亦即2023年中俄貿易基本到達天花板了,自然失去了2023、2022那樣高的增速。

四是全球經濟衰退的影響。世界銀行在最新釋出的【全球經濟展望】報告中寫道,預計2024年全球GDP增速為2.4%。相比之下,2023年全球GDP增速為2.6%,2022年為3.0%。

大多數經濟體從2022年開始追隨美元加息,已經持續2年,持續的高利率帶來的資金成本增長,當然會對投資與消費產生抑制作用。而12月份美國通脹回升,勢必導致美聯準加息預期後延。

基於對2024年進出口的三個機會和四個挑戰的分析,三郎預估,在2023年商品出口下降4.6%之後,2024年的出口預計可能趨於穩定,出口下降振幅會收窄到1%-2%之間。但要獲得出口增長,仍然是非常困難之事。

【作者:徐三郎】