01 比亞迪,營收已超越特斯拉

今年汽車行業的三季度財報,比亞迪再次驚艷了行業。

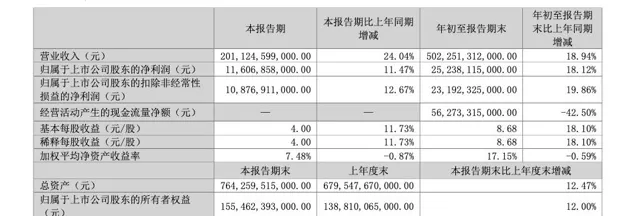

前三季度,比亞迪凈利潤252.38億元,按年增長18.12%,每股盈利8.68元。報告期內,營業收入高達5022.51億元,按年增長18.94%。第三季凈利潤116.07億元,按年增長11.47%。

而從季度營收來看,比亞迪更是首次超過特斯拉!

具體來看,比亞迪第三季度營業收入2011億元,而特斯拉第三季度總營收為251.82億美元(人民幣1793.5億元)。

從銷量上看,比亞迪三季度銷量達113.49萬輛,按年增長37.7%;前三季度累計銷量為274.8萬輛,按年增長32.1%。

可以說,比亞迪的這份財報,已經是行業遙遙領先的存在。

從股價表現來看,比亞迪A股和港股股價也均實作了大幅上漲。截至11月11日收盤,公司A股股價報收299.26元,年初至今股價累計漲幅達55%,公司最新市值達8879億元。

但就是那麽好的數據,一些人和競爭對手卻看不下去了。

他們竟然找出了比亞迪的「毛病」:負債率高!

02 惡意放大,錯位對比

比亞迪的負債率高嗎?

財報上看,2024年上半年比亞迪的資產負債率是77%,放在零售業,確實很高了。

但是同比汽車行業,這個數據並不高!

因為汽車和地產類似,資產重,規模大,報酬周期長,從行業看,上半年福特的負債率為84%,通用汽車是75%,大眾是70%,比亞迪在這中間也就是中等水平。

而且比起其他車企,比亞迪的業務還不僅僅是汽車,手機、平板電腦、物聯網、機器人……比亞迪均有板塊,可以說是制造業的六邊形戰士。

而且比起國內的吉利、長城、長安等車企,比亞迪的擴產規模也是領先的。

從銷量上看,比亞迪近三年的增速已經遠遠超過了特斯拉,2023年,比亞迪銷量增速是吉利的3.1倍,長城的4.1倍。

比亞迪執行副總裁何誌奇在微博發文稱,今年8至10月,3個月提產近20萬輛,整車加零部件招聘近20萬人,各基地都處於滿產狀態。

供不應求的狀態下,必然要擴大產能,加大投資和渠道,這些都會提高資產負債率。

比如今年的前三季度,比亞迪新增員工近20萬人,這在行業內是招工最多的,這些都是成本。

所以說,黑比亞迪負債率的人,不是看不懂財報,就是惡意唱空。

03 有息負債,行業低位

從報表看,比亞迪的負債並不是銀行貸款或者向外借款是主要負債形式,不過是應付賬款等科目。

根據比亞迪去年的年報,比亞迪總負債裏超過90%的都是無息負債,其中大頭是沒到期的供應商貨款,也就是說,這筆錢並不像房地產公司那樣,要收取大量的利息。

而且真正看懂財報的人都知道,一個企業的有息負債才算得上是真實負債。

因為有息負債需要支付利息,且必須按時還本付息,很多地產公司都是被有息負債拖垮。

但比亞迪呢? 2024年上半年,比亞迪有息負債是214億元,在總負債的占比只有4%。

作為對比,2024年上半年,吉利控股有息負債為860億,長城為177億,有息負債在總負債的占比分別是19%、14%。

對比之下,比亞迪的有息負債比例,反而是行業內很低的一個比例。

結合比亞迪去年的現金流高達6100億,區區百億的有息債務根本構不成所謂的「危機」。

而且今年前三季度,得益於銷售的強勁增長,比亞迪經營性現金流入達到5240億,同比24%,全年經營性現金流入有望達到8000億量級,償債能力更不在話下。

此外,比亞迪的應收款項少,經營性現金流多,也說明比亞迪對下遊合作方的話語權在不斷增強。

隨著經營性現金流的持續增加,比亞迪的經營性現金流凈額,已經實作了對投資性現金流的覆蓋,而且這種正向現金流的局面已經維持了四年。

04 國際投行,紛紛押註

比亞迪未來的銷量和利潤增長潛力如何?其實近期多家投行已經釋出了相關研究報告。

10月30日,花旗發表報告,對比亞迪開啟90天正面催化劑觀察,因強勁需求帶動第四季盈利上升、明年第一季銷售淡季中有望維持強勁銷售勢頭,以及潛在的刺激政策延長至明年。

報告指出,根據內地零售訂單,比亞迪10月全月訂單約為57萬部。

如果出口量提升至介乎3.5萬至4萬部,實際全月需求(出口+國內)應超過60萬部。

另外,如果比亞迪第三季凈利潤為115億元至118億元,第四季156萬部的付運量意味著第四季的潛在凈利潤為150億元至160億元,意味著全年的凈利潤可能達到410億至420億元,較該行預測高出15%。

裏昂的研究報告則認為,維持比亞迪今明年凈利預測分別為396億元及555億元不變。同時,維持預期比亞迪第三季和第四季每輛車凈利潤將持續改善。

國家專業投行都重倉押註比亞迪,難道他們還看不懂財報嗎?

長遠來看,比亞迪不僅在內銷上優勢明顯,在出口上更是潛力巨大,要知道現在就連豐田都開始采購比亞迪的技術了,相信比亞迪在電池和混合動力技術上深厚優勢,會在未來迸發出更大的潛力!

做過中國汽車的代表,比亞迪無懼對手的抹黑!