對於今年剩余時間的投資前景,瑞銀提出了三個值得關註的核心策略!

年初至今,投資者正關註創紀錄的美股市場、強勁的美國經濟以及能夠抵禦地緣政治風險的資產。

面對美聯準未來可能的降息,以及人工智慧熱潮仍在持續推高科技行業的收益,投資者們正在為今年剩余的投資時間做準備。 瑞銀提出了以下三個值得關註的核心策略:

精準把握科技投資方向

關於美國科技股是否存在泡沫,市場的觀點存在分歧,尤其是在人工智慧熱潮席卷股市之際。

瑞銀全球首席投資官Mark Haefele在致客戶的信件中寫道:「投資者應該對科技行業,特別是對科技進步中可能的贏家進行一定程度的分散化戰略投資。」

潛在的「贏家」包括像IBM、微軟、亞馬遜等為人工智慧提供基礎設施的公司,以及能充分利用人工智慧進步優勢的平台和套用公司。

根據瑞銀預測,今年科技行業的收益將增長18%,未來五年內人工智慧相關收入將以年化72%的速度增長。這種增長潛力使得當前估值看似合理,但同時也意味著失望的可能性增大。對於過度集中在科技領域的投資者,Haefele建議拓展至其他有前景的市場領域,如能源轉型、醫療保健以及解決水資源短缺問題的公司。

為降息做好準備

目前,美聯準已釋放今年將進行三次降息的訊號,投資者普遍預計首次降息將在6月到來。

美聯準降息將會壓低美國國債收益率。 瑞銀預計,作為基準利率的 美國10年期國債收益率將從當前的約4.3%降至年底的3.5%。Haefele寫道,這意味著總報酬率將達到9.3%。

Haefele指出,「這種背景意味著,現在對投資者來說是一個有吸重力的時機,可以釘選仍然較高的收益率,在收益率下降時從潛在的資本收益中受益,並透過投資組合多元化來抵禦風險。我們認為,采取措施、調整投資組合以適應較低的利率非常重要。」

這意味著,投資者應配置多種流動性資產,除了現金和貨幣市場基金外,還應考慮定期存款、債券梯投資和結構性產品(SIVs)。同時,投資者還應考慮購買因高利率而具有吸重力的高品質債券,如投資級公司債券。

學會有效管理風險

從強勁的通脹數據到2024年美國大選前的市場波動,無數風險等待著投資者。

Haefele表示:「面對這樣的背景,加上美股主要指數接近歷史高位,投資者可能會傾向於透過獲利了結或保持觀望來管理風險。」

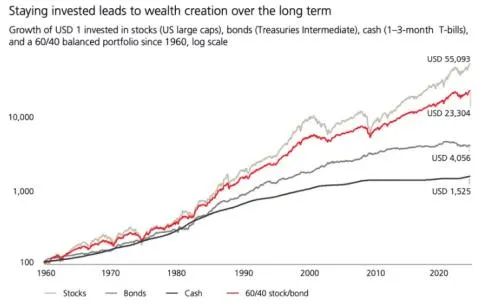

但他認為,這樣做是錯誤的。 Haefele表示:「歷史已經證明,堅持投資並適當對沖風險,優於獲利了結或保持不投資狀態。」

為了穿越風險雷區,投資者應有效地將其資產分布在不同的資產類別、地區和行業之間。這可能意味著采用60/40股債組合,即將投資組合60%的資金分配給股票,40%的資金分配給債券。Haefele寫道,該策略在過去5年只有5%的時間產生負報酬。

他指出,投資者應記住, 分散投資組合不僅限於股票和債券,還可以關註具有 「獨特收益來源」的策略,如信貸對沖基金和私募股權,以及數位化和脫碳等投資主題。

Haefele總結道:「我們的指導原則始終保持堅定:致力於長期思考、多元化投資,並堅信長期參與市場優於精準擇時。」