強扭的瓜會甜嗎?

作者 | 張凱旌

編輯丨武麗娟

來源 | 野馬財經

66歲董事長和石家莊本地國資聯手,將在柯林電氣(603050.SH)的持股比例 拉升至29.51% ,依然沒能阻擋住海信進擊的腳步。

6月27日晚,柯林電氣公告稱,海信網能於5月28日開啟要約收購,至6月26日期限屆滿,預受要約股份總數為6220.03萬股,占目前公司股份總數的22.82%。收購完成後, 海信網能持股比例將升至34.94%,並持有公司44.51%的表決權。

這場戰役始於3月, 海信網能 率先發起攻勢,透過二級市場交易、受讓股權一度成為持股比例、表決權比例最大的單一股東;今年66歲、自2014年來一直擔任 柯林電氣董事長的張成鎖 則帶領持股高管反擊,並成功與 石家莊國投結盟 ,一度也看到了勝利的希望。

關鍵時刻,海信祭出了要約收購的大招。 真金白銀的「誘惑」下,一眾中小股東「倒戈」,海信還是笑到了最後。 算上最初入股的資金和要約收購,海信累計斥資已超24億元。

訊息幾重反轉,柯林電氣股價也跟著跌宕起伏。其先是自春節後一路上揚,在32個交易日內漲超109%,隨後於高位震蕩,6月28日又以跌停收盤,目前股價24.26元/股,市值66億元。

據【21世紀經濟報道】報道,柯林電氣相關工作人員表示,由於海信網能的要約收購,柯林電氣此前股價被推高,目前處於回呼階段。但將回呼到何種程度,無法預測。

「海信系」的第五家上市公司,已經塵埃落定?

海信「明牌」入場,

被張成鎖指責「偷襲」

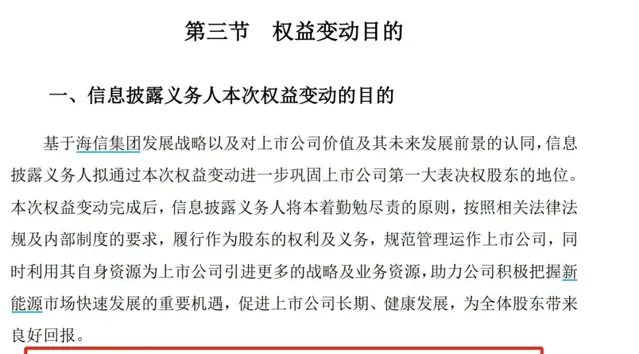

本次股權爭奪戰從始至終,海信網能的目的都非常明確,就是要 取得上市公司控制權。

來源:柯林電氣公告

海信網能 入場的節奏也把握得十分巧妙。

一方面,柯林電氣的股價可謂「上市即巔峰」,在此之前已經經歷了很長一段時間的低迷;同時,張成鎖與其他四位高管的【一致行動人協定】已於2022年4月到期,話語權相比兩年前有所削弱。

另一方面,柯林電氣4月18日釋出年報,這意味著此前30日屬於交易敏感期內,公司高管不得買賣股票。

股價低迷、股權分散、高管行動受限,海信網能覓得良機,果斷出手。

3月11日至15日,透過二級市場交易,海信網能將自己在柯林電氣的持股比例買到4.97%,剛好不觸及5%的信披紅線;隨後又 拉攏了柯林電氣現任副董事長李硯如、總經理屈國旺 ,從二人手中受讓了3.19%股權、9.57%表決權。

李硯如、屈國旺不僅是現任高管,還是柯林電氣的創始股東、除張成鎖外在柯林電氣持股比例最高的兩名自然人股東。這兩人的站隊,讓海信網能更加勢如破竹。

很快,海信網能又受讓了另外五名十大股東外小股東的股權,就此讓自己的表決權比例逼近20%。

來源:罐頭圖庫

得知海信舉牌的訊息後,市場情緒被點燃,柯林電氣股價持續飆升。而海信網能也絲毫不拖泥帶水,繼續在股價高位連續增持,直接給自己買成了表決權比例最大的股東。

此時,海信網能持有柯林電氣 14.94%股權、24.51%表決權。

不過,對於這場「閃擊戰」的具體過程,海信與柯林電氣原管理層卻各執一詞。

比如張成鎖在接受【上海證券報】專訪時,將海信網能的入主稱為 「偷襲」,並表示相關交易自己事先完全不知情,交易披露後,海信網能也沒和他正式溝通。 海信與柯林電氣也沒有什麽產業協同。自己有信心打贏這場控股權保衛戰。

而海信網能總經理史文伯的說法則與張成鎖大相徑庭。 除了聲稱海信曾與柯林電氣第二、第三大股東以及石家莊市政府相關領導進行過溝通外,史文伯還表示自己與張成鎖於 3月18日見過,並且聊了1個小時 左右。海信網能董事長陳維強以及海信集團董事長賈少謙也曾於3月25日、4月12日前往石家莊,安排了拜訪張成鎖的工作行程,並聯系到了張成鎖,但 都被張成鎖拒絕了。

來源:罐頭圖庫

孰是孰非難以分辨,但如果按照這個時間線,那海信網能頗有些「先斬後奏」的意思。 史文伯與張成鎖會面時,海信網能持股比例已經與張成鎖十分接近,表決權比例則已經遠超張成鎖。

半只腳已經踏入了柯林電氣的大門,再去談收購,站在海信的角度說是禮貌溝通,但站在張成鎖的角度,說是兵臨城下也不過分。

值得一提的是,史文伯透露,張成鎖曾稱:「 如果不是某公司跟我早就簽了股權轉讓協定 ,不能違背約定,如果早一點,我百分之百願意跟海信合作。」按史文伯所述,張成鎖簽訂股權轉讓協定秘而不宣,是涉嫌違法違規的。

而在熟悉海信的業內人士張鵬看來,李硯如、屈國旺兩位老臣的倒戈, 可能正是因為知道張成鎖與其他「金主」簽訂了股權轉讓協定,覺得自己已經掌控不了局勢有關,否則兩人也不會找到海信。

但有柯林電氣高管表示,張成鎖沒說過簽訂股權轉讓協定這些話。

張成鎖結盟國資,反擊失利

柯林電氣攻勢猛烈,張成鎖也不甘示弱。

在自身持股比例僅11.07%的情況下,張成鎖一邊 結盟高管股東 ,簽署一致行動人協定,將手中的表決權比例增至17.31%;一邊遊說早在2023年就已經潛伏在柯林電氣股東中的 石家莊國投 ,後者透過連續增持,將自己的持股比例從2023年末的4.95%一路提升至5月23日的11.18%。

其實,6月之前,石家莊國投雖然一直增持,但會青睞海信還是張成鎖,是未知數。兩方都曾傳遞出與受到國資支持的訊號。

而在6月2日,石家莊國投正式與張成鎖為首的四名柯林電氣高管簽署一致行動協定,表明了自己的立場。這之後, 包括石家莊國投在內的五方合計持股比例達29.51% ,已經高於海信網能手中24.51%的表決權比例。柯林電氣實控人也由張成鎖變更為石家莊國投。

事實證明,想要打破僵局,還得用錢說話。

此前,海信網能在協定轉讓、二級市場交易方面, 至少耗資7.36億元。 5月14日,海信網能提出 要約收購,擬以33元/股 的價格收購上市公司 20% 的股份。 公告當天,柯林電氣報收28.69元/股。

後來,由於柯林電氣進行了一次分紅除權操作,導致股價變低,海信網能的收購價也變更至 27.17元/股。

中國企業資本聯盟副理事長柏文喜表示,相比協定收購,要約收購是一種更公開、透明和具備競爭性的方式。從海信網能提出要約收購來看,可能是與柯林電氣原實控人沒有達成共識,或者認為直接與原實控人談判難度較大,因此選擇了這種迂回的方式曲線控制上市公司。

起初,這份要約收購並不被看好。雪球論壇上,就有質疑「收購價低」的聲音出現。

來源:雪球

事實上,直至6月20日,預受要約的股份還僅占柯林電氣總股本的2.41%。轉機出現在最後三個交易日,上交所數據顯示,這三天預受要約的股份數量分別達到近1300萬股、1500多萬股、2500多萬股。

最終,共有2753萬戶股東預受要約,股份總數6220萬股,比海信網能預計收購的股份數量還多出近千萬股, 預計會耗資16.9億元。

算上這筆錢, 海信網能累計已經在柯林電氣身上耗費超24億元。

根據相關規則,柯林電氣非公眾股東持股比例不得高於75%才能滿足上市條件,而這次要約收購後,柯林電氣非社會公眾股比例將達到74.49%。 哪怕是張成鎖和石家莊把剩下能收購的股份全部收購,也已經無法阻擋海信入主。

柯林電氣證券辦公室表示,後續就是幾方股東自己談了,應該也沒有其他動作了。

有熟悉此次收購的業內人士認為,小股東們的「倒戈」裏也有自己的判斷。大家都知道,柯林電氣的股價是因為海信入主炒起來的,一旦海信鎩羽而歸,股價可能又被打回原形。

海信收購價的變化是按照除權等比例折算的,這也就意味著,其實 自海信提出要約收購以來,柯林電氣的股價從來沒有漲到過收購價以上 。反倒是最近還有下跌趨勢,投資者們又豈會放過高位套現的機會。

海信坐擁5家上市公司,

拿下柯林電氣劍指新能源?

海信在消費者心中,印象最深刻的產品莫過於電視。當下正在進行的歐洲杯,場邊廣告圍欄上,海信打出的「海信電視 世界第二」的廣告語引發廣泛關註。

但無論國內還是國外,電視已經越來越難激發消費熱情。 奧維雲網數據顯示,2023年中國彩電市場零售量同比下降13.6%,零售額同比下降2.3%,市場規模已連續4年下滑;另據洛圖科技數據,2023年,全球電視市場品牌整機出貨量達2.01億台,同比下降1.6%,創下近十年來的新低。

在此背景下, 拓寬第二增長曲線之於海信的重要性正與日俱增。 特別是海信2019年曾喊出「2025年營收達到3000億」豪言,而至2023年,集團營收剛剛邁過2000億元大關的情況下,想要實作目標,海信就更需要為業務尋找增量。

2022年以來,海信已經兩易董事長,周厚健退休後,先是由林瀾接替,2023年又換為賈少謙。可見抗在新掌舵者肩上的重擔。

從歷史來看, 海信很習慣借助收購的方式,拓寬公司的資本版圖。 此前,海信集團旗下上市公司囊括海信視像(600060.SH)、海信家電(000921.SZ)、乾照光電(300102.SZ)、三電控股(東京交易所上市)。由於信芯微已經終止科創板IPO,柯林電氣就將成為海信旗下第五家上市公司。

其中 除海信視像外,都有海信收購的痕跡。

海信家電源於集團2006年收購的家電企業ST科龍,海信後來將家電業務裝入該公司;2021年-2023年,海信又先後收購了日本汽車熱管理龍頭三電控股、以及上遊LED芯片廠商乾照光電。

目前,海信集團業務已覆蓋電視、冰箱、空調、廚衛、智慧交通、智慧醫療、地產等多領域。

而深耕輸配電裝置二十余年的 柯林電氣 ,目前落地的分布式光伏、儲能電站、充電站等EPC(工程總包)計畫,恰好 與新型電網、新能源產業相關,是海信近幾年的發力重點。

來源:罐頭圖庫

史文伯表示,海信在5月10日取得國家市場監管總局關於經營者集中的審查批復檔後,就第一時間做出要約收購的決定。其目的是盡快結束目前上市公司股權結構的不穩定性,從根本上解決問題。

史文伯還強調, 要約收購不會終止柯林電氣的上市地位,也不會讓柯林電氣搬離石家莊,而是要將柯林電氣打造成海信能源產業總部並紮根石家莊 ,助力柯林電氣做大做強,走向全球。海信在新能源領域布局已久,是國電投、中電裝備、中車等的Top10客戶;自研的功率器件、功率模組廣泛用於變頻、儲能、充電等行業。公司在技術優勢、研發平台、行銷網路、供應鏈平台等方面可以全方位對柯林電氣進行加持和提升。

張鵬表示,未來,石家莊將擁有一家全球性的新型電力、新能源企業。

你如何看待海信此次收購?會給柯林電氣帶來怎樣的變化?評論區聊聊吧!