当地时间11月12日,美国波音公司表示,由于3万多名机械师在罢工近两个月才重返工作岗位,需要数周时间才能全面恢复客机生产。

波音在10月交付了14架喷气式飞机,这是自2020年11月以来月交付数量最少的,当时正值美国疫情最严重时期,也是波音737MAX在发生两起致命事故后全球停飞的最后阶段。

波音是如何一步步陷入故障频发、负面新闻不断的困境的?

在它偏离曾经引以为傲的工程卓越之路上,还暴露了什么更深层次的问题?

文|柯静 上海社会科学院国际问题研究所副研究员

1

从明星到避之唯恐不及

在全球航空业中,波音737曾是无可争议的明星机型。作为历史上最畅销的商用飞机,737系列曾在2006年凭借第5000架飞机的交付而被载入【吉尼斯世界纪录】,并在2018年3月以第10000架飞机的交付,再次刷新生产最多的商用喷气式飞机机型的纪录。

2023年6月19日,在法国巴黎近郊的布尔歇机场举行的巴黎航展上,一架波音737MAX飞机进行飞行表演 。新华社记者 高静 摄

然而,这一辉煌的背后隐藏着深层次的危机。2018年和2019年,波音737MAX相继发生两起坠机事故,不仅导致346条无辜生命的逝去,也让这家因工程卓越而闻名的航空制造巨头的声誉跌入谷底。

尽管737MAX在停飞近两年后重新投入商业运营,但波音恢复声誉的道路依然满是荆棘。仅2024年以来,机门和起落架轮子脱落、挡风玻璃破裂、发动机起火以及飞行员座椅设计缺陷等故障频发,持续不断的负面新闻进一步加剧了公众对波音飞机安全性的担忧。

数据显示,越来越多的旅客选择避开波音飞机。

与此同时,竞争对手空客在窄体喷气式飞机市场的份额已攀升至62%。这一局面正在逐步改变行业竞争格局。2023年,空客实现净利润37.9亿美元,波音则面临高达22亿美元的亏损。

雪上加霜的是,2024年10月中旬,波音再次推迟了777X的推出时间,而这一计划已被延迟数年之久。

据知情人士透露,波音正在考虑出售部分资产,并裁减数千个职位,以缓解持续亏损带来的制造困境。但是,冰冻三尺非一日之寒,波音扭转这一局势也将漫长而艰难。

波音的问题不仅源于技术失误,更是管理理念、文化转型与监管失效等因素交织而成的复杂困局,其根源更是深植于美国企业界长期以来对短期利润和股东回报的高度追求。这种利益导向的文化逐渐削弱了对工程质量和安全性的重视,令波音偏离了曾经引以为傲的工程卓越之路。

2

追根溯源

在波音的大部分历史中,公司曾以其独特的「工程师文化」著称。

凭借卓越的飞机设计和可靠的安全性能,波音在全球航空业中始终处于领先地位。然而,这一传统在20世纪末发生了重大转折。

这是2019年3月13日在美国芝加哥拍摄的波音公司总部外景。新华社发(乔尔·莱纳 摄)

1997年,时任CEO菲利普·康迪特主导收购了波音的主要竞争对手麦道,这一合并不仅重塑了公司结构,更深刻地改变了波音的企业文化,使得波音曾引以为傲的工程质量与技术创新逐渐让位于对成本控制和股东回报的追求。

2001年,波音将公司总部从西雅图迁至芝加哥,以获得6000万美元税收抵免。这进一步拉大了公司高层与西雅图一线工程师之间的距离,影响了工程师的决策权和质量把控力。

随着麦道出身的哈里·斯通塞弗于2003年接任波音CEO,麦道「成本导向」文化逐步渗透,波音日益从一个以技术和质量为核心的公司,转变为以财务表现和股东回报为导向的企业。作为「成本主义者」,斯通塞弗多次强调削减成本,公开表示波音「必须是一家更加商业化的公司,而非一家工程师的公司」。

2005年,当斯通塞弗因违反公司行为准则辞职时,波音董事会并未对公司的管理策略进行深层次的反思,而是继续从追求财务表现的角度选拔领导者,以巩固「成本控制」的管理思路。

斯通塞弗的继任者、来自通用电气的吉姆·麦克纳尼以其出色的成本削减和提升股东回报的管理策略闻名。在其领导下,波音推行了更为激进的成本控制政策,大幅削减创新和研发投入,压缩供应链和质量控制预算,并将大量制造任务外包,大力推行「轻资产」运营战略。

这种管理模式虽然在短期内提升了财务表现,但也带来深远的影响。波音的企业文化进一步从「工程驱动」转向「股东回报至上」。

公司频繁进行股票回购,优先追求短期财务指标,忽视工程师和质量控制团队的专业意见,为后续机型在设计上的妥协和潜在的安全问题埋下伏笔。

3

开发新机型还是升级737?

当空客推出更省油的新一代机型时,波音商业航空部门负责人曾提议开发一款全新的单通道飞机,全面应用过去几十年间的航空技术进步,以替代已服役数十年的波音727、737和757机型。

然而,时任CEO斯通塞弗并未采纳这一提议。他选择升级737机型从而最大化现有机型的利润,并将所得收益用于股票回购,以提升公司的财务表现。这一策略虽然节省了时间和资金,但也使波音失去了一次革新产品的重要契机。

2011年,为应对空客A320neo带来的强劲挑战,时任CEO麦克纳尼再次沿用斯通塞弗的思路,拒绝开发一款全新的机型,而是制定了一个为期五年的737MAX升级计划。

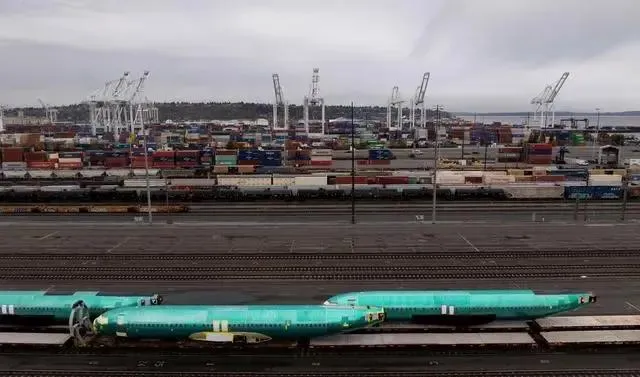

2024年10月30日,在美国西雅图,波音737MAX飞机机身停在铁轨运输车上。新华社/路透

这一计划要求737MAX必须符合美国联邦航空管理局(以下简称「FAA」)的原始型号认证,保持与旧款737相同的飞行特性。同时,波音与西南航空等主要客户达成协议,避免新机型推出后对飞行员进行重新培训,以降低航空公司的转换成本。

这种「升级而非创新」的策略,缩短了新机型的交付周期,大幅节省了开发成本,避免了额外的认证程序,但却限制了机型在安全性和操控性能方面的实质性改进空间。

2015年,737MAX在测试过程中暴露出失速问题。

为避免重新设计机体和重新认证,波音并未对机体结构进行实质性改动,选择以软件变更替代硬件调整,开发了MCAS(机动特性增强系统)作为补救措施。MCAS旨在通过自动调整机头姿态,解决飞机因发动机位置和尺寸变化导致的气动失衡问题。

然而,为了加快推出进程,波音并未向FAA全面披露MCAS的具体细节,也未在飞行员手册中注明该系统的存在。这种信息的不透明性导致飞行员在操作737MAX时无法充分准备并应对系统故障,在不知情的情况下被系统自动干预剥夺飞行控制权,最终引发了2018年和2019年两起致命的坠机事故。

4

「让狐狸看守鸡舍」

波音737MAX的致命坠机事故和之后依旧频繁发生的故障,揭示了波音与FAA之间存在的深层次结构性问题。

2001年「9·11」事件后,FAA的监管重点从航空安全转向加强安保措施。航空公司和制造商对认证延迟的抱怨,引起了共和党控制的国会的注意。2003年,国会指示FAA将更多合规工作下放给制造商,以加快认证进程。这一变化导致FAA对制造商的监督投入减少,尤其是在复杂技术和高风险系统的监管方面,资源愈发不足。

在这种「自我认证」制度下,波音得以通过自聘工程师进行产品的安全检查,并代表FAA签署合规文件。监管缺位使得制造商可能在利益驱动下对安全标准妥协,形成「让狐狸看守鸡舍」的局面。正如范德比尔特大学法学教授加内什·西塔拉曼所说,「市场需要健全且强有力的规则才能正常运作,否则利益驱动会促使人们忽视安全隐患,甚至损害消费者权益。」

737MAX的认证过程进一步暴露了这一问题。波音与美国政府的密切关系使其充分利用监管体系存在的漏洞,给航空安全和质量控制带来了长久隐患。

据统计,波音737MAX飞机包含超过50万个零部件,大部分生产环节已外包,波音仅负责最终组装。这些零件来自至少600家供应商,而供应商本身也依赖分包商。如此复杂的供应链对波音在质量控制和安全性的审查上提出了极高要求,需要建立对细节近乎苛刻的审查文化和不惜成本的质量投入。然而,这种以安全和质量为核心的文化在波音公司内部已然式微。

近年来,数名波音内部员工和前高管在国会作证,揭露了公司在生产质量和安全方面的隐患。

2024年,波音工程师萨姆·萨利普尔和前经理埃德·皮尔森在参议院听证会上指出,波音的生产环境存在高压和动荡,致使公司在生产中走捷径,甚至忽视关键的安全步骤。萨利普尔特别提到,在777和787机型的制造过程中,波音未能正确填补机身的微小缝隙,这可能导致接合处应力增加,大大缩短了飞机的使用寿命。

这些证词揭示了波音在安全和质量控制上为节省成本而做出的妥协,反映出安全标准在公司文化中被逐渐弱化。更令人震惊的是,一系列故障事件发生后,波音面对安全问题时的隐瞒和推诿态度。

2024年3月,美国国家运输安全委员会(以下简称「NTSB」)主席詹妮弗·霍曼迪在参议院商业委员会作证时指出,波音在收到NTSB的监管要求后,拖延了两个月仍未提供与调查相关的关键信息。霍曼迪批评波音这种对信息披露的不配合行为「极其荒谬」,认为公司在应对安全问题时缺乏透明度和责任感。

对监管要求的抵触态度不仅反映了波音内部对安全问题的隐瞒倾向,也折射出其对外部监督的轻视,暴露了波音在长期监管纵容政策下对安全承诺的丧失。

5

「短期主义」的典型缩影

波音至今未能摆脱的困境,深刻折射出美国企业对短期利润的过度追求,而这正是美国经济中「短期主义」现象的典型缩影。

在波音公司内部,股东和高管的利益显然优先于其他考量,这种导向直接影响着公司的资源分配和战略决策。

根据美国证券交易委员会的文件,过去十年中,波音支付了约5.73亿美元用于高管薪酬,其主要供应商Spirit AeroSystems也支付了近2.45亿美元的高管薪酬。如此高额的支出削弱了波音在研发和质量控制领域的投入能力,导致其产品创新能力下降,安全保障水平也随之减弱。

2018年和2019年发生坠机事件后,波音被迫支付了约200亿美元的罚款、赔偿金和法律费用。与此同时,由于客户信心严重受损,737MAX的订单被取消了1200架次,间接损失超过600亿美元。然而,这并未影响时任CEO丹尼斯·穆伦伯格获得6200万美元的离职补偿,而其股票激励累计收益则高达9600万美元。

此外,波音管理层还大力推行股票回购和高额分红。自2014年起,波音花费超过400亿美元用于股票回购,每年向股东支付数十亿美元的股息,2019年更是达到46亿美元的峰值,使其在金融市场上被视为「股息明星」。

这些巨额资金本可用于提升安全系统、技术研发和聘用更多高素质的检验员,却被用于满足短期股东回报。

这种财务操作不仅削弱了波音的长期竞争力,更严重损害了其作为公共安全相关企业所应承担的社会责任。短视行为使波音在质量控制和安全保障方面屡现问题,使消费者对其产品的安全性和可靠性产生了广泛质疑。

正如经济学家比尔·拉佐尼克所言,「像波音这样的公司不应进行大规模的股票回购,尤其身为一家高度依赖研发投入和质量保障的航空制造公司。」

6

大到不能倒?

作为美国唯一的商用飞机制造商和重要的军工承包商,波音拥有几乎不可撼动的市场地位。

这让波音的高管对公司的生存风险缺乏足够的警惕,从而在质量和安全方面愈发忽视必要的监管要求。面对激烈竞争时,管理层往往更倾向于以利润和市场份额为优先,对产品的安全性投入却相对有限。这一倾向在FAA的监管逐渐失去独立性后,进一步得到纵容。

这种缺乏有效监督的局面不仅对波音的生产流程造成了潜在威胁,也让公众对FAA的公正性产生怀疑。2024年1月,FAA终于宣布,正在考虑部分收回此前外包给制造商的安全分析工作。这一可能的政策调整旨在重新加强FAA对制造过程的控制,遏制波音长期存在的安全隐患。

瞭望智库,赞35

然而,长期以来形成的制度性问题,尤其是FAA与波音之间密切的利益关系,已在根本上削弱了监管的有效性,想要通过这一举措恢复公众信心并非易事。

未来,FAA和波音都将面临艰巨的任务。FAA需要重新建立并完善独立、透明的监督体系,以弥补其监管权威的丧失;波音则需要在短期利益与长期安全责任之间重新寻找平衡,投入更多资源在质量控制和技术创新上。

只有正视问题,通过切实的努力和系统性的改革,波音才能重塑其在公众心中的形象,并真正实现长远的安全承诺。