来源:市场资讯

重要提示:通过本订阅号发布的观点和信息仅供中信建投证券股份有限公司(下称「中信建投」)客户中符合【证券期货投资者适当性管理办法】规定的机构类专业投资者参考。因本订阅号暂时无法设置访问限制,若您并非中信建投客户中的机构类专业投资者,为控制投资风险,请您请取消关注,请勿订阅、接收或使用本订阅号中的任何信息。对由此给您造成的不便表示诚挚歉意,感谢您的理解与配合!

中信建投证券研究 文 |陈果 王程畅

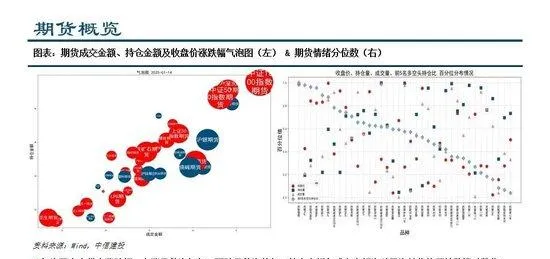

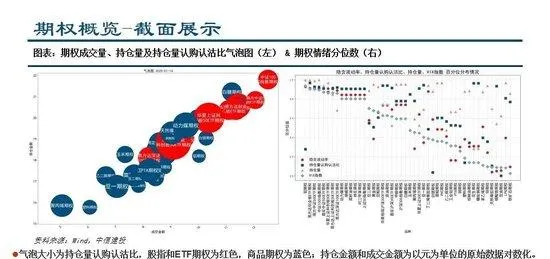

中证1000、沪金、沪深300、中证500和沪银期货的成交比较活跃,中证1000指数、南方中证500ETF、华泰柏瑞沪深300ETF、易方达创业板ETF和沪深300指数的期权成交较为活跃。期货市场和期权市场都对上证50偏乐观,对沪深300、中证500和中证1000由悲观转为中性,短期可能是权益的做多窗口。黄金、铜和螺纹钢的VIX抬升,短期或有趋势性上涨机会。

期货期权市场概览: 期货方面,中证1000、沪金、沪深300、中证500和沪银期货的成交比较活跃。 期权方面,中证1000指数、南方中证500ETF、华泰柏瑞沪深300ETF、易方达创业板ETF和沪深300指数的期权成交较为活跃。

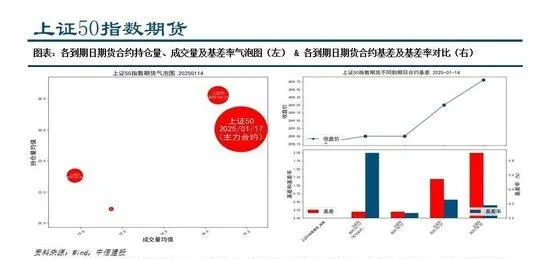

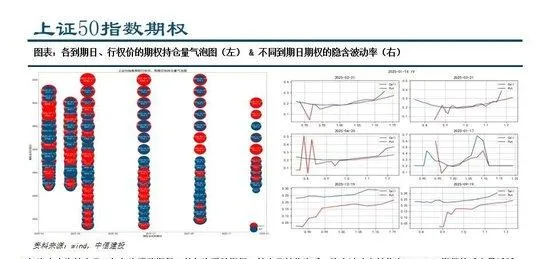

上证50: 上证50期货,各合约都为升水状态,期货市场对上证50情绪偏乐观;基差率下降,持仓量和成交额触底抬升,多空持仓比抬升。上证50期权,短期看跌期权的隐含波动率与看涨期权持平,期权市场情绪对短期中性;VIX短期底部抬升。

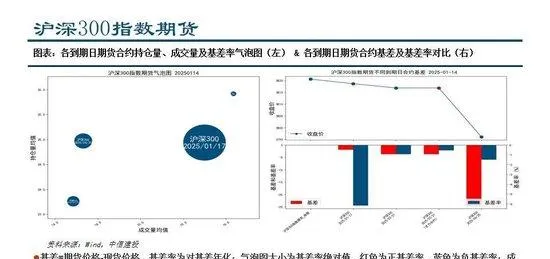

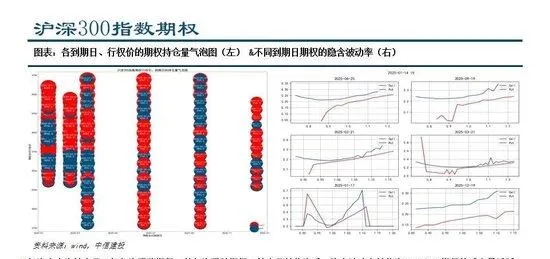

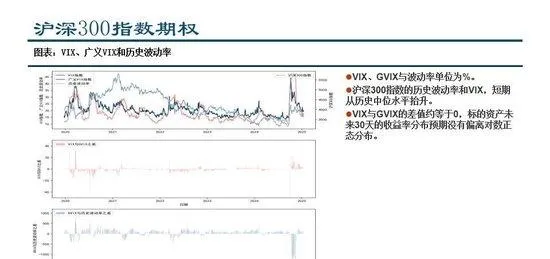

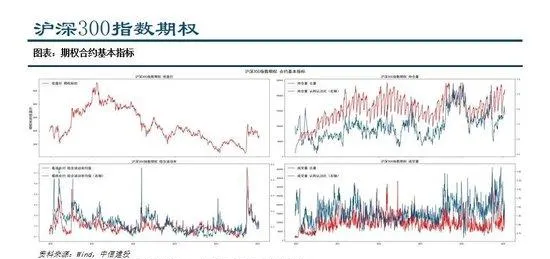

沪深300: 沪深300期货,各个合约的基差率呈现贴水状态,期货市场情绪对2025Q1之前的行情中性悲观,对2025Q2悲观;基差率抬升,持仓量和成交金额抬升,多空持仓比抬升。沪深300指数期权,短期看跌期权的隐含波动率与看涨期权持平,期权市场对沪深300指数短期中性;沪深300指数的历史波动率和VIX,短期从历史中位水平抬升。

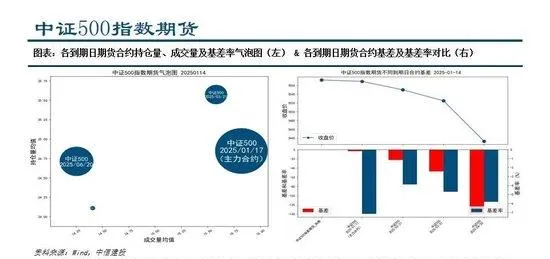

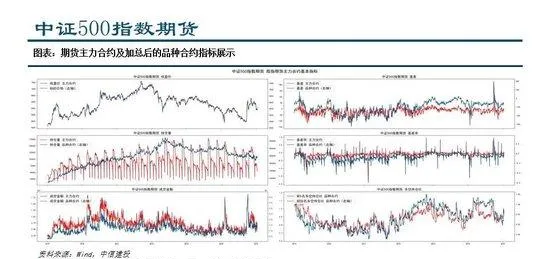

中证500: 中证500期货,各个合约的基差率呈现贴水状态,期货市场对中证500情绪悲观。南方中证500ETF期权,看跌期权的隐含波动率高于看涨期权,期权市场情绪较为悲观;南方中证500ETF的历史波动率和VIX震荡抬升。

中证1000: 中证1000期货,各合约的基差率呈现贴水状态,期货市场情绪偏空;中证1000近期持续下跌,基差率抬升,持仓量和持仓金额抬升,多空持仓比下降。中证1000指数期权,看跌期权的隐含波动率高于看涨期权,期权市场情绪偏空;中证1000的历史波动率和VIX短期抬升。

黄金: 沪金期货,各合约的基差率呈现升水状态,偏多。沪金期权,历史波动率下降,VIX短期抬升。

白银: 沪银期货,各合约的基差率呈现升水状态,偏多。沪银期权,近月看涨期权的隐含波动率高于看跌期权。

铜: 沪铜期货,各合约的基差率呈现升水状态,偏多。沪铜的历史波动率和VIX低位上行。

螺纹钢: 螺纹钢期货,各合约基差率呈现升水状态。螺纹钢期权,历史波动率和VIX短期底部抬升。

期权模型的信号为期权市场行为人一致预期的提取再加工,模型基于期权市场的信息给出配置建议,未考虑宏观环境的变化、政策的变化和突发事件的影响。

国内宏观经济、宏观调控政策和产业政策存在超预期波动的可能性;海外局势动荡,地缘政治冲突问题尚未完全解除;美国欧洲等发达国家面临经济下行,或对外需造成扰动,主权债务风险可能加大;全球流动性紧缩超预期,中美利差走阔存在风险,人民币汇率存在波动风险;海外黑天鹅事件,关注海外资本市场风险溢出效应传染国内市场。

陈果: 中信建投证券董事总经理(MD)、研委会副主任、首席策略官。复旦大学理学学士,上海交通大学金融硕士,曾任安信证券首席策略师,研究中心副总经理。2021 年提出从茅指数到宁组合,是「宁组合」的首创者。曾多次荣获新财富、水晶球和金牛奖中国最具价值分析师等奖项,也是 A 股市场最具影响力的策略分析师之一。

王程畅: 中信建投资深策略分析师,CFA,北京大学计算机硕士,中南大学统计学学士;6年策略研究经验(2年私募基金,4年券商研究所),2019年加入中信建投研究发展部,专注另类投资策略研究,探索卖方策略研究的「AI+HI」模式,覆盖经济周期定位、大类资产配置、行业配置、期权衍生品等领域;Wind金牌分析师、21世纪金牌分析师。