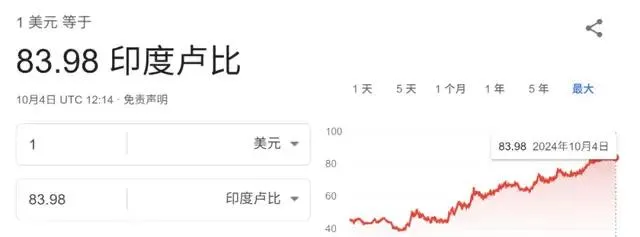

迹象表明,全球大量的聪明钱正在此前被严重高估,甚至曾一度被西方记者贴金为「亚洲经济奇迹」的印度,越南这两大市场撤离,并加速涌入近年被错误低估的中国资本市场。以印度为例,受伊以冲突升级,中东地缘风险剧,导致油价大幅上升及外国投资者抛售印度资产的影响,印度卢比兑美元正逼近历史低位,截至10月4日发稿,1美元兑印度卢比正逼近84.00高位。

据印度孟买证券交易所的数据,外国投资者在10月3日的三个交易日累计抛售逾30亿美元(约2520亿卢比)。路透社分析认为,国际油价风险、印度货币紧缩,压抑股票衍生产品成交,以及中国刺激经济措施,均促使外国投资者离开印度,转向之前被低估,但前景持续向好的中国资本市场。

分析师爱德华·钱斯勒10月4日称,投资者在投资新兴市场时犯了两个重大错误。首先,他们被GDP增长所吸引,尽管没有证据表明经济扩张与股市回报之间存在正相关关系。其次,他们认为估值是回报的可靠预测指标。自2008年金融危机以来,印度股市相对于中国股市的强劲表现表明,这种做法是多么错误。

「新兴」一词本身就意味着具有强劲增长前景的欠发达经济体有望带来优厚的投资回报。我们来看看结果如何。过去15年,中国和印度经济均实现了快速增长。按不变美元计算,中国GDP每年比印度高出约2%。2009年9 月,MSCI中国指数的市盈率比MSCI印度指数低25%。自2014年以来,中国股市以美元计算的年总回报率仅为2.5%。印度股市的年复合增长率是这一数字的四倍。这就为十年后的今天,全球大量资金从印度等泡沫化严重的市场撤出,涌入中国市场抄底埋下了伏笔。

这种差异有一个相对简单的解释。2008年底,中国推出了一项大规模刺激计划,以抵御全球金融危机。利用庞大的国内储蓄为非凡的投资热潮提供资金。国内固定资产(房地产为主)形成总额从GDP的38% 飙升至44%,并一直保持在高位。投资热潮伴随着信贷的快速增长,并得到了宽松货币政策的支持。相比之下,印度的储蓄和固定资产投资相对较低。2009年至2020年,该投资占GDP的比例从34%下降到27%。印度的平均利率是中国的两倍。

经济理论认为,资本回报最终应等于其成本。果然,中国低廉的资本成本在这一过程中带来了较低的回报。资本被大规模错误配置,整个经济中长期存在的产能过剩就是明证。自2020年一些高负债的房企渐渐走入困境以来,债务通缩就显现了出来。而印度没有经历房地产、信贷或投资繁荣,因此避免了随之而来的后遗症。其相对较高的资本成本产生了相对较高的投资回报。不过,这就进一步滋生了印度资产的膨胀泡沫。也会在中国市场加大广泛的货币供应力度的情况下,印度会在这一时间前后,上演资本撤离。

2014 年至 2023 年期间,印度公司的股本回报率 (ROE) 保持稳定在 10%至13% 的范围内,而中国公司的平均股本回报率同期从10%降至6%。里昂证券的数据显示,自2014年以来,MSCI中国指数的总股票数量增长了2.5 倍。然而,每股收益几乎没有变化。投资者已经注意到了这一点。中国基准指数的估值已从2020 年账面价值的2.5 倍以上降至今年早些时候的1.3 倍。与此同时,MSCI印度指数的市净率在过去十年中平均为3倍多,现已升至4.5 倍。这再次表明,如果宏观货币政策得到了广泛持续的支撑,中国资产相比于印度资产有更合理的上升空间。

马拉松资产管理公司新兴市场专家亚历克斯·达菲认为,印度的资本市场目前正在开始崩溃。由于自2022年以来,印度的银行和其他金融机构的私人投资资金几乎翻了一番。尤其是散户投资者推动下,印度中型股的估值推高至预期收益的35倍,比长期平均水平高出70%,但增长率或潜在盈利能力并未出现明显改善。因此,印度资产价格存在被打回原形的风险就会随着更有竞争力的市场宽松货币措施的明确出台,而显现。这将导致相关的资金从印度市场撤离,而流入中国。

此外,今年在印度股市出现投机性衰退迹象的同时,中国的资本周期正接近低谷。数据显示,在本轮资产价格强势反弹之前,私募市场融资额较大流行前下降了98%。证券监管机构已指示上市公司增加对股东的分配。股票回购目前占总派息的近40%。里昂证券表示,随着股票回购的增加,流通股数量已开始下降。原则上,股票数量的下降应该会促进每股收益的增长。这也是中国资产近期呈现爆发上升之势的技术原因之一。

路透社称,自上周公布新一轮刺激计划以来,中国股市一直涨势迅猛。分析认为,一系列宽松的货币举措还有较长的周期和空间,这其中,一些企业通过融资或将回购更多股票。目前,从各项估值指标来看,中国股票可能仍显得便宜。不过,有分析师认为,在有明确的证据表明供应方面出现紧缩之前,新兴市场投资者应对市场时刻保持警惕和敬畏。

此外,印度孟买Sensex30指数从2000年1月3日的5375.11点上涨至2024年10月4日发稿时的81688.45点,上涨14.2倍。大流行之后的两年,孟买Sensex30指数涨幅在全球主要股指处于较高水平,2020年和2021年全年涨幅分别为15.60%和21.69%。

摩根大通报告显示,仅截至今年一季度的过去三年,印度股市累计大涨46%,高于全球股市所录得的20%涨幅,新兴市场股市则下跌了13%。同期只有美国能与之媲美。如下图,从过去的指数变化上可以看出,中国资本市场被市场严重低估,而印度美国等市场存在泡破灭的风险显著。

不仅于此,印度饱受诟病的营商环境也使该国在对待外国及本国投资过程中,变化多端,朝令夕改,以及薄弱的基础及卫生设施,经常上演各种荒诞的「故事」......这导致全球一些制造业企业巨头不断重新思考是否还有必要持续在印度设厂。

例如,印度「老赖」现象频发,已为印度整个国家经济信用蒙上阴影,印度也因此而被世界银行连续多年的报告列为最难做生意的国家之一。近年,一些国际资本或国际企业针对印度经济信用问题而提起的国际仲裁案居世界首位,包括德国电信、荷兰沃达丰集团、俄电力运营商Sistema、TCI塞浦路斯集团、日本日产公司等国际知名企业,针对追溯税款、支付纠纷等一系列问题,都曾向印度提起过仲裁。

一位在印度做生意的网友曾在社交媒体称:「印度人做生意,用一个成语来形容:得陇望蜀!」实际上,自2014年以来的「莫迪经济学」使印度经济的计划具有两面性,一面「招商引资」,一面防患于未然。为本土留出足够的余地,同时也是不遗余力的保护扶持本土企业,扼杀国际资本在印度做大做强。这就导致在印度的国际企业和资本集团在不适应印度经济环境的背景下,加速撤离印度。

截至目前,特斯拉、富士康、三星、福特、迪士尼等多家国际企业巨头都纷纷撤出部分或计划撤出在印度的投资,其中相当一些企业的大部分生产陆续重返中国。数据显示,仅去年就有高达近3000家外资企业以不同的方式离开印度,或直接宣布在印度倒闭。

英国金融时报、美国消费者与商业频道等多家国际媒体以及摩根士丹利等投行的多位分析师纷纷质疑认为,印度制造名字取得响亮,但却像是「海市蜃楼」。」当全球制造业的主流正在走向由更新的生产力和更精益求精的高质量生产力而迭代的背景下,目前很大一部分生产还是靠代工和简单装配生产线的印度及越南,根本无法成为真正意义上的世界工厂。因为他们的生产力都不符合新的世界经济需求,印度和越南的软实力明显被高估,导致相关资本市场泡沫化日益严峻。这也将加剧大量资本从印度和越南撤离的进程。

值得注意的是,数据显示,截至今年三季度,包括各邦州的债务在内,印度的公共债务总额高达约1.5万亿美元。然而印度同期的外汇储备为7048.9亿美元,虽然外储创历史新高,但公共债务总额却达到外汇储备的212%。这说明,印度经济严重入不敷出,其过去一些年的增长,都是建立在深陷巨额美元债务黑洞而实现的。这就给到了美联储及华尔街资本巨头,可以利用美元不同的货币周期,在印度收割提供了广阔的空间。

例如,被誉为最富有远见的华尔街资本大鳄,亿万富翁吉姆·罗杰斯不止一次警告称,印度经常犯错,他们根本不懂经济。罗杰斯此前多次发出阻击并做空印度经济的号令称,自己在2014年之后,在印度就没有任何投资。而自2023年以来,华尔街知名做空机构兴登堡研究公司,反复发出印度顶级富翁高塔姆.阿达尼旗下的阿达尼公司市值严重高估的报告,导致该公司股价曾大幅下跌,也揭开了印度经济的伤疤。

而穆迪稍早前下调了印度评级至负面,同样说明,印度市场吸引全球资金的能力正在减弱。综合英国经济学人等多方分析,此时的印度经济处在本世纪以来最紧迫的境遇,可能衰退回2000年前后的水平,或将倒退24年。

此外,根据印度股市约5万亿美元的总市值,过去三年累计40%多的涨幅,印度股票贵得离谱等报告来分析预测,在美联储新的货币周期,对印度越南等高外债低外储脆弱市场开启新一轮收割模式,和全球资金正纷纷涌入世界第二大经济体,中国资产虹吸效应加速过程中,有分析认为,印度资本市场或将蒸发掉至少2万亿美元(约合168万亿印度卢比)的资金。(完)

市场有风险,投资需谨慎。本文不构成投资建议,据此操作,风险自担。