「國家出台全國清債計劃」「房貸可以免息延期2年」「新規後征信修復」……近期記者註意到,在社交平台上,有部份中介機構正編造並傳播「利好政策」,以此作為行銷噱頭誘導借貸者「逃廢債」,借機賺取高額手續費。

記者與多家中介機構溝通後發現,他們宣稱或參照的政策檔大多不存在或被刻意歪曲意思,並不存在所謂的官方清債渠道,背後實際是「反催收」機構舊酒裝新瓶卷土重來。

與以往的反催收不同,近期部份機構進一步拓寬經營範圍,從網貸、信用卡延伸至房貸等更具含金量的領域

。此外,部份中介機構積極引導客戶奔赴外地參加線下付費培訓,誘導客戶投入更多成本

。

針對上述現象,監管也在加強風險提示。中國人民銀行征信中心日前釋出提示稱,近日,有不法中介為達行銷目的,散播所謂「2024年征信恢復新規」不實言論,以此誘導社會公眾。目前並未有新規定釋出。針對網上不實資訊或言論,請廣大社會公眾提高警惕,謹防上當受騙。

被包裝出的房貸「清債」「征信修復」

「現在房貸逾期、網貸逾期的人太多了,對長期經濟發展不利,國家針對性出台了政策。」在記者以房貸免息延期名義咨詢時,一名自稱是「0月供魔法師」的中介篤定地說。

一邊線上溝通,他一邊密集地向記者發送了房貸壓力緩釋方案、公司情況、政策介紹等多個檔。在他的介紹中主要援引了兩份「政策檔」。一份是名為「全國清債清查工作會議精神與未來五年規劃」的檔,一份是「商業銀行金融資產風險分類辦法」。

上述檔及該中介所敘述的邏輯難以經得起推敲。第一份檔宣稱2024年9月11日至9月13日,由財政部經管局、工信部和中華全國總工會聯合舉辦的全國清債會議在北京召開。將開啟五年清債計劃,預計全國範圍內清理債務金額為50萬億元。但「財政部經管局」根本就不存在,這份政策檔或相關會議也不存在。

第二份檔為「商業銀行金融資產風險分類辦法」,記者查詢發現,該政策檔確實存在,為原銀保監會、央行聯合釋出並於2023年7月1日正式實施。但該檔本身與債務減免之間並無關聯,僅是將風險分類物件由貸款擴充套件至承擔信用風險的全部金融資產,強調以債務人履約能力為中心的分類理念。

中介在介紹過程中,卻刻意將「評估債務人員履約能力」等字樣標出,並將之解讀為國家將清理債務,利好欠債者。「國家有這個計劃,但是檔裏不能說。」該中介稱。

與上述中介主攻「房貸解債」不同,中介大亮(化名)將重點業務放在了「征信修復」上。10月中旬,他在自己的抖音賬號上釋出多條對「征信新規」的解讀,稱目前征信修復不用再等五年,可以去官方渠道把征信「修復」掉,操作時間在2~3天左右。

他給記者發來了一份「征信新規」檔的「解讀」,其中提及目前征信中的不良記錄不會再保存5年,可以進一步縮短,旨在給予消費者更多的機會來重建信用。

但根據國務院頒布的【征信業管理條例】第十六條,征信機構對個人不良資訊的保存期限為5年。超過5年的,應當予以刪除。也就是說,如果不良記錄已超過5年,那麽這些記錄將會自動從征信系統中刪除,從而恢復征信。並未有征信不良記錄留存時間縮短的說法。

央行征信中心在10月29日釋出聲明表示,發現有不法中介為達行銷目的,散播所謂「2024年征信恢復新規」不實言論,以此誘導社會公眾。

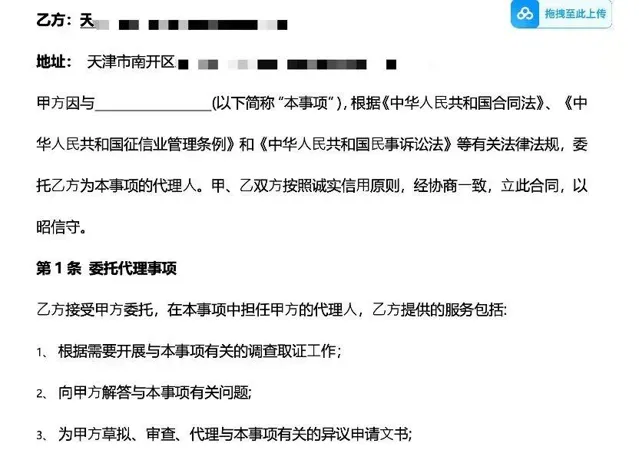

▲中介提供的不良異議申請樣版

手法升級

與以往相比,這類「平債」機構不僅在行銷噱頭上碰瓷政策檔,業務範圍和操作手法也出現升級。

一方面,它們的業務範圍從信用卡、網貸等小額信貸領域拓展到了房貸領域。

在廣東工作的李明(化名)最近一個月內密集接觸了多名房貸解債中介。他在2021年高點買房,短短兩年時間內遭遇房價下跌、收入下滑的雙重打擊。每個月1萬多元的房貸變成他沈重的負擔,斷供的壓力與日俱增。

據李明介紹,這類機構大多都宣稱可以幫助客戶實作5~8年的房貸免息延期。與以往信用卡、網貸「平債」收費標準多在千元內不同,房貸免息延期的收費較高,在500元至上萬元不等。

李明分享了其中一家中介提供的兩種方案。一種是去外地線下參與課程培訓,學習免息延期的攻略,收費550元;另一種是客製指導,在與銀行溝通的過程中會有專人即時跟進,並提供專屬客製方案,幫助實作免息延期,收費10000多元。

批著「培訓外衣」,但實際 「新瓶」中裝的仍是「舊酒」,李明告訴記者,中介實際教授課程基本分為兩部份,一部份是與銀行溝通的標準話術,另一部份則涉及一些資料包裝,比如偽造的殘疾證明、疾病證明等。

另一方面,部份中介機構會將人引導至線下「洗腦」,以平債、解債名義套取高額中介費。一名參與過秦皇島某「平債」機構線下培訓人士的家屬吳冰(化名)介紹,在培訓中宣講人員稱目前有政策可以以折扣價「平債」,參與者只需要繳納實際債務2~5折的費用,就可以在一定期限內化解債務。同時,有復雜的機制引導債務人發展「下線」,以吸引更多的人加入

。

這類中介機構還可能「拆東墻、補西墻」,營造「平債」成功的假象以「樹典型」。李旭反傳防騙團隊援引知情人士訊息稱,在近期秦皇島平債案件中,部份宣稱平債成功的債務人,實則是傳銷組織拉來新人繳納的錢抽出一部份為推薦人還債。

為何屢禁不止?

為何這類灰產中介再度卷土重來?

「房地產市場下行影響下,很多商業銀行近年來將加快拓展個人消費貸款業務作為戰略方向,以彌補房貸增長乏力產生的信貸缺口。」冠苕咨詢創始人周毅欽對第一財經表示,消費貸款業務的快速增長必然伴隨第三方金融服務發展也進入快車道。其中,既有合法合規從事相關業務的第三方機構,也有一些違法違規的「野雞機構」,透過釋出虛假資訊、教唆消費者發起不實投訴等非法手段,達到「逃廢債」目的。

近年貸款的不良率也在上升,債務承壓群體或逐步擴大。記者據Choice數據統計,2023年共有12家銀行公布信用卡不良貸款余額數據,不良貸款余額合計為1079.42億元,較2021年增長146億元,連續三年增長。個人住房貸款不良率也在升高。今年上半年,42家上市銀行中,有21家披露了個人住房貸款不良率,其中19家較年初出現上升。

除市場面因素外,灰產屢禁不止,也與參與機構規模小、數量多、查禁難等因素有關。

記者註意到,上述「平債」機構的經營主體多為小型咨詢公司,並非正規的法務公司

。例如上述主推房貸免息延期業務的中介機構,經營主體為「X財賦企業管理有限公司」,上述主推征信修復的中介機構,經營主體為「天津X榮法律咨詢服務有限公司」。

這些咨詢公司往往成立時間短,註冊資本較低。「X財賦企業管理有限公司」在宣傳海報中稱其成立於2018年,歷經6年發展,旗下有多家公司。但企查查資訊顯示,該公司註冊於2024年1月,註冊資本為100萬元;天津X榮法律咨詢服務有限公司成立於今年4月,註冊資本也僅為100萬元,而該公司控股的滄州X寬法律咨詢服務有限公司今年5月才剛剛成立。

業內人士對記者表示,這種成立時間較短的咨詢公司基本都是「殼「,註冊成本不高,如果出現風險事件可以快速撤離再「另起爐竈」,這也給監管查處造成一定難度。

風險重重

事實上,此前各地監管已連續提示相關風險。

2023年4月,深圳市地方金融監督管理局釋出提示稱,未經金融管理部門批準、從事所謂「債事服務」「債務化解」「解債資訊」等業務,以向「客戶」提供債權債務抵消、托管、整合、化解、實物兌換等服務為名,承諾將「客戶」手中的債權債務轉化為持續現金流並定期返還收益,誘使「客戶」繳納咨詢費、保證金,甚至「投資入股」,嚴重擾亂金融市場秩序,存在較大非法集資風險。今年4月,深圳市龍華區發展和改革局釋出【關於警惕「債務和解」套路的風險提示】,提醒警惕「債務和解」風險,遠離各類非法「解債」「化債」「債務和解」套路。

9月10日,寧夏警方宣布破獲一起非法集資犯罪案件。經警方調查發現,寧夏烽鳴公司、廣律深圳公司以「解債」為幌子,每單按照「解債」總額的25%收取服務費,並承諾債務人在6至18個月內化解債務。

「這類反催收灰產中介機構的行為嚴重違背了多項民事法律法規,不僅損害了債務人和債權人的合法權益,也破壞了市場的公平競爭秩序和金融秩序。」北京嶽成律師事務所高級合夥人嶽屾山對第一財經表示,如果不法分子虛構了一些噱頭,謊稱能夠幫助債務人免除債務等,實則是為了詐騙對方財物,則可能構成詐騙罪,應根據金額不同承擔相應的刑事責任。同時,反催收機構透過虛假宣傳、誤導性承諾等手段,誘導消費者購買其服務,損害了消費者的知情權和選擇權。此外,反催收機構的行為也破壞了市場的公平競爭秩序,損害了其他合法催收機構的利益。

面對非法反催收、「解債」花樣翻新,監管應如何作為,個人如何規避風險?

周毅欽對記者表示,建議進一步完善相關法律法規,明確「代理投訴」「反催收」等惡意逃廢債行為的法律責任和處罰標準,提高違法成本;切實提升金融監管部門和公檢法部門的溝通合作,聯手打擊「反催收」產業;繼續普及金融消費者教育,加強反催收危害的相關普法宣傳,提升消費者的金融素養。

嶽屾山表示,正規的解債方式,如訴訟追償、資產重組、債轉股、多元化銷售、資產置換、租賃、破產清算等,這些方式都是在法律框架內進行的,旨在幫助債務人解決債務問題,同時保護債權人的合法權益。在進行區分時,可以註意以下幾點:

(1)檢視公司資質:正規法務公司應具備合法的營業執照和執業特許證,且在經營範圍內從事業務;

(2)了解服務內容:正規法務公司會明確告知服務內容和可能的法律後果,而非僅提供模糊的承諾;

(3)註意收費透明:正規法務公司會明確告知收費標準,而非收取高額手續費;

(4)查詢口碑和評價:可以透過網絡、朋友等多渠道了解該公司的口碑和服務質素;

(5)警惕過度承諾:正規法務公司不會承諾無法實作的結果,如「100%成功化債」等。

欄目主編:張武

文字編輯:盧曉川

本文作者:第一財經

題圖來源:上觀題圖

圖片編輯:蘇唯