來源:財聯社

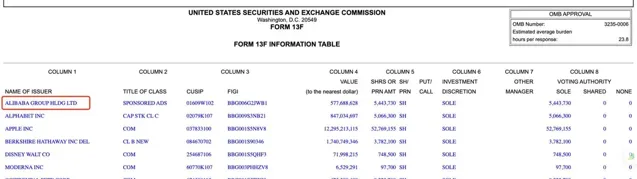

財聯社11月15日訊(編輯 馮軼) 本周,華爾街機構投資者陸續披露三季度13F持倉報告,由於涉及多只回歸港股中概股的倉位調整,一定程度上反映海外投資者對中資股當前的偏好,引發市場短線關註。

其中,高瓴旗下HHLR Advisors三季度持倉總市值增長超過10%,繼續加大對中國 資產 的配置,看點頗多。

從披露的13F檔來看,HHLR Advisors持倉數量從二季度的78只下降到48只,清倉和減持了多只美國科技股,但是持倉總市值從二季度的40.54億美元增加到45.55億美元。

較為值得註意的是,HHLR Advisors三季度對中概股的持倉占比由二季度的85%提升至93%。

其中,阿裏巴巴、網易、京東等在港上市的互聯網巨頭均獲得了不同程度的 加倉 。前十大重倉股中,還包括百濟神州、貝殼、攜程等已回港上市的中概股。

另據彭博對知名私募景林資產管理香港有限公司(Greenwoods Asset Management Hong Kong)的13F申報檔分析顯示,這家國內知名的對沖基金三季度減持網易、清倉理想汽車,增持阿裏巴巴和騰訊音樂。

此外,【大空頭】原型邁克爾巴瑞管理的Scion基金也大舉加倉京東、阿裏兩大國內電商龍頭。

據報道,該基金當季增持京東 ADR 25萬股至50萬股,同時持有對應50萬份ADR的 看跌期權 ;增持阿裏巴巴4.5萬股至20萬股,同時持有對應16.89萬份ADR的看跌期權;增持百度5萬股至12.5萬股,同時持有對應8.33萬份ADR的看跌期權。

綜合來看,目前在華爾街大機構眼中,對阿裏、拼多多等國內電商巨頭的看多情緒較為一致。

另一方面,知名投資人段永平管理的投資賬戶H&H International Investment LLC的持倉也被曝光。

檔顯示,相比二季度末,段永平管理的H&H三季度減持蘋果、伯克希爾B、阿裏巴巴,但增持了拼多多。

而巴菲特旗下伯克希爾·哈撒韋公司13F報告也顯示,其第三季度減持蘋果股份1億股。

不過,貝萊德、德銀等機構三季度仍在增持蘋果公司股票,貝萊德增持蘋果多達4340萬股。大型電腦構投資者的分歧或隱含了市場對蘋果未來銷售預期和消費電子行業景氣度走向的判斷。

有意思的是,三季度伯克希爾·哈撒韋公司還新買入達美樂披薩公司3.7%的流通股。

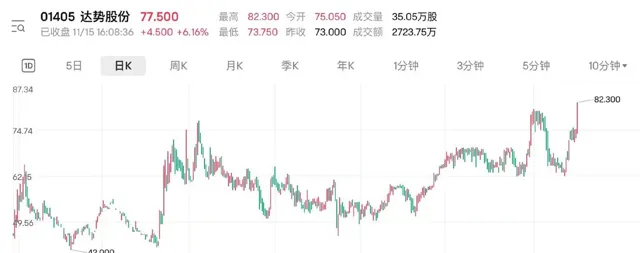

目前港股市場中,作為達美樂披薩大中華區的獨家總特許經營商,達勢股份(01405.HK)股價三季度累計上漲超兩成。 在伯克希爾增持訊息公布後,該股也隨之創出上市以來的新高。

值得一提的是,據達美樂官方披露,達美樂中國門店總數已突破1000家。達美樂中國CEO王怡此前表示,未來在中國市場至少能開5000店。

國金證券研報指出,達勢股份品牌勢能強勁,同店、開店表現領先,基本面向好。上半年公司收入20.4億元,增長48%,經調整 凈利潤 5089萬元,經調整 EBITDA 2.3億元,同比增長84%。

考慮到當下港股資金面仍是機構和外資主導,因此上述大型電腦構對中資股的調倉偏好也可能向港股傳導,值得投資者保持跟蹤。