日前,【每日經濟新聞】記者獲悉,國家金融監督管理總局草擬了【關於加強商業銀行互聯網助貸業務管理的通知】(下稱「新規」),已向部份金融機構征求意見。

據悉,「新規」要求商業銀行一方面應制定契合自身實際情況的互聯網助貸業務發展規劃,每年至少評估一次互聯網助貸業務開展情況,覆蓋風險狀況、經營效益、合規管理等方面;另一方面,應設定互聯網助貸業務的風險管控指標體系,包括業務總量限額、不良貸款率、處置前不良貸款形成率、單一助貸機構集中度等,有效控制互聯網助貸業務風險。

一位知情人士向記者透露,在完成金融機構的意見征求後,目前相關部門正在繼續討論最佳化相關條款舉措。在他看來,盡管「新規」擬定2025年1月初實施,但相關條款舉措的執行落實,需要多部門配合,各方仍需對條款措施進行深入溝通磋商。

記者了解到, 在貸款申請環節, 「新規」要求商業銀行與助貸機構應以不少於10秒鐘的強制閱讀、全螢幕幕顯示等方式充分披露各項貸款息費的收取主體、收取標準、借款人實際承擔的綜合融資成本等資訊,並突出顯示「過度借貸有違約風險,請合理評估償還能力,理性借貸」等內容,這都需要相關APP與網站管理部門設定相應的監管舉措,確保助貸機構與商業銀行嚴格落實相關舉措。

在業內人士看來,盡管「新規」仍處於征求意見階段,但相關監管部門一直致力於促進助貸行業規範健康發展,更好地服務實體經濟與社會民生,更好保護金融消費者的正當權益。

銀行應當獨立自主形成貸款審批意見,助貸機構不得提出審批透過率等要求

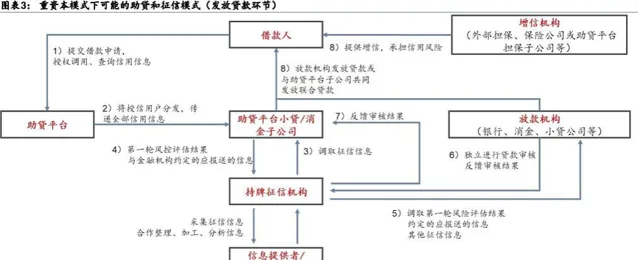

所謂互聯網助貸業務,主要是指第三方機構運用互聯網、行動通訊等資訊通訊技術,將借款人引導或推薦至商業銀行,由商業銀行為符合貸款條件的借款人發放互聯網貸款的業務。目前, 互聯網助貸業務的貸款資金主要由商業銀行等金融機構提供 。

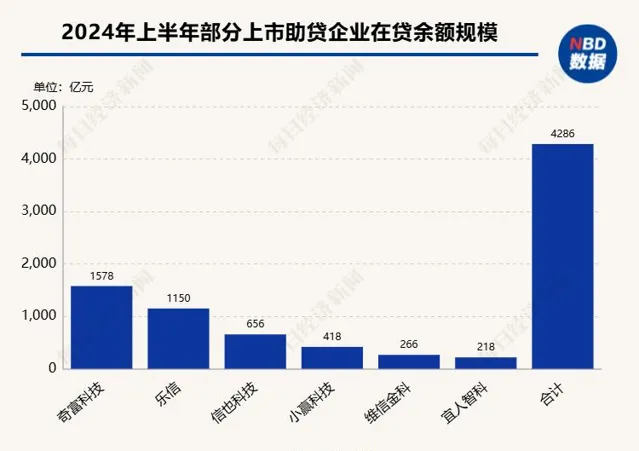

近年來,隨著互聯網助貸業務的發展,行業湧現不少頭部企業,且其中多家助貸平台的貸款余額規模已突破千億大關。截至今年6月底,助貸行業頭部平台奇富科技(HK03660,股價107.300港元,市值349.36億港元)、樂信、信也科技、小贏科技、維信金科(HK02003,股價2.090港元,市值10.23億港元)與宜人智科的在貸余額規模分別達到1578億元、1150億元、656億元、418億元、266億元與218億元。

在助貸行業持續發展過程,相關金融監管舉措也日益完善。

2020年7月,原銀保監會釋出【商業銀行互聯網貸款管理暫行辦法】,自2020年7月12日開始施行,過渡期兩年。要求商業銀行不得以任何形式為無放貸業務資質的合作機構提供資金用於發放貸款、不得與無放貸業務資質的合作機構共同出資發放貸款。

此後,原銀保監會陸續出台【中國銀保監會辦公廳關於進一步規範商業銀行互聯網貸款業務的通知】【中國銀保監會關於加強商業銀行互聯網貸款業務管理提升金融服務質效的通知】,將商業銀行互聯網貸款整改過渡期延長至2023年6月30日。

今年4月23日,國家金融監管總局下發【關於進一步規範股份制銀行等三類銀行互聯網貸款業務的通知】,對股份行、城商行及民營銀行與外部助貸機構合作提供新的監管要求,包括商業銀行應進一步提升自主風控能力;在增信方面,商業銀行要將代償賠付前的逾期貸款形成率、客戶綜合融資成本等情況作為擔保增信類合作機構的評價標準,對兩項指標明顯偏高的,應壓降合作規模甚至終止合作;同時要求進一步商業銀行強化消費者保護和催收規範。

上述知情人士指出,處於征求意見環節的「新規」,將對助貸行業現存的某些監管「盲點」做出進一步規範整治。其中包括部份助貸機構依托客群導流量較大,向合作銀行設定最低的助貸審批透過率。「新規」強調, 商業銀行應當獨立自主形成貸款審批意見 ,銀行與助貸機構簽訂合作協定時,後者不得以任何形式對銀行自主開展貸款審批做出限制, 不得向銀行提出審批透過率等要求 。

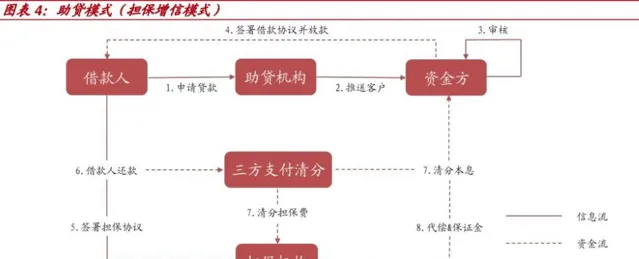

記者獲悉,「新規」還對商業銀行與擔保機構的合作也做出新的規定,包括在助貸合作過程,銀行應將擔保增信余額納入對擔保增信機構的統一授信管理,至少按季評估擔保增信機構的履約代償能力,以此防範過度擔保風險。此外,商業銀行應與擔保增信機構約定,擔保增信機構應在貸款逾期一段時間內,對逾期貸款本金利息進行代償,有效控制業務風險。

在業內人士看來,此舉有助於解決實際操作過程,某些擔保機構一再延後代償逾期貸款本息資金,導致銀行助貸業務呆壞賬壓力上升等問題。據悉,部份銀行已開始落實「新規」的要求,進一步規範助貸業務各項收費。一位股份制銀行個金部人士向記者透露,他們已要求為助貸業務提供擔保的擔保機構不得向借款人收取咨詢費、顧問費等,進一步降低助貸服務的實際融資成本。

銀行擬對互聯網助貸業務建立名單制管理,中小助貸機構有點「慌」

記者還獲悉,盡管「新規」仍處於征求意見階段,但助貸機構有點「慌」。據悉,「新規」擬要求銀行對助貸機構、擔保增信機構建立名單制管理, 不得與名單外的助貸機構、擔保增信機構開展互聯網助貸業務合作 。且銀行應定期開展對名單內助貸機構、擔保增信機構的重檢,對不符合準入標準的及時結束。

一位助貸機構人士向記者透露,在了解到上述要求後,他們已與多家合作銀行保持緊密溝通,針對銀行助貸合作業務的新準入門檻,持續最佳化導流、輔助風控支持、收費等業務管理機制,確保業務更加合規穩健,從而令自己持續留在「名單內」。

在他看來,相關政策落實後,已上市、導流能力較強且導流規模較高、業務模式相對穩健合規、資本實力相對更高的助貸機構有望被納入合作名單內;相比而言,一些中小助貸機構因自身業務量較低、業務風控合規能力較弱而「出清」。

「目前,銀行也在對助貸合作夥伴加強監管,一些客群信用風險相對較高,合規能力不夠強, 業務體量較小的中小助貸平台將難以進入銀行的助貸合作名單範疇 。」這位助貸機構人士認為。

記者註意到, 同樣感到「慌」的,還有部份融資擔保機構 。尤其是有些助貸機構設立了關聯的擔保機構,以往兩者一起與銀行「開展」助貸合作,提供「助貸-擔保」的閉環。但如今,「新規」要求,擔保增信機構,按照合作機構的服務能力,分類分級設定集中度管控指標, 避免對單一合作機構過於依賴而產生的風險 。

銀行開始重視避免對單一合作機構過於依賴而產生的風險,要求助貸機構尋找第三方擔保機構構建「助貸-擔保」生態,再與銀行開展助貸合作。上述助貸機構人士指出,「這是一個重新磨合的過程,助貸機構在費率方面需進行讓步,且在助貸風控策略與具體實施等方面需要加強溝通並形成共識。」

更令助貸機構與融資擔保機構傷腦筋的,還有收費標準從嚴監管 。記者獲悉,「新規」要求銀行透過最佳化助貸服務付費方式、降低助貸服務付費標準等方式,合理控制互聯網助貸業務成本,有效降低借款人綜合融資成本。其中,銀行按照每筆貸款實收利息的一定比例支付助貸服務費用的,應當在每筆貸款結清後向助貸機構支付,且將付費比例控制在30%以內;在助貸環節,擔保機構向借款人收取的擔保增信費率不應高於貸款利率,且不得以咨詢費、顧問費等名義收取不合理費用。

每日經濟新聞