(本文作者徐賓,瑞銀證券研究部總監)

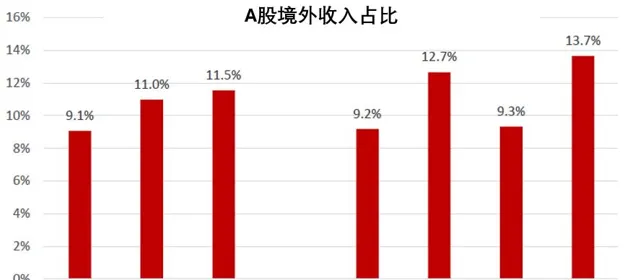

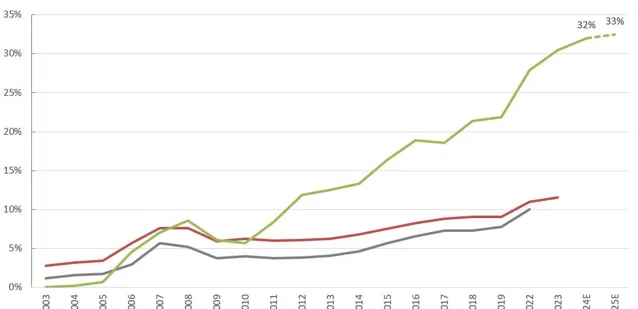

自中國加入世貿組織以來,中國上市公司的海外收入占比從2003年的不到3%上升至2023年的12%,與中國出口的增長相呼應。但中國企業的出海並不止步於此,我們認為透過出口升級(產品出口)和「中國+1」產能擴張(產能出海),中國上市公司有望繼續擴大其海外收入。我們預計我們覆蓋的制造企業的海外收入占比將從2022年的28%增至2025年的33%以上,其中2022-25年電網器材、新能源客車、電池材料和器材制造商海外收入年復合增速有望超過40%。海外業務的毛利率通常高於國內業務,因此,海外收入占比提高會帶動毛利率改善。在我們關註的中國制造業細分行業中,我們預計2023-25年工程機械、電池材料、光伏器材制造商和客車將維持其海外毛利率溢價,而掃地機器人和光伏元件制造商同期海外市場毛利率將持續攀升。

投資者一般將中國出口增長緩慢(瑞銀預計2024/25年增速為6.5%/2.5%)等同於中國制造商的海外收入前景黯淡,但我們認為該觀點有失偏頗。出口升級的過程中有望孕育新亮點,特別是對於汽車、電池和機械等行業來說,這些行業的中國企業已經能在國內市場與海外企業一較高下。此外,我們預計,「中國+1」海外產能擴張戰略將提升海外收入和凈利潤貢獻。在瑞銀分析師覆蓋的行業中,我們註意到,考慮到生產成本更低、貿易限制、獲得潛在市場、提升品牌知名度等因素,汽車零部件、工程機械、兩輪車和光伏元件等行業的中國制造商擴大海外產能的動力更強。

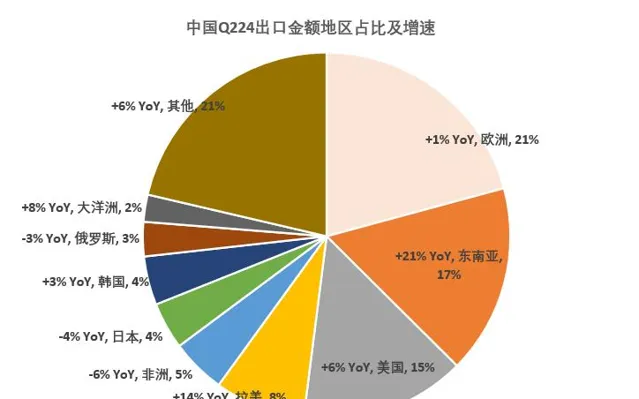

本文定義出口額/出口噸位為單位出口額,以此來展現中國的出口升級。我們認為該宏觀指標雖復雜度欠缺,但直觀清晰,能夠用於追蹤出口升級趨勢。我們預計未來5-10年該指標會持續爬升,其一,產品升級意味著產出更多高價值商品,其二,資本密集型產品和服務出口增長驅動出口結構改善。過去十年中,在「一帶一路」倡議的支持下,中國成功地將其出口目的地從歐美拓展至發展中國家(例如,東盟成員國現在是其最大的貿易夥伴)。我們預計,盡管中國整體出口增長乏力,但儲能電池和汽車出口仍將保持強勁增長。

我們的國家計分卡分析從經濟、人口、生產力、營商便利性和全球一體化程度等方面評估潛在目的地國家對中國制造商的吸重力。我們認為,東盟成員國、拉美的墨西哥以及歐洲的德國和匈牙利可能是中國企業擴大海外產能的理想目的地。

中國目前出口什麽,未來會出口什麽?

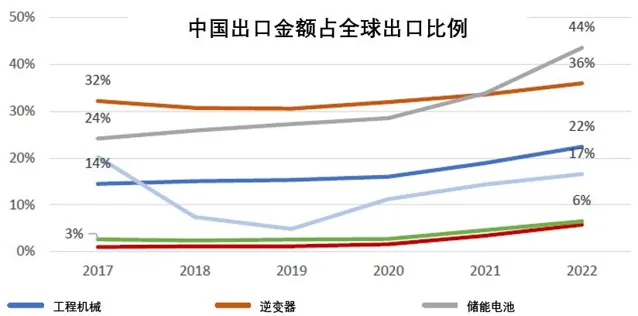

作為全球最大的出口國,中國約占2022年全球總出口的15%左右,但令人矚目的不僅是其出口增長振幅之大,還在於其出口結構改善的過程。過去二十年中,中國出口結構發生顯著變化,機械和化工品在中國出口額中占比增加,而初級產品、電子產品和輕工業品占比下降。與此同時,中國制造業持續提升全球出口價值鏈中的占有率:儲能電池和汽車零部件占有率提升最為顯著,而鐵路機車的份額有所下降,但仍具有全球競爭力。我們預計儲能電池、光伏元件和汽車未來兩年出口額占比提升。

我們透過分析重點出口行業的出口數據來追蹤中國出口升級的進展。2024年二季度中國出口額同比增速加快至6%:主要驅動力為對美國/歐洲/東盟出口,分別錄得6%/1%/21%的同比增長。二季度增速跑贏總體出口的行業包括:1)貨櫃船和貨櫃出口同比增長超一倍;2)家電出口同比增長16%(24年一季度同比增長9%),其中空調、洗衣機和冰箱的出口量同比增長39%/16%/19%;3)電網器材出口(高壓開關、變壓器)同比錄得兩位數增長;4)汽車相關產品整體出口量同比保持兩位數增長,但銷售均價環比略有下降。增速低於總體出口的行業是工程機械、機床、光伏元件和光伏逆變器。

如何定義出口升級趨勢?

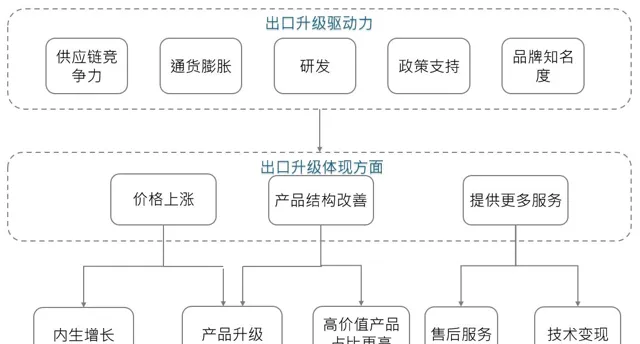

我們認為中國出口升級趨勢具有如下特征:1)單位出口額的上升,歸因於產品升級和通脹;2)伴隨市場份額擴大,出口結構改善,高價值產品和升級後的制造產品占比提升;3)服務出口增長,其中專利費和售後服務的推動作用尤其明顯。

中國出口升級趨勢也體現在出口結構改善。中國出口結構在過去五年中顯著改善,自2019年以來,大多數先進制造領域的中國廠商出口銷售持續增長,而勞動密集型產品的出口市場份額有所下降。

同時,我們認為中國服務出口具備上行空間,2022年服務出口占中國總出口的12%,而全球平均水平約為29%。專利、電信和資訊科技服務業占中國服務出口總額和全球服務出口總額的比重正在擴大,而加工服務和旅遊業則由於出口升級趨勢和疫情影響而呈比例下降。工程服務在中國服務出口中的占比最大,部份受「一帶一路」倡議驅動。全球最大的250家國際承包商中,有81家是中國企業,占2022年前250家承包商合計國際收入的28%。

中國出口升級的五大驅動力

我們認為出口升級趨勢有著五大關鍵驅動因素,並基於此推匯出中國出口升級的三特征:出口單價提高、出口結構改善和服務出口增長。

1. 供應鏈競爭力

中國供應鏈競爭力部份得益於過去二十年中外商直接投資(FDI)的持續流入。盡管2022年全球FDI同比下降12%,中國(FDI累計流入量世界排名第二)逆勢增長5%。增長集中在制造業和高科技行業。自2001年入世以來,制造業過去15年獲得的FDI累計規模位列中國各行業第一。FDI促進了制造業技術和產業結構的升級。中國是唯一一個擁有聯合國工業分類中所有工業類別的國家。

2. 通脹支撐價格上漲

長期來看,金屬等原材料、勞動力和物流等價格的上漲可能推高出口價格。憑借中國出口的競爭力,中國出口企業能夠將投入成本上漲的大部份轉嫁給消費者,從而支撐中國出口單價上漲。

3. 透過研發投入,保持長期競爭力

我們認為,研發是產品升級和專利申請的關鍵驅動力。中國企業的研發投入規模全球排名第二,也是【專利合作條約】(PCT)專利申請的最大來源地,與此同時,過去十年中,大多數中國上市公司的研發支出占收入比例持續穩步增長。中國眾多行業研發支出均呈現明顯上升趨勢,中國企業一直在尋求提高競爭力,自身定位起初為在國內市場替代進口產品,後來轉變為能與全球頭部企業在國際市場開展直接競爭。

4. 政府支持性政策推動出口及新產業發展

中國政府出台了諸多扶持產業升級、出口升級的政策,包括出口退稅、「一帶一路」倡議、自貿區和【區域全面經濟夥伴關系協定】(RCEP)。

我們預計「一帶一路」倡議推動將持續推動貿易增長且該趨勢將在未來十年持續。此外,中國與其他國家/地區簽署了22項自貿協定,也為其進出口貿易帶來增長潛力。中國政府支持出口導向型產業發展的政策數量眾多,尤其是面向私營企業的政策支持。

5. 品牌知名度提高帶來海外需求

跨境電商平台的快速發展和高度繁榮,助力中國品牌塑造全球知名度。中國出口商的定位從原始器材制造商(OEM)轉變為原始設計制造商(ODM),並向出口價值鏈上下遊拓展以贏得海外市場認可。Temu和Shein已經公認為全球領先的電商平台,同時也助力提升中國品牌知名度。根據UBS Evidence Lab的數據,國內掃地機器人廠商石頭科技在美國家電控制類套用下載量中的份額在過去三年中迅速增長。

產能出海:「中國+1」開辟新的海外收入來源

過去十多年裏,中國積極開展海外投資,截至2021年末境外企業資產總額達5.5萬億美元,是2011年水平的5倍。2005年至2023年上半年,中國海外投資規模前三大的國家為美國、澳洲和英國,集中在能源、金屬和交通運輸等領域。然而,2020年至2023年上半年,印尼、巴西和沙特是最熱門的中國投資目的地。2022年,利潤再投資占中國境外直接投資(ODI)比重為50%,而2008年為18%,表明中國企業的海外子公司利潤持續提高。根據商務部數據,2022年中國ODI創造了1,740億美元的商品出口,占總出口的 5%。根據UBS Evidence Lab中國企業家調查,15%的受訪中國企業家表示他們正將大部份出口供應鏈相關投資投向海外地區,23%的受訪者表示目前尚未這麽做,但有這方面的計劃。

中國以加工為主的傳統出口模式日趨復雜,現已涵蓋海外資源、生產基地、研發中心和銷售網絡。這體現在中國ODI總額中綠地投資的比重持續上升,從2016/17年約10%的較低水平升至2023年上半年的61%以上。分地區看,2005年至2023年上半年,印尼、美國和澳洲分列中國綠地ODI的前三大目的地,而過去三年前三大目的地為印尼、巴西和哥倫比亞。分行業看,能源、金屬和交通運輸是中國ODI的三大長期投資領域,而過去三年集中在交通運輸和能源。

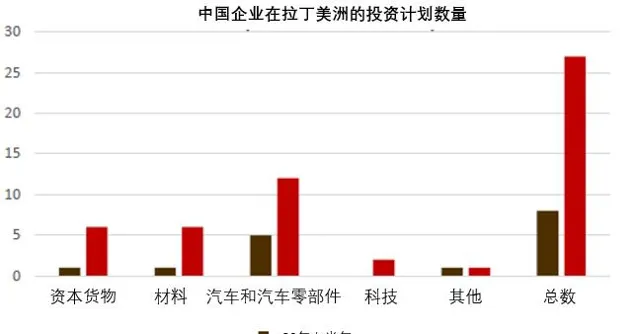

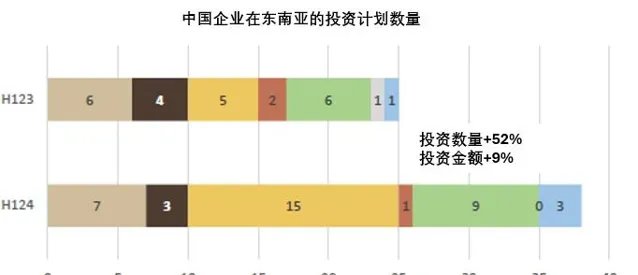

根據我們對A股上市公司海外投資公告的追蹤,我們看到24年二季度數據顯示中國企業在東南亞擴張產能的興趣高於拉美。二季度中國非金融企業ODI同比增長25%,中國外派務工人數同比增長9%。二季度中國企業宣布的拉美新投資計劃共計七項,均位於墨西哥,其中五項來自汽車和汽車零部件公司。墨西哥24年上半年承接中國企業投資計劃總數達21個,相當於2023年全年投資計劃總數的78%。然而,二季度中國企業在拉美擴張產能的興趣環比減弱。該季度中國企業在東盟成員國的投資計劃加速增長,投資計劃數量和總投資額分別同比增長77%和42%(24年一季度分別同比增長30%/1%),主要驅動力為越南和泰國(占東盟成員國承接投資計劃總數的90%)。投資東南亞國家的中國企業主要來自電子器材、儀器和零部件行業,占該地區二季度新宣布總投資額的69%。

為何擴大海外產能?

我們認為中國企業海外擴張產能主要存在六大動機:1)海外成本可能低於國內,如勞動力成本;2)繞開貿易限制措施;3)追隨供應鏈領軍企業的產能遷移;4)進行布局以更好把握本地需求;5)利用政策支持,例如「一帶一路」倡議;以及6)提升國際品牌知名度。我們匯總了20多個行業的瑞銀中國分析師對中國海外產能擴張的看法。我們的研究結果顯示汽車零部件、寵物食品、乳制品、工程機械和兩輪車行業的中國企業在積極尋求海外產能擴張機會。

同時,我們認為中國企業擴產的動機也導致了他們選擇的區域的差異。北美和歐洲人均GDP相對較高,有著更強的消費力,而南美和東南亞人口規模大。在這些地區擴張產能有利於提高當地市場份額。例如,美的為滿足越南市場潛在需求在當地新建工廠。此外,中國企業在墨西哥設立工廠來吸引美國/加拿大客戶,同時在匈牙利和德國布局產能提升歐洲市占率。

中國勞動力成本的上行壓力促使一些勞動密集型產業轉移到勞動力成本較低的地區,如東南亞。然而,考慮到生產效率的差異,國內單位勞動力成本仍然相對較低。同時,海外產能擴張能免除長途貨運需求,進而降低中國企業物流成本。相較於從亞洲運往美國,商品從墨西哥運輸至美國客戶手中所需時間縮短75%。

美國/歐盟對中國商品的進口限制促使中國企業擴大在東盟國家的產能布局。美國對華加征關稅推動中國公司和全球公司將產業遷出中國。為提升發達市場占有率,一些公司往往透過在發達市場建立研發中心或收購產業鏈上優質海外供應商提高品牌知名度。

國內和全球政策均在推動中國企業出海。「一帶一路」倡議促進了中國在發展中國家的對外直接投資,而貿易協定則促進自由貿易。例如,【美墨加貿易協定】為墨西哥對美國和加拿大的出口鋪平了道路,從而吸引了中國企業到墨西哥設立生產基地。此外,一些發展中國家提供稅收優惠吸引海外投資。例如,越南工業園區給予企業所得稅率優惠。

本文僅代表作者觀點。