通脹進展停滯數月後,美國11月PCE通脹再添重新降溫跡象,全線低於華爾街預期。「美聯儲最愛通脹指標」核心PCE環比增0.1%,創近半年最小增幅。「新美聯儲通訊社」和彭博經濟學家都認為,11月整體PCE和核心PCE都表現溫和,PCE數據的可預測性較高,不太可能出現意外,因此不太可能改變美聯儲的政策路徑,而樂觀者如花旗認為美聯儲降息振幅或超過目前預期。

鮑威爾「鴿派盟友」、舊金山聯儲主席戴利罕見「鷹派」發言稱,明年降息次數可能少於兩次,她和紐約聯儲主席威廉士都承認明年會繼續降息,但也都表示不急著降息。所有發言的美聯儲官員都強調了數據的重要性,並承認前景存在不確定性。不過明年票委、大鴿派、芝加哥聯儲主席古爾斯比發言偏鴿派,認為通脹仍在降溫,一年半內利率需大幅下調。

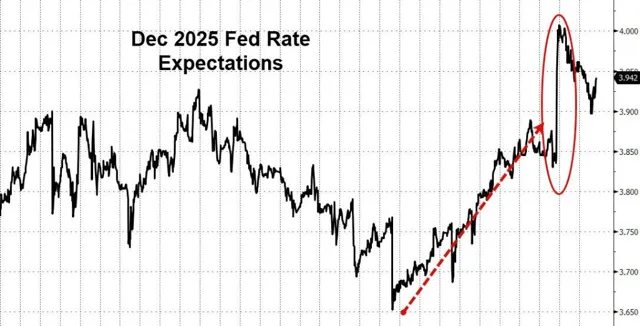

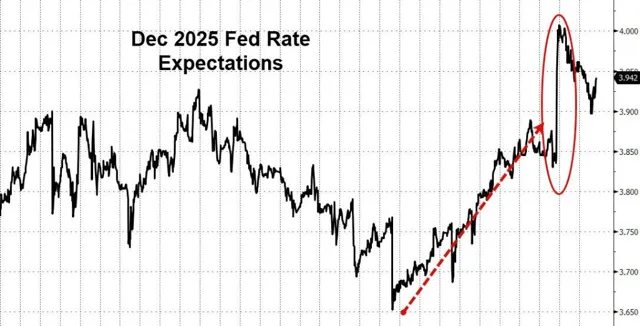

通脹降溫疊加鴿派言論助推美股低開高走、美債收益率回落,美元下挫,金價反彈,交易員仍預計到明年底前降息振幅不會超過兩個25基點。另外,美國12月密芝根大學數據顯示,消費者信心連續第五個月上升,而1年期和5年期通脹預期有所緩解。

特朗普支持的短期支出法案未能透過,就連共和黨內也遇阻,美國陷入新的政治不確定性。38名共和黨議員投票反對這項為政府提供三個月資金並暫停美國債務上限兩年的協定,該法案的透過原本可以避免政府關門,這意味著若法案在美東時間周六淩晨前未透過,美國政府將部份關閉,數十萬聯邦員工將被迫休假。特朗普稱,如果政府要停擺,那就讓它現在開始。

稍晚時候,據訊息人士透露,美國眾議院共和黨達成協定,實施「C計劃」以避免政府關門。美國眾議院議長稱,有信心政府不會在最後期限後停擺。與此同時,特朗普對歐盟發出新貿易威脅稱,如果歐盟不從美國購買更多石油和天然氣,他就有可能對歐盟征收新的關稅。

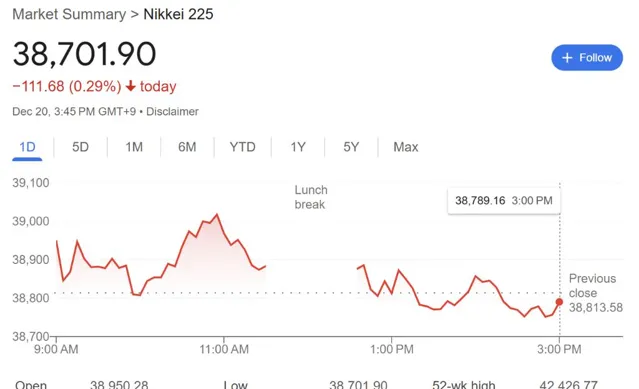

國際方面,日本11月CPI同比加速增至2.9%高於預期,加息預期再升溫。美銀稱,植田和男的鴿派評論預示日本央行或在明年3月而非1月加息,短期內日元或貶值至160,以試探日本財務省底線。俄羅斯央行意外維持利率在21%不變,並暗示通脹將繼續上升。巴西央行已消耗170億美元儲備幹預市場「似乎奏效」,巴西雷亞爾跌至歷史最低後,連續兩日反彈。

市場目前預計明年降息1次或2次的概率為50%

市場目前預計明年降息1次或2次的概率為50%

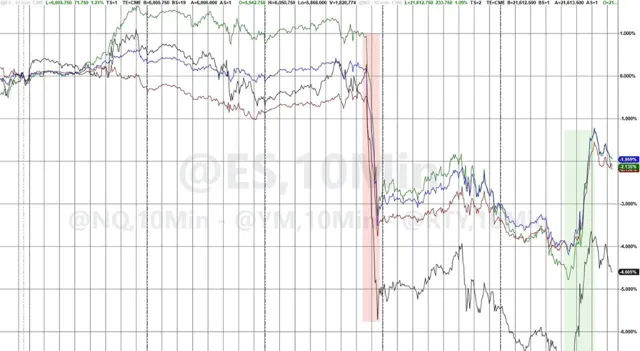

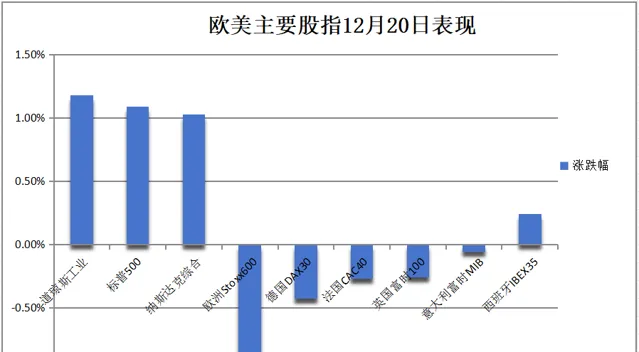

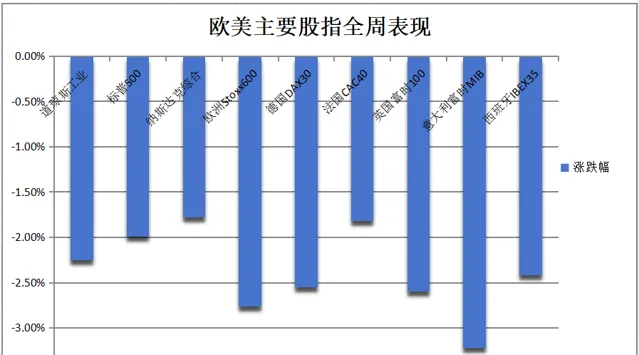

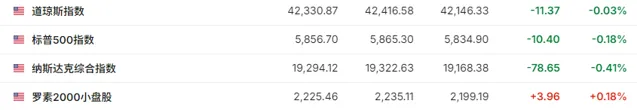

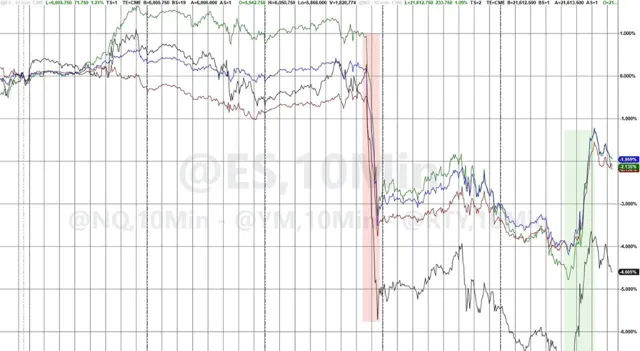

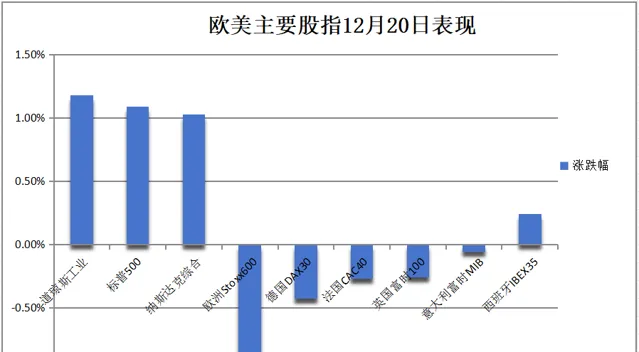

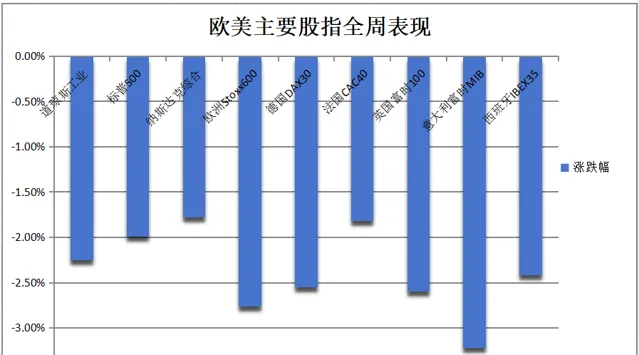

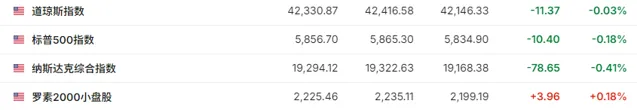

美股「三巫日」,美國PCE通脹力撐美股反彈,道指跌近196點後最高漲近874點,標普跌近0.6%後最高漲近2%,納指跌超1%後最高漲近2%。諾和諾德減肥藥CagriSema三期試驗不及預期,諾和諾德一度跌近21%,而禮來一度漲超7.1%。芯片股、AI概念股、科技股均低開高走。但全周股指均收跌,因美聯儲鷹派降息後,周二至周四三日連跌,巴菲特趁機抄底增持西方石油、Sirius XM、VeriSign:

美股三大指數觸底回升。

標普500指數收漲1.09%,本周累跌1.99%。與經濟周期密切相關的道指收漲1.18%,報42840.26點,本周累跌2.25%。科技股居多的納指收漲1.03%,本周累跌1.78%。納指100收漲0.85%,本周累跌2.25%,衡量納指100科技業成份股表現的納斯達克科技市值加權指數(NDXTMC)收漲1.19%。對經濟周期更敏感的羅素2000小盤股指數收漲0.94%,本周跌4.45%。恐慌指數VIX收跌23.79%,報18.36。

鮑威爾周三轉為超級鷹派後,由於PCE數據表現溫和,以及古爾斯比態度溫和,股市今日重新回暖(但本周仍處於下跌趨勢,小盤股尤其受創)

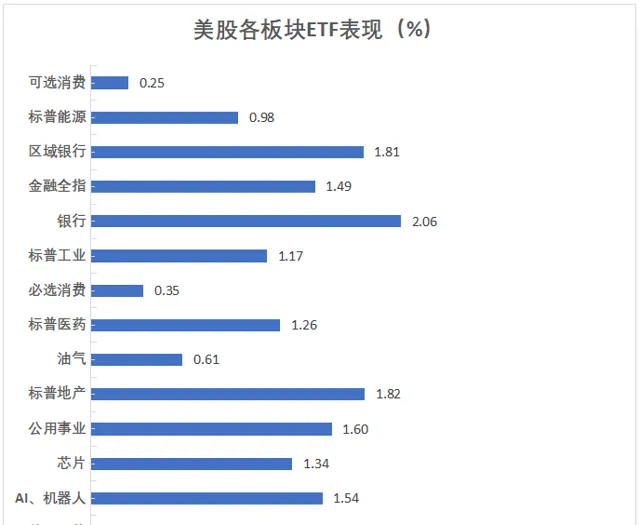

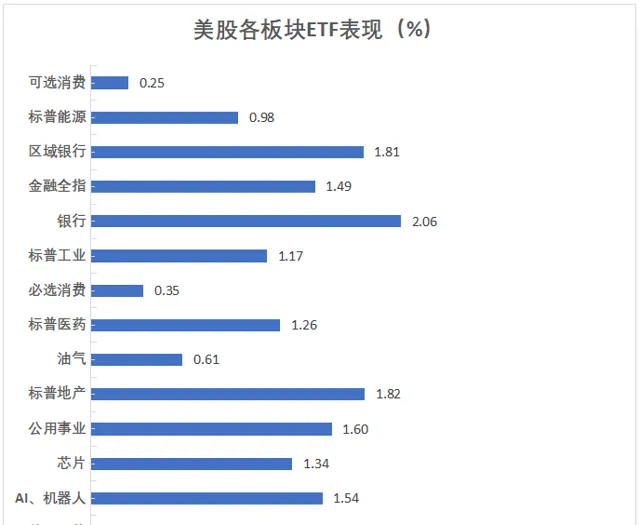

美股行業ETF全線收漲,區域銀行ETF漲超1.8%領跑,本周仍跌超6.1%連跌四周。

區域銀行ETF收漲1.81%,銀行業ETF、半導體ETF、科技行業ETF、金融業ETF、全球航空業ETF、醫療業ETF、全球科技股指數ETF、網絡股指數ETF、生物科技指數ETF漲1.62%-1.16%,能源業ETF漲0.98%,可選消費ETF漲0.25%表現最差。本周,區域銀行ETF跌6.11%連跌四周,銀行業ETF跌5.48%連跌三周,能源業ETF跌5.69%(此前三周先後跌1.79%、4.72%、1.98%),可選消費ETF跌2.79%此前連漲四周,生物科技指數ETF跌2.79%連跌三周,半導體ETF累跌2.72%,醫療業ETF跌2.12%——8月30日以來周線持續下行(共有11周下跌),金融業ETF跌2.08%連跌兩周,網絡股指數ETF累跌1.84%連跌兩周,科技行業ETF跌1.29%連跌兩周,全球科技股指數ETF跌1.2%此前連漲四周,全球航空業ETF跌0.51%連跌兩周。

鮑威爾周三轉為超級鷹派後,由於PCE數據表現溫和,以及古爾斯比態度溫和,股市今日重新回暖(但本周仍處於下跌趨勢,小盤股尤其受創)

美股行業ETF全線收漲,區域銀行ETF漲超1.8%領跑,本周仍跌超6.1%連跌四周。

區域銀行ETF收漲1.81%,銀行業ETF、半導體ETF、科技行業ETF、金融業ETF、全球航空業ETF、醫療業ETF、全球科技股指數ETF、網絡股指數ETF、生物科技指數ETF漲1.62%-1.16%,能源業ETF漲0.98%,可選消費ETF漲0.25%表現最差。本周,區域銀行ETF跌6.11%連跌四周,銀行業ETF跌5.48%連跌三周,能源業ETF跌5.69%(此前三周先後跌1.79%、4.72%、1.98%),可選消費ETF跌2.79%此前連漲四周,生物科技指數ETF跌2.79%連跌三周,半導體ETF累跌2.72%,醫療業ETF跌2.12%——8月30日以來周線持續下行(共有11周下跌),金融業ETF跌2.08%連跌兩周,網絡股指數ETF累跌1.84%連跌兩周,科技行業ETF跌1.29%連跌兩周,全球科技股指數ETF跌1.2%此前連漲四周,全球航空業ETF跌0.51%連跌兩周。

標普500指數的11個板塊周五全面收漲。

房地產板塊收漲1.82%領跑,公用事業、科技、金融、原材料、保健、工業板塊也漲1.53%-1.12%。

投研策略上

:華爾街最準分析師、亞德尼研究公司總裁Ed Yardeni稱,對美股樂觀,預計標普500明年達到7000點,後年8000點。美股七巨頭將繼續保持輝煌,市值可能占標普500指數的30%。

「

科技七姐妹

」漲跌不一

。

輝達收漲3.08%,蘋果、谷歌A至少漲1.54%,亞馬遜漲0.73%,微軟則收跌0.1%,Meta跌1.73%,特斯拉跌3.46%。本周,蘋果累漲2.56%,重新整理收盤歷史高位至254.49美元,收盤市值3.85萬億美元,延續此前四周先後漲2.16%、3.25%、2.32%、2.18%的趨勢;谷歌A累漲0.84%,周一創收盤歷史新高、周二漲至201.42點創盤中歷史新高,此前三周先後漲2.54%、3.41%、8.77%;輝達累漲0.34%,上周跌5.75%之後略微收復失地;亞馬遜累跌1.12%,此前三周先後漲5.46%、9.21%、0.19%;微軟累跌2.39%,此前四周先後漲0.68%、1.15%、4.75%、0.83%;特斯拉累跌3.48%,周二重新整理盤中歷史高位至488.54美元,周三創收盤歷史最高,此前兩周先後漲12.77%和12.08%;Meta累跌5.58%,上周回呼0.55%,之前三周先後漲0.92%、2.71%、8.61%。

芯片股探底回升。

費城半導體指數收漲1.46%,本周累跌3.59%。行業ETF SOXX收漲1.34%。輝達兩倍做多ETF收漲6.49%。邁威爾科技收漲2.56%,美光科技收漲3.48%。Wolfspeed收漲0.57%,博通收漲1.13%,英特爾收漲2.41%。Arm控股收漲0.04%。安森美半導體收漲1.08%,科磊收漲1.16%,高通收漲1.66%,AMD收漲0.28%,台積電收漲1.32%。

AI

概念股普漲,扭轉盤初跌勢。

Palantir收漲8.54%,甲骨文收漲0.52%,CrowdStrike收漲3.21%,BigBear.ai收漲10.28%,Serve Robotics收漲9.36%,超微電腦收漲1.12%,C3.ai收漲2.51%,輝達持股的SoundHound AI收漲15.38%,BullFrog AI收跌0.95%。

中概股漲跌不一。

納斯達克金龍中國指數收漲0.53%,報6828.75點,本周累跌2.21%。ETF中,富時中國3倍做多ETF(YINN)收漲1.76%,中國科技指數ETF(CQQQ)收漲1.21%,德銀嘉實滬深300指數ETF(ASHR)收漲0.26%,中概互聯網指數ETF(KWEB)收漲0.64%。富時A50期指連續夜盤收漲0.14%,報13307.000點。

熱門中概股中,聲網收漲14.9%,趣店收漲14.23%,金山雲收漲14.05%,億咖通收漲12.87%,鬥魚收漲3.42%,蔚來收漲3.18%,理想汽車收漲0.9%,網易收漲0.3%,百度收漲0.26%,小鵬汽車收跌0.55%,B站收跌0.71%,京東收跌0.75%,阿裏巴巴收跌2.41%,星圖國際收跌14.25%。

比特幣全線下挫後觸底回升,加密貨幣概念股扭轉盤初跌勢。

加密貨幣「妖股」優點互動收跌51.92%,Riot Platforms收漲3.22%,Bitdeer Technologies收漲12.95%,嘉楠科技收漲0.43%。加密數碼貨幣交易所巨頭Coinbase收漲1.75%,BTC Digital收漲14.19%,「比特幣持倉大戶」MSTR收漲11.56%。

量子計算概念股普漲

。Quantum Corporation(QMCO)收漲27.67%,Quantum Computing(QUBT)收漲16.38%,D-Wave Quantum(QBTS)收漲1.1%,霍尼韋爾(HON)收漲0.63%。

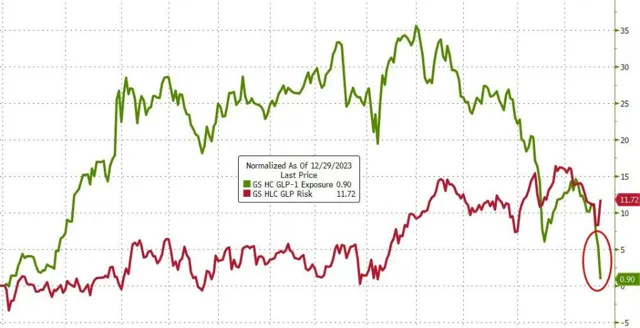

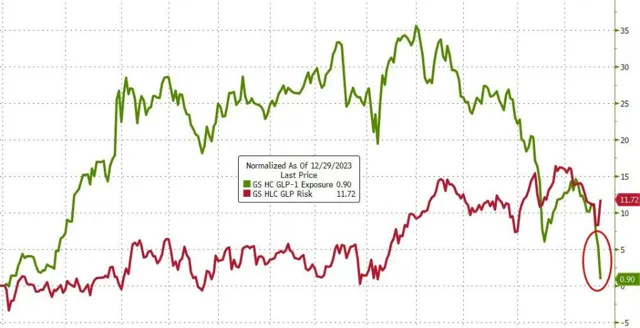

減肥藥概念股美股盤初漲跌各異

。諾和諾德減肥藥CagriSema三期試驗不及預期,諾和諾德美股盤前暴跌27%,創史上最大跌幅,最終跌幅收窄至17.83%。競爭對手禮來漲超7.1%後漲幅收窄至1.35%,訊息稱禮來減肥藥Zepbound獲批用於治療睡眠呼吸暫停。平價減肥藥供應商Hims漲超2.7%後收跌0.61%,福泰制藥漲超1%後漲幅收窄至0.16%、渤健跌近1.6%後跌幅收窄至0.62%、碩迪生物收跌6.91%,Viking Therapeutics漲約8.4%後漲幅收窄至1.83%。

諾和諾德的最新努力僅使患者體重減輕了22%,低於預期,股價暴跌

金銀價格走高,金銀礦業股普漲

。First Majestic漲超3.7%後漲幅收窄至0.18%,科爾黛倫礦業漲超4.1%後漲幅收窄至1.91%,泛美白銀漲超2%後漲幅收窄至0.54%,黃金礦工因素ETF SGDM漲超2%後漲幅收窄至1.08%。

華爾街大行普遍走高

,高盛、富國銀行、摩根士丹利至少漲超2%,摩根大通、巴基利銀行、貝萊德、美國銀行、花旗集團也至少漲超1%,而瑞銀跌0.1%,訊息稱瑞銀集團考慮在法國裁員,從而應對該國不斷惡化的經濟前景,且瑞銀自身仍然處於推進與瑞士信貸集團合並的過程中。

其他重點個股中

:(1)巴菲特趁本周二至周四美股三日連跌之際,增持多家公司股份,包括890萬股、價值4.05億美元的西方石油,周五收漲3.9%、500萬股、價值1.13億美元Sirius XM,收漲12.15%,以及價值4500萬美元的VeriSign股票,收漲2.79%。(2)特朗普媒體科技(DJT)跌超7.5%後收跌1.98%,美國當選總統特朗普將旗下媒體公司價值大約40億美元的股份轉移到一個信托基金,該信托基金由其長子Donald Trump Jr.控制。(3)有報道稱大眾汽車將在未來數年裁員超1萬人,大眾汽車與工會達成協定,減少汽車產能,保留德國工廠,大眾汽車ADR收漲2.83%。(4)嘉年華郵輪(CCL)收漲6.43%,該公司針對2025年給出初步展望,預計收入將增長20%,讓投資者信心升溫。(5)聯邦快遞漲超7%後收跌0.05%,收入遜於預期,下調全年EPS指引,拆分FedEx Freight,道瓊斯認為這是提前向華爾街送上聖誕節禮物。(6)Rumble(RUM)美股盤後一度漲超41%。

Tether將按每股7.50美元的價格對該公司持股1.0333億股。

Rumble稱,將把2.5億美元融資用於支持增長激勵。

Pavlovski的超級大股東投票權並沒有因為最新股權變化而發生變動。

諾和諾德的最新努力僅使患者體重減輕了22%,低於預期,股價暴跌

金銀價格走高,金銀礦業股普漲

。First Majestic漲超3.7%後漲幅收窄至0.18%,科爾黛倫礦業漲超4.1%後漲幅收窄至1.91%,泛美白銀漲超2%後漲幅收窄至0.54%,黃金礦工因素ETF SGDM漲超2%後漲幅收窄至1.08%。

華爾街大行普遍走高

,高盛、富國銀行、摩根士丹利至少漲超2%,摩根大通、巴基利銀行、貝萊德、美國銀行、花旗集團也至少漲超1%,而瑞銀跌0.1%,訊息稱瑞銀集團考慮在法國裁員,從而應對該國不斷惡化的經濟前景,且瑞銀自身仍然處於推進與瑞士信貸集團合並的過程中。

其他重點個股中

:(1)巴菲特趁本周二至周四美股三日連跌之際,增持多家公司股份,包括890萬股、價值4.05億美元的西方石油,周五收漲3.9%、500萬股、價值1.13億美元Sirius XM,收漲12.15%,以及價值4500萬美元的VeriSign股票,收漲2.79%。(2)特朗普媒體科技(DJT)跌超7.5%後收跌1.98%,美國當選總統特朗普將旗下媒體公司價值大約40億美元的股份轉移到一個信托基金,該信托基金由其長子Donald Trump Jr.控制。(3)有報道稱大眾汽車將在未來數年裁員超1萬人,大眾汽車與工會達成協定,減少汽車產能,保留德國工廠,大眾汽車ADR收漲2.83%。(4)嘉年華郵輪(CCL)收漲6.43%,該公司針對2025年給出初步展望,預計收入將增長20%,讓投資者信心升溫。(5)聯邦快遞漲超7%後收跌0.05%,收入遜於預期,下調全年EPS指引,拆分FedEx Freight,道瓊斯認為這是提前向華爾街送上聖誕節禮物。(6)Rumble(RUM)美股盤後一度漲超41%。

Tether將按每股7.50美元的價格對該公司持股1.0333億股。

Rumble稱,將把2.5億美元融資用於支持增長激勵。

Pavlovski的超級大股東投票權並沒有因為最新股權變化而發生變動。

美聯儲鷹派降息影響持續,疊加諾和諾德大跌20.7%,拖累醫藥板塊跌超4%創近五年來最大單日跌幅、丹麥股指收跌超13%、泛歐STOXX 600指數跌約0.9%:

泛歐STOXX 600指數收跌0.88%,報502.19點,本周累計下跌2.76%。歐元區STOXX 50指數收跌0.34%,本周累跌2.13%。富時泛歐績優300指數收跌0.96%,本周累跌2.76%。

板塊方面,本周,STOXX 600醫療保健指數累計下跌4.84%,基礎資源指數跌4.58%,汽車及配件指數跌3.60%,建築及材料指數跌3.54%,化工指數跌3.43%,食品及飲料指數跌2.96%,電信指數跌2.91%,媒體指數跌2.74%,金融服務指數跌2.52%,銀行指數跌2.50%,公用事業指數跌2.29%,石油與天然氣指數跌2.13%,工業產品及服務指數跌2.07%,旅遊與休閑指數跌1.50%,個人與家庭用品指數跌1.46%,科技指數跌1.21%。

值得註意的是,醫療保健指數收跌4.03%

,成分股諾和諾德收跌20.72%,本周累跌21.86%,拖累板塊的整體表現,格雷斯海默跌7.27%跌幅第二大,Zealand Pharma跌3.77%表現倒數第四,西班牙醫藥公司基立福跌2.44%。

丹麥OMX哥本哈根20指數收跌13.21%,本周累跌14.78%。德國DAX 30指數收跌0.43%,本周累計下跌2.55%。法國CAC 40指數收跌0.27%,本周累跌1.82%。荷蘭AEX指數收跌0.39%,本周累跌2.03%。意大利富時MIB指數收跌0.06%,本周累跌3.22%。英國富時100指數收跌0.26%,本周累跌2.60%。西班牙IBEX 35指數收漲0.24%,本周累跌2.42%。

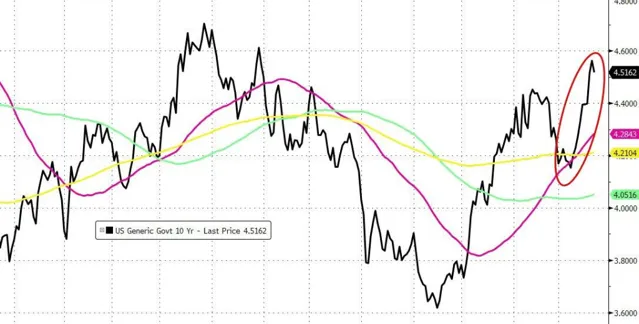

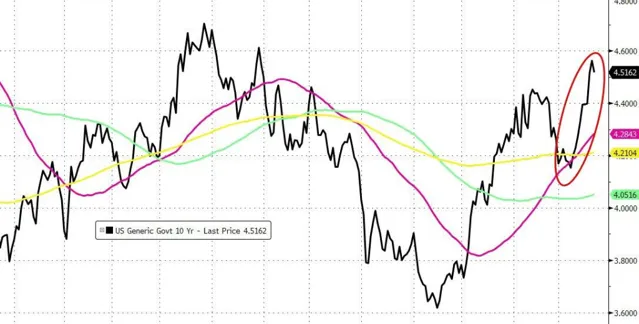

美國通脹降溫,美債收益率全線下行。10年期德債收益率本周累漲約3個基點,兩年期德債收益率累跌超4個基點:

美債

:尾盤時,美國10年期基準國債收益率跌3.99個基點,報4.5222%,全天處於下跌狀態,台北時間00:59曾跌至4.4823%,本周累計上漲12.55個基點,美聯儲在12月18日宣布降息之前,持續在4.4%一線橫盤震蕩,鮑威爾談及FOMC暫停降息可能性之後一度漲至4.5923%。兩年期美債收益率跌0.63個基點,報4.3102%,全天呈現出V型走勢,美聯儲青睞的PCE通脹數據釋出後,迅速在21:32跌至4.2465%,本周累漲6.54個基點,整體交投於4.2067%-4.3609區間。

10年期美債收益率連續第二周飆升,為自2022年12月以來收益率最大的兩周漲幅

歐債

:歐市尾盤,歐元區基準的德國10年期國債收益率跌2.1個基點,報2.285%,本周累漲2.8個基點。兩年期德債收益率跌2.2個基點,本周累跌4.4個基點。法國10年期國債收益率跌3.2個基點,本周累漲4.3個基點,意大利10年期國債收益率跌2.7個基點,本周累漲5.5個基點。西班牙10年期國債收益率跌2.6個基點,本周累漲5.4個基點。希臘10年期國債收益率跌2.3個基點,本周累漲6.6個基點。

10年期美債收益率連續第二周飆升,為自2022年12月以來收益率最大的兩周漲幅

歐債

:歐市尾盤,歐元區基準的德國10年期國債收益率跌2.1個基點,報2.285%,本周累漲2.8個基點。兩年期德債收益率跌2.2個基點,本周累跌4.4個基點。法國10年期國債收益率跌3.2個基點,本周累漲4.3個基點,意大利10年期國債收益率跌2.7個基點,本周累漲5.5個基點。西班牙10年期國債收益率跌2.6個基點,本周累漲5.4個基點。希臘10年期國債收益率跌2.3個基點,本周累漲6.6個基點。

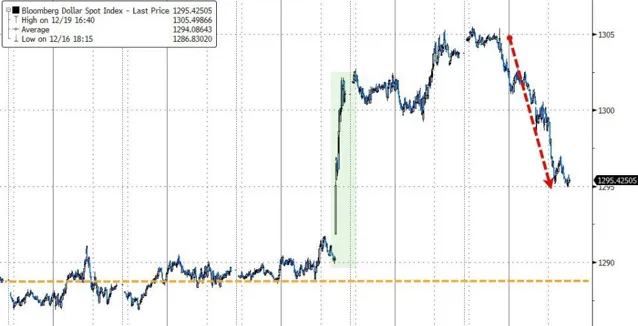

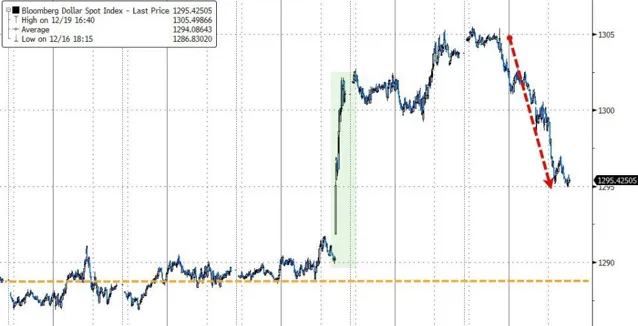

美元指數跌超0.5%告別兩年高位,但因美聯儲鷹派降息而本周累漲0.76%。美元走軟支撐非美貨幣普漲,其中日元表現優異,從早前的157.92低點升至155.96高點,全周跌1.8%。離岸人民幣兩日連漲。特朗普威脅歐盟征關稅後,歐元創一個月新低,美PCE後,歐元進一步反彈。

比特幣V形反轉,跌穿9.3萬關口後一度反彈超5000美元:

美元:

美元指數DXY跌0.55%,報107.815點,本周累計上漲0.76%,12月18日美聯儲宣布降息之前於107點一線窄幅橫盤整理,隨後快速飆升,20日(美聯儲青睞的PCE通脹指標釋出前)漲至108.541點,本周漲幅隨後收窄約一半。彭博美元指數跌0.53%,報1296.81點,本周累漲0.62%,整體交投區間為1286.83-1305.50點。

美元連續第三周上漲至兩年高位

非美貨幣:

歐元兌美元漲0.64%,報1.0429,本周累跌0.57%;英鎊兌美元漲0.54%,報1.2570,本周累跌0.39%;美元兌瑞郎跌0.62%,報0.8931,本周累漲0.07%;商品貨幣對中,澳元兌美元漲0.21%、本周累跌1.60%,紐元兌美元漲0.39%、本周累跌1.86%,美元兌加元跌0.18%、本周累漲0.99%。

美元連續第三周上漲至兩年高位

非美貨幣:

歐元兌美元漲0.64%,報1.0429,本周累跌0.57%;英鎊兌美元漲0.54%,報1.2570,本周累跌0.39%;美元兌瑞郎跌0.62%,報0.8931,本周累漲0.07%;商品貨幣對中,澳元兌美元漲0.21%、本周累跌1.60%,紐元兌美元漲0.39%、本周累跌1.86%,美元兌加元跌0.18%、本周累漲0.99%。

周五韓元兌美元最終漲0.11%,本周累跌0.67%,美聯儲降息次日創2009年3月以來新低,南韓ETF EWY本周累跌超6.5%。

日元

:

日元兌美元尾盤漲0.65%,報156.41日元,本周累漲1.80%,整體交投區間為153.16-157.93日元。

離岸人民幣(

CNH

):

離岸人民幣(CNH)兌美元尾盤漲167點,報7.2924元,連續第二個交易日反彈,日內整體交投於7.3140-7.2906元區間。廣開首席經濟學家連平稱,特朗普施政前人民幣匯率可能出現階段性波動,但長期仍有望保持基本穩定。

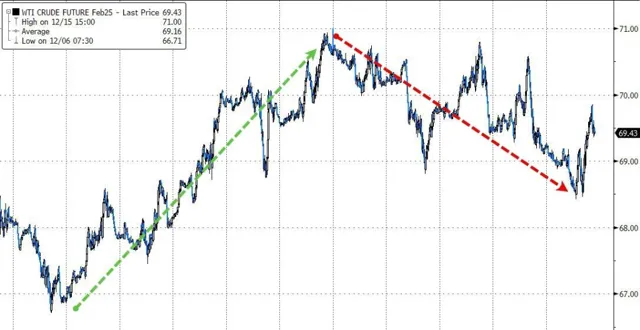

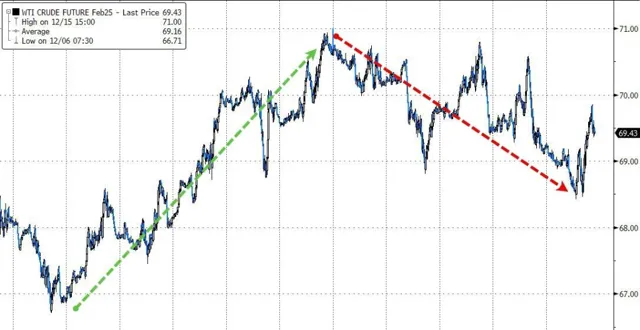

美元走弱支撐油需預期,加之特朗普威脅歐盟買美國油氣,原油盤中跌超1%後轉漲。由於預測液化天然氣原料氣價格上漲以及1月中旬的寒冷前景,紐約天然氣期貨漲至近兩年高點,本周累漲超14%:

美油:

WTI 2月原油期貨收漲0.08美元,漲幅超過0.11%,報69.46美元/桶,本周累計下跌1.92%。

布油:

布倫特2月原油期貨收漲0.06美元,漲幅0.08%,報72.94美元/桶,本周累跌2.08%。

美國CFTC數據顯示,12月17日當周,布倫特和WTI原油看漲情緒創21周新高,金價看漲情緒創四周新低,白銀和銅看漲情緒創九個月新低。

天然氣:

美國1月天然氣期貨收漲超4.57%,報3.7480美元/百萬英熱單位,本周累計上漲將近14.27%。ICE英國天然氣期貨漲1.93%,報109.400便士/千卡,本周累計上漲6.17%。TTF基準荷蘭天然氣期貨漲0.37%,報43.700歐元/兆瓦時,本周累漲6.22%。

本周油價下跌

本周油價下跌

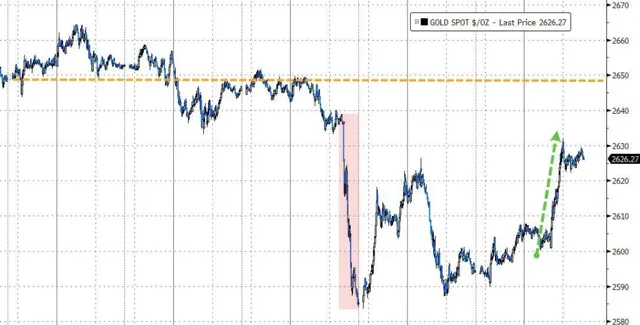

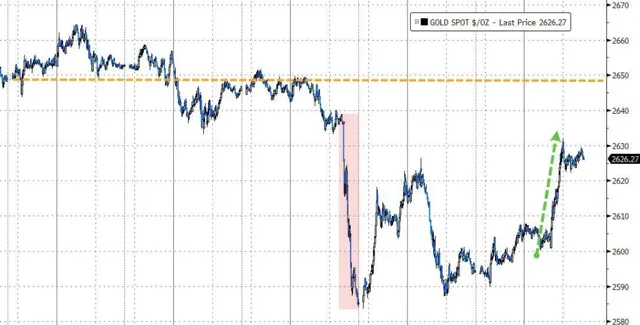

美國通脹數據降溫令降息預期升溫,受美元和美債收益率齊跌支撐,金銀銅全線走高,紐約期金尾盤漲超1.2%,但受累於美聯儲鷹派降息,本周仍然跌超1.3%:

黃金:

COMEX黃金期貨尾盤漲1.25%,報2640.80美元/盎司跌,本周累跌1.32%。現貨金尾盤漲1.11%,報2622.91美元/盎司,本周累跌0.96%,美聯儲12月18日宣布降息的次日亞太盤初曾跌至2583.57美元。

白銀:

COMEX白銀期貨尾盤漲2.26%,報30.075美元/盎司,本周累跌3.07%。現貨白銀尾盤漲1.61%,報29.5155美元/盎司,本周累跌3.38%,本周12月18日以來顯著地下行,19日一度跌至28.7482美元。

倫敦工業金屬普漲,倫鋁、倫鎳、倫錫收漲超1%,本周倫鋅跌4%、倫鋁跌3.2%、倫鋁跌2.7%:

倫銅收漲58美元,報8941美元/噸,本周累計下跌超過1.22%。COMEX銅期貨漲0.53%,報4.0985美元/磅,本周累跌2.35%。倫鋁收漲28美元,報2534美元/噸,本周累跌超2.72%。倫鋅收漲4美元,報2972美元/噸,本周累跌超4.00%。倫鉛收漲8美元,報1980美元/噸,本周累跌超1.49%。倫鎳收漲243美元,報15356美元/噸,本周累跌3.19%。倫錫收漲290美元,報28689美元/噸,本周累跌超1.40%。倫鈷收平,報24300美元/噸。

華創證券研究所副所長、首席宏觀分析師張瑜表示,十年戰略級別看多黃金,長期黃金上漲的邏輯和美國利率、通脹情況甚至經濟好壞的關系並不大,主要原因是新舊秩序正在激烈的碰撞。以史為鑒,黃金價格在類似時刻均實作迅猛增長。摩根大通指出,前黃金的實物需求較為穩定,為黃金價格提供了一定的底部支撐。目前市場對2025年美聯儲降息的預期相對較低,如果通脹擔憂最終被證明是過度的,那麽這將為美聯儲提供更多的政策操作空間,這可能會推動金價上漲。

黃金價格今日反彈,但本周走低

黃金價格今日反彈,但本周走低

本周五為「三巫聚首日」,預計將成為有史以來規模最大的一次期權到期日。據統計,與股票、交易所交易基金(ETFs)和指數掛鉤的期權總額超過6萬億美元即將到期。據Asym 500提供的數據,具體數碼為6.6萬億美元,而一些機構甚至估算該名義價值更高,達7.7萬億美元。

周五美股早盤,最新研究數據顯示,諾和諾德減肥藥CagriSema三期試驗不及預期,諾和諾德一度跌近21%,而禮來一度漲超7.1%。芯片股、AI概念股、科技股盤初齊跌,但隨後多數扭轉跌勢,盤中轉漲:

美股三大指數觸底回升。

標普500指數跌近0.6%後跌幅收窄。與經濟周期密切相關的道指跌近196點或0.5%後轉漲。科技股居多的納指跌超1%後跌幅砍半。

「

科技七姐妹

」多數轉漲

。

特斯拉一度跌超4.2%,Meta一度跌超1.4%,微軟一度跌超1.9%,亞馬遜一度跌超2%,谷歌A一度跌超1.7%,蘋果一度跌近1.4%,輝達跌超1.8%後轉漲。

芯片股多數扭轉盤初跌勢。

費城半導體指數跌超0.8%後轉漲。Wolfspeed一度漲超2%,博通一度漲超2.5%,英特爾一度漲約1.4%,而美光科技一度跌超4%。

AI

概念股多數扭轉盤初跌勢。

Serve Robotics一度漲超3%,BigBear.ai跌超4%後漲超5.3%,BullFrog AI一度漲超1.9%,C3.ai一度跌超3.5%,而輝達持股的SoundHound AI一度跌超8.4%。

中概股漲跌不一。

納斯達克金龍中國指數跌超1%後抹平多數跌幅。熱門中概股中,騰訊控股ADR一度漲約3%,蔚來一度漲超3%,老虎證券一度漲超2%,而房多多一度跌超7%。

面臨的拋售壓力加重,比特幣一度跌向9.2萬美元,加密貨幣概念股普跌。

Riot Platforms一度跌超2%,嘉楠科技一度跌超5.7%,Bitdeer Technologies一度漲超9.9%,BTC Digital一度漲超13.9%,「比特幣持倉大戶」MSTR一度漲超2.9%。

量子計算概念股多數上漲

。Quantum Corporation(QMCO)一度漲超29%,Quantum Computing(QUBT)一度漲超12%,D-Wave Quantum(QBTS)一度漲超7.8%,霍尼韋爾(HON)一度漲超0.3%。

減肥藥概念股美股盤初漲跌各異

,諾和諾德ADR一度跌19.7%,平價減肥藥供應商Hims一度跌超2%,福泰制藥、渤健、碩迪生物跌超1%,Viking Therapeutics則漲超3.6%。

其他重點個股中

:(1)聯邦快遞漲超7%後跌超1%,收入遜於預期,下調全年EPS指引,拆分FedEx Freight,道瓊斯認為這是提前向華爾街送上聖誕節禮物。

12月20日周五,市場仍在消化美聯儲的鷹派訊號和美國政府可能關門

的威脅,周四晚上,共和黨眾議院議案未能透過,該議案旨在為美國聯邦政府提供三個月的資金以避免政府停擺,目前國會尚無解決方案,因此,美國政府將於當地時間周六淩晨12:01停擺,影響將於周一顯現,尚不清楚此次停擺將會延續多久。

加拿大皇家銀行財富管理高級投資策略師Jasmine Duan表示:「這不可避免地會在短期內增加市場波動,尤其是在美聯儲兩天前轉向鷹派之後,投資者可能面臨更加棘手的通脹以及美國債務問題」。

美股市場繼續回呼,美股期貨走低,盤前科技股跌幅最大,歐洲市場跟隨亞洲市場下跌。美元指標有望創下一個月來最好的一周,盡管今日有所下降。加密貨幣全線下跌,比特幣在避險情緒下連續第三天下滑,下破9.4萬關口。

此外,交易員正在密切關註今晚公布的美國11月PCE數據,因其將為2025年的利率路徑提供更多線索。目前,掉期市場預期美聯儲明年將下調1 -25個基點。

美元指數短線走低,現報107.97,日內跌幅達0.4%。

美股期貨短線拉升,納斯達克100指數期貨跌幅收窄至0.75%。美國30年期國債收益率短線波動不大,現報4.740%。

歐洲斯托克指數跌1.06%,有望創下三個月來最糟糕的一周表現。英國富時100指數跌0.85%,法國CAC40指數跌0.89%。

比特幣連續第三天下滑,24小時跌幅近10%,現報92529美元/枚;以太坊24小時跌幅近16%,報3122美元/枚;狗狗幣24小時跌幅達26%,艾達幣24小時跌幅超22%。

受美元走強影響,原油承壓,布油、美油分別報72.02美油/桶,68.93美油/桶。

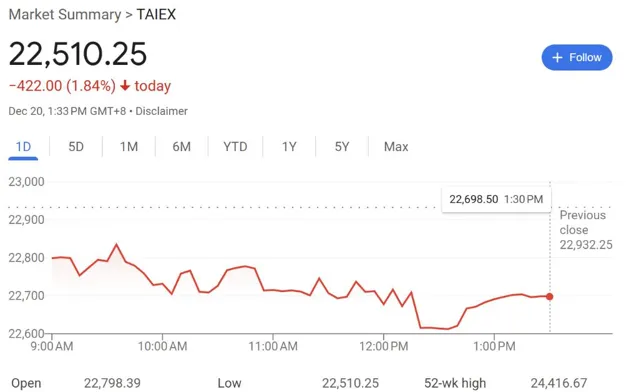

日經225指數收跌0.29%,東證指數收跌0.44%;南韓KOSPI收跌1.3%;台灣加權股價指數收跌1.84%。