說來也巧,今天和 @Jarvis 老師的專欄直播剛好選了這個話題,且開播後幾分鐘政策也剛好釋出,屬於現場解讀了,再開始討論這個問題之前,我們先回顧兩篇這幾天寫的回答:

招商銀行表示,存量房貸利率下調是大概率事件,已制定相關預案,將帶來哪些影響?

借用前天回答的開頭:「現在最大的問題還是央行雷聲大雨點小」,這是存量房貸所謂的按秒落地和實際推動緩慢的主要原因,商業銀行不可能自己出台相關的政策,假設和央行的政策有出入呢?在央行沒有給出具體的規則和時間之前,商業銀行不可能自己去僭越推出降存量房貸的政策。這下好了,政策參考有了,具體的推動時間也有了,商業銀行執行起來也有規可循。

9 月 1 日起多家銀行再下調存款利率,調降振幅 10-25 個基點,如何看待此舉?將帶來哪些影響?

最後一段的討論:「當然我們最後還得賣個夢想,MLF下調五年期的貸款利率銀行沒跟,這次又繼續壓縮資金的成本, 會不會是真的給未來的降低存量房貸利率擠出空間呢 ?個人覺得是有這個可能得,居民自發去杠桿如果形成了自我加強,信貸擴張助長泡沫,信貸收縮必然湮滅泡沫,對應的其實就是硬著陸,現在的政策不得不做出讓步了,這會如果降存款利率還是為了給銀行擠出利潤,那麽真的就別再指望所謂的軟著陸了。」

上次央行MLF下調15bp,相當於給銀行降低了資金成本,一年期的lpr下調,但和房貸相關的五年期lpr竟然沒變,其實就是給銀行擠出的利差,接著是存款利率的繼續下調,10~25bp,也是給銀行擠出利差,那麽可能就是給存量房貸利率擠出空間的,這會如果僅僅是為了給銀行擠出利潤而不給市場讓利,豈不是與救市的初衷相悖。

回到該問題,分連個部份來討論。

第一部份是緊迫性:現在的面臨的問題是 經濟增速放緩結合高杠桿,市場非常像在自發去杠桿。

如果只是經濟增速放緩而居民低杠桿,可以透過房地產等信貸擴張來刺激經濟,如果只是居民高杠桿而經濟高增長,那麽也可以透過收入增加而修復居民的資產負債壓力,然而兩者疊加,鼓勵居民繼續加杠桿維系路徑依賴的信貸擴張刺激經濟模式就失效了,這也是去年到今年,持續不端的救市,最終多數都指向了寬松信貸。

但居民根本不買單,也扛不住更高的杠桿了,假設居民部門開始收縮開支,降低投資和壓縮消費去償還貸款,一個人的支出是另一個人的收入,形成自我強化,那可是比房企龐氏信貸和地方債更難處理的事情。這個時候只賣吆喝不出真金白銀,根本就起不到什麽刺激經濟的效果,反倒是金融空轉徒增利息。

最近政策總算認識到現實,救市一年多,鮮有成績,而開始轉向真正有效的救市政策:

1)放松限價,比如團購可以突破備案價下限,申請調低備案等方式,讓價格回歸市場的供需關系裏面去,房價收入比畸形的高,要麽增加收入,要麽降低房價,出清泡沫沒有其他辦法,拿量來換價反而讓風險更大,真把房企擠爆了再救,信用破產,墊資融資資產出售都將是代價極高的做法。

2)個稅繼續讓利,且基本符合人口結構畸變的緊迫問題。

3)降低高杠桿下的存量利率,其他經濟體早就證明了,誰違約都可以,唯獨居民違約是經濟風險最大的做法,所以降低存量房貸就是一種降低高負債的方法,尤其是經濟增速放緩帶動收入預期下降的情況下,給高杠桿居民讓利成為最緊迫的問題。

總結起來就是再費大喇叭和A4紙市場根本不買單,必須要真金白銀了。

第二部份是解讀政策,幾個可能值得關註的點:

1)首套房,這就是不同於以往的政策,總是打著剛需和改善的旗號,去定向給投資的群體開視窗。本次明確只降首套房的存量貸款利率,你投資的多套房,不管怎麽加的杠桿,都要為高利率自己負責,非必須要需求擠壓剛需,本身就會推動房地產泡沫,也很難說值得同情,反倒是掏空六個錢包的偽中產,幾十塊錢幾百錢都是很重要的,任何降低負債壓力的政策都是有效的,總比光聽肉喇叭喊要好的多,雖然打錯字了,但大致意思還是只降首套房是沒問題的,投資者就該為自己的非必要需求覺得買單。

2)自主協商確定,但在貸款市場報價利率(LPR)上的 加點 振幅,不得低於原貸款發放時所在城市首套住房商業性個人住房貸款利率政策下限。

我們知道lpr是浮動的,而加點是固定的,要動的話肯定是加點,至於怎麽動也給出了方式和下限,自主協商可以忽略,往往原生的商業銀行會在25號推動前制定好方案,而要關註的是下限到底是多少,按照原文的解釋是: 存量貸款當年本地加點的下限 ,舉一個例子,假設去年買的房,多數城市的加點利率下限-20bp,假設你的貸款加點是20bp,那麽你的最低加點不會低於-20bp,也就是 最大 下調振幅為40bp,註意這裏是最大範圍,因為央行還留了個口子,叫做自主協商。

這裏面有兩個關鍵點,一個是自主協商,可操作空間可能不大,最多是一個銀行給自己留的「解釋權」,而重要的是貸款簽訂當年原生的加點下限到底是多少,這個指標預計也會在25號公布,或者存量貸款人聯系自己的客戶經理去詢問,比如19年簽訂的,就問19年的下限,就大致知道你能獲得的加點下調的最大振幅,之後的所謂協商,就要看各個支行的標準了。方式也大概不是直接在原合約上修改加點,而是和銀行重新簽訂貸款協定,規範新的加點,發放等額的信貸,償還存量貸款,從而拿到更低加點的新合約。

兜兜轉轉一年,總算還是走向上緩解居民高杠桿痛苦的路上來了,而且加點一旦確定,大概不太可能再加回去,也算是一種長期的讓利,尤其是高杠桿上車的剛需,預計可以釋放很大的利息空間。去杠桿周期,任何協助居民修復資產負債狀況的政策都是有效的,多多少少總算是一個思維模式的轉變不是麽。

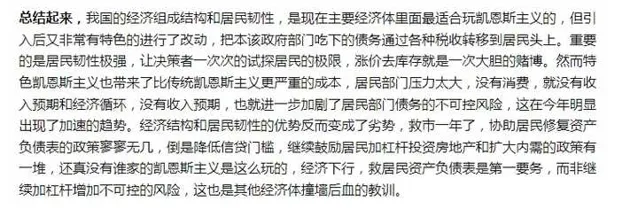

推薦閱讀:王克丹:特色肯恩斯主義與中國經濟體的匹配、成本與未來走向