來源:智通財經網

美國通脹在2025年降至美聯儲2%的年度目標的可能性很小,但這並不太可能改變美聯儲當前的降息路徑。

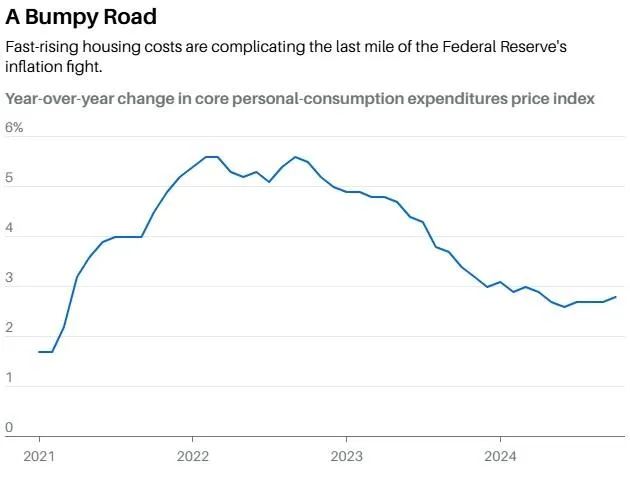

過去四年中,通脹一直是美聯儲的主要挑戰之一。然而,通脹已經有了顯著的改善。美聯儲青睞的通脹指標——個人消費支出(PCE)價格指數的同比漲幅在2022年6月達到7%以上的峰值。當時,美聯儲剛剛開始將近乎零的利率提高,以應對新冠疫情經濟凍結後迅速反彈的物價。

最初的進展相當快:到2023年6月,PCE價格指數的年度漲幅下降到3.3%。隨後一個月,聯邦基金利率達到了二十年來的最高水平,目標區間為5.25%至5.5%。

然而,自那以後,通脹出現了反復波動。2023年底進一步放緩後,2024年初又出現回升。在經歷了夏季的通脹下降後,2024年底的進展再次停滯。核心PCE價格指數(剔除波動較大的食品和能源價格)在過去六個月中維持在2.7%左右。

美聯儲的樂觀態度

美聯儲主席哲羅姆·鮑威爾於11月14日表示:「我預計通脹將繼續朝著我們2%的目標下降,盡管路徑可能會有些崎嶇。」

那麽,為什麽政策制定者似乎在通脹仍高於目標時,就「宣告勝利」呢?這需要深入了解通脹指數的組成。

首先,2%的通脹目標並不意味著經濟中所有商品和服務的價格都會同時以2%的速度增長。消費者價格指數(CPI)的籃子中包括約8萬種商品和服務,其中一些價格漲幅超過2%,一些則低於2%。

通脹的三大類別

可以將通脹劃分為三大類別:商品、住房和非住房服務。在2022年疫情後通脹高峰時期,這三類價格都經歷了快速上漲。供應鏈中斷和居家購物熱潮推動了商品價格上漲;租金和房價因遠端辦公時代人們重新評估居住需求而飆升;而服務價格則受到薪金上漲和勞動力短缺的推動。

如今,商品通脹已得到控制,服務通脹也隨著勞動力市場降溫而緩解,但住房價格通脹仍然是個問題。

住房類別包括支付給房東的租金以及「業主等價租金」(即房主若將房屋出租所需的估算費用)。這一類別還可能包括水電費等公用事業成本。在CPI中,住房占比約為三分之一,而在PCE價格指數中權重約為16%。

截至2024年9月,PCE價格指數中的住房和公用事業成本同比上漲5%,低於2022年中8%以上的峰值。同期,非住房服務價格同比上漲3.3%,而商品價格則下降了1.2%。

住房通脹的難題

住房通脹本質上是一個緩慢變化的領域,美聯儲無法透過改變利率來顯著加快其變化速度。租賃合約通常一年才會續簽一次,而房屋買賣的頻率也較低。央行既不能直接建造更多住房來增加供應,也無法讓人們更快續簽租約。

因此,美聯儲官員的重點轉向了新租賃合約的租金變化,而不是現有租約的租金變化。這方面的進展更令人鼓舞,但要反映到通脹指數中仍需相當長的時間。

波士頓聯儲主席蘇珊·柯林斯11月20日表示:「住房通脹居高不下是因為現有租戶的租金仍在追趕過去的漲幅。盡管這一追趕過程可能會緩慢且不均衡,但只要新租戶的租金漲幅保持低迷,且整體通脹預期穩固,我對通脹回歸2%軌域的可持續性並不擔憂。」

克里夫蘭聯儲的研究人員最近的一項研究顯示,住房租金通脹仍需很長時間才能完成這一追趕過程。他們的模型預計,租金通脹在2026年中之前都不會降至2020年之前的平均水平3.5%以下。

政策前景與未來展望

這還未考慮到美國新國會和政府可能采取的新增長政策。這些政策可能透過關稅提高商品通脹,透過勞動力短缺推動服務通脹,或透過減稅刺激需求來加大整體通脹壓力。

本周三即將釋出的10月PCE價格指數預計環比上漲0.2%,核心指數環比上漲0.3%,與9月的增幅持平。預計全年PCE通脹率將達到2.3%,核心通脹率為2.8%。

盡管如此,美聯儲12月17日至18日會議的結果可能並不會受到顯著影響。在此之前,只剩下12月6日的11月就業報告和12月11日的11月CPI兩個關鍵數據點。如果通脹報告顯著高於預期,可能會促使美聯儲暫停降息;而如果就業數據疲軟,則可能支持進一步降息。

美聯儲官員相信,目前的利率水平已經足夠限制經濟活動,他們希望在不破壞經濟的情況下逐步接近中性利率。盡管可能需要忍受一段時間高於目標的通脹,但只要通脹進展集中在住房領域,並且新租賃通脹持續下降,他們似乎已經接受2025年無法實作2%目標的現實。