來源:價值事務所

「這是 價值事務所 的第 1629 篇原創文章」

很多投資人、實體企業的參與者在選擇是否進入一個行業時,都會天然從需求端出發進行分析,認為最終能決定投資回報率的是需求,當一個行業終端需求正極速擴張時,他們都覺得是介入的最佳時機,相反,當一個行業需求停滯或者下滑時,他們就覺得沒有機會了。

但在市場待的時間越長,所長越覺得這個想法可能是錯誤的,或者說是絕對錯誤的。

決定投資回報率的,很多時候是供給而非需求

咱們就先拿這幾年比較火的光伏舉例子吧。

2020-2021是光伏的大年,按照市場最喜歡的說法,這屬於高景氣行業,是的,那兩年行業需求暴漲,相應公司紛紛擴產,各方資本也開始介入,於是, 行業很快就供過於求 。

誠然,在那高景氣的兩年裏,不少企業是真的有賺到錢,但這樣的好日子持續時間並不長,而後就要面對「漫長的」去產能階段。

是的,相對於擴產而言,去產能的時間其實要長得多得多。

畢竟誰都知道,只要把競爭對手熬死,就會迎來春天,所以,誰都不願意輕易死,誰都會竭盡全力地活下來。尤其是像光伏這樣的行業,相應龍頭企業瘋狂擴產的背後,基本都站著地方爸爸,地方給錢給地給政策,中間還牽線大量資本的參與,而損失厭惡又是人性的一大弱點,因此,各路爸爸都不會想讓他們死。

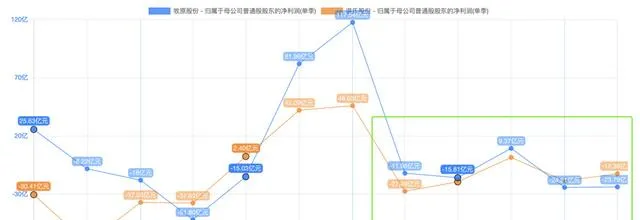

正是因為如此,哪怕元件價格跌至每瓦1元以下, 整個行業還是沒看到短期有出清的可能。 連最頭部的隆基都開始虧錢了,2023Q4的時候是小虧,2024Q1虧損擴大至23.5億,這裏面有計提存貨資產減值準備 26.49 億元,計提固定資產減值準備 1.52 億元。

大概在今年年初的時候,很多光伏龍頭公司還自信滿滿,覺得可以純靠市場的力量,即他們自己打價格戰把過剩產能出清,同時還希望政府不要在中間插手。但在 6月的 上海光伏大會上,所長聽到一些頭部企業董事長開始出來呼籲政府能不能在地方采取一些手段幫助行業,這反差之大,足夠令人深思。

有時候,純靠市場去產能,其實真的很不容易。以煤炭、石油、天然氣為代表的傳統舊能源行業,在 2012 年前景氣度非常高,很多關於煤老板的段子正是那個時間興起的,甚至樂視網的賈老板之前都是挖煤出身,在煤上賺到了錢才開始轉型做樂視網。

而後,同樣的,產能很快就供過於求,但很難辦的是,這些傳統能源企業很多都是國企,他們想倒閉也不容易,當地銀行會不停地給他們輸血,這就導致全行業集體虧損多年但產能依然去不掉。

最後怎麽辦的呢?最後是國家層面2015年開啟轟轟烈烈的供給側改革,強行砍自己幾刀。以煤炭為例,在2016-2018三年時間大約淘汰了8.1億噸產能,才將供過於求的問題解決掉,而後整個行業的利潤開始改善。雖然這些年傳統能源的需求增長非常緩慢或者說幾乎沒啥增長,但在供給側改革後,相應行業的投資回報率確實變高了,甚至還一度成為高股息的代表。

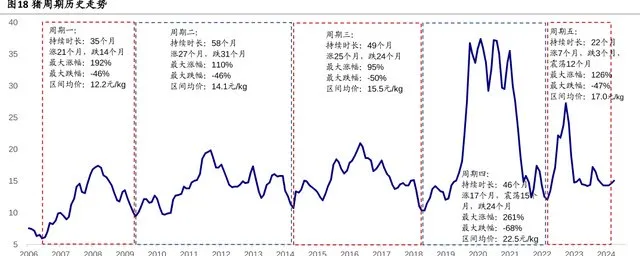

這裏還可以再舉一個例子,豬周期,從需求端來講, 其實豬肉在國內 一直都是非常穩定的,甚至站在全球來看都是如此,只有當豬肉價格脫離正常狀況時,消費量才會下滑,比如下圖的2019-2020年(所長如果沒記錯,那時候豬肉價格比牛肉還高)。

所以,很明顯,豬周期並非由需求驅動,而是靠供給端驅動的。倒回去復盤國內歷史上的每一輪豬周期,歸根結底,其實都是事件驅動,似06-09年的藍耳病、13年的仔豬腹瀉、16年的環保禁養政策、18-19年超級豬周期的非洲豬瘟、22年疫情,換句話說,驅動豬周期周而復始的是一次又一次事先完全無法預料的行業黑天鵝事件,是外力突然消滅了一波產能導致的豬價變動。

如果沒有這些外部強力事件幹擾,光靠市場自己的力量去產能,說實話,還挺困難的。比如這一波豬周期,我們看下圖,即便龍頭牧原、溫氏都虧損一年多了(可想而知後面的小企業日子有多難過),但行業依然沒有實作大面積產能出清。之前宣告破產被ST的豬肉企業正邦科技前不久都摘帽復盤了,核心在於以雙胞胎集團為代表的投資人為正邦帶來了總計43.40億的重整資金,使其凈資產轉正,從而避免了退市。

這次正邦的摘帽復盤,一方面說明豬肉養殖行業的前景還是被市場充分認可的,但反過來也說明,一個行業單靠市場的力量想實作產能出清,遠比我們想象的要難。

從供給端分析

一般而言,當一個行業需求端高度景氣,讓大家覺得有利可圖時,相應行業板上釘釘一定會產能過剩,這就必然導致高景氣階段維持不了多久,相關企業能賺錢的時間其實並不會太長,而後很快就會迎來「內卷大戰」,這個階段一是持續時間較長,二是不好判斷到底誰才能活下來,曾經的龍頭也許也會死於非命。

就好比當初手機大戰勝出的不是聯想、三星,而是後來者居上的華為、小米。

所以,以需求是否快速成長去決定是否參與某個行業的投資,或許不是什麽明智的決策。那該以什麽來判斷呢?

更好的做法或許是從供給端進行分析。

哪怕一個行業終端需求不變或者穩定下滑(但值得註意的是,需求也不能下滑得太厲害,如果需求徹底不在那就是價值淪陷了),如果供給端一直在減少,頭部企業能不斷地提高市占率,那最終的投資回報率或許會較高。

講到這裏就又出現一個新的點,即供給端如何可以一直減少,頭部企業如何能夠不斷提高市占率呢?

這其實就是巴菲特所說的行業壁壘。

豬周期為什麽周而復始一輪又一輪,雖然被一次又一次的事件消滅了產能,但不久又會卷土重來,繼續供不應求,而煤炭被供給側改革後,供給端就保持穩定甚至供不應求。

核心在於產業壁壘,養豬太容易了,是個人就能養,雖然做得像牧原、溫氏那樣有難度,但小養幾頭卻人人都可以,這就好比股市一樣,雖然一輪輪的熊市總是在「消滅散戶」,但只要三根大陽線,所有的散戶就都回來了,進入的資本還一次比一次更多,因為開通股票賬戶實在太容易,往裏面扔錢也實在太容易。

相反,煤炭可不是誰想挖就能挖的,現在新增產能被嚴格限制,這也就導致相應上市公司資本開支占自由現金流的比例越來越低,一個個都變成了高分紅土財主。

再比如新能源車、手機、家電、掃地機器人等,雖然一開始也會出現供給過剩的情況(曾經的手機、家電都廝殺慘烈,當下新能源車、掃地機器人正在廝殺中),但只要殺過第一圈,後續就很難再出現第二輪了。一方面,進入行業需要的資本還是挺高的,另一方面,產品屬於叠代式競爭,先發者產品不斷在叠代,使得後來者很難彎道超車,比如現在你就看不到會有創業者想做手機、空調,但你永遠都能看到新人出來養豬、做衣服……

站在這個角度,也許最值得投資的行業,並非那些快速增長的新興產業,而是具備一定進入壁壘,廝殺完一輪後供給側比較穩定甚至在慢慢收縮的不那麽新的行業。