5月14日,中國信托業協會官網釋出的數據顯示,截至2023年四季度末,信托資產規模余額為23.92萬億元,較9月末增加1.28萬億元,環比增幅為5.65%,較上年同期增加2.79萬億元,同比增幅為13.17%,較三季度末大幅增長5.7個百分點。

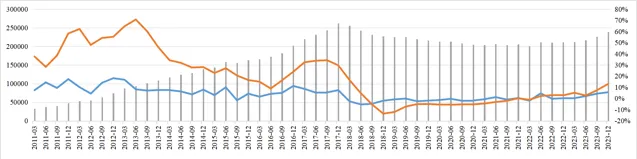

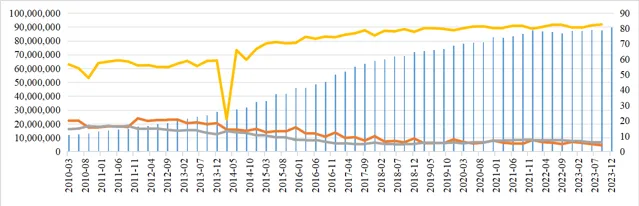

圖1 信托資產規模、同比增速及環比增速(億元)。資料來源:信托業協會

上海金融與發展實驗室主任曾剛表示,近幾年來,信托行業轉型持續深入,在「穩字當頭、穩中求進」工作總基調下,2023年四季度信托資產規模延續了持續回升的發展趨勢,產品結構也得到了最佳化。

曾剛提及,2022年二季度以來,信托資產規模開始企穩回升,同比增速逆轉為正,到2023年末已連續7個季度保持正增長,且增速有逐步加快的趨勢,反映了信托業在資管新規以來的轉型工作已取得了明顯的成效。

集合資金信托規模占比56.5%,單一資金信托規模環比降逾2%

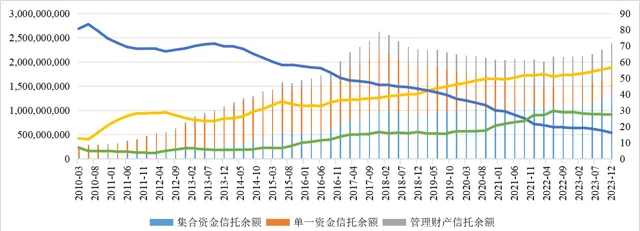

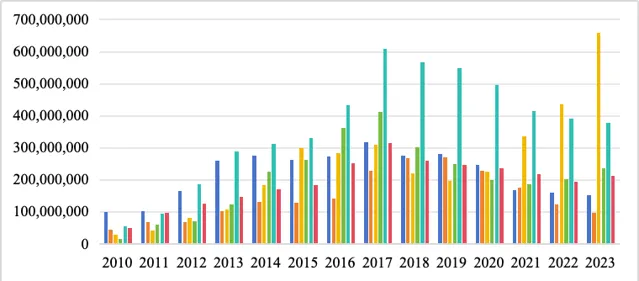

圖2 信托資產按資金來源分類的規模及其占比(萬元;%)。資料來源:信托業協會

從資金來源看,截至2023年四季度末,集合資金信托規模為13.52萬億元,占比達到56.5%;單一資金信托規模為3.86萬億,較2023年三季度末減少1.05萬億,環比減少2.64%,占比為16.12%;管理財產信托規模6.55萬億,較2023年9月末增加3498億,環比增長5.64%,占比27.37%。

圖3 信托資產按功能分類的規模及其占比(萬元;%)。資料來源:信托業協會

從信托功能角度看,截至2023年四季度末,投資類信托規模為11.57萬億元,較2023年三季度末增加8711億,環比增速為8.15%,占比48.34%;融資類信托規模為3.48萬億元,環比增加2291億,增速7.06%,占比14.5%;事務管理類信托規模為8.88萬億元,較三季度增加1798億元,增幅為2%,占比37.12%。

去年12家信托公司宣布增資,25家信托公司凈利潤實作正增長

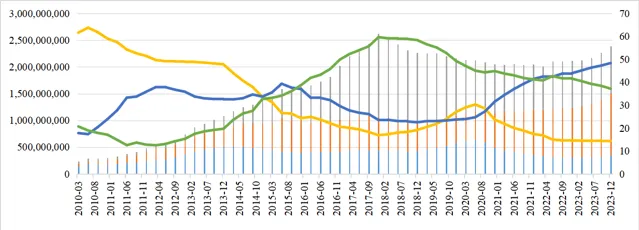

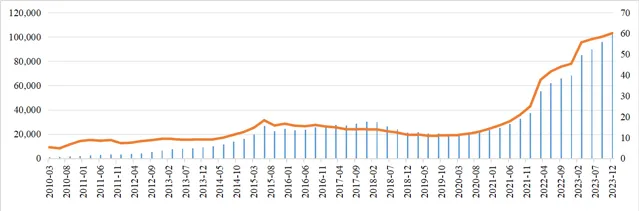

圖4 信托公司所有者權益與增速(億元;%)。資料來源:信托業協會

資本實力方面,截至2023年四季度末,信托公司所有者權益總額達到7485.15億元,較三季度增加23.38億元,環比增速0.3%。與2022年四季度相比,增加306.49億元,增速4.27%。

曾剛提及,2023年信托業透過多種方式進行資本補充,增強了行業的資本實力和風險抵禦能力。據不完全統計,2023年,共有12家信托公司宣布透過利潤轉增和定向增發等方式來補充資本。

圖5 固有資產規模與結構(萬元;%)。資料來源:信托業協會

截至2023年四季度末,信托公司固有資產規模達到8959.39億元,比2023年三季度增加203億元,增速2.31%;與2022年同期相比,規模增加217億元,同比增速2.48%。

曾剛表示,從固有資產的運用結構來看,投資是固有資產運用的主力。從長期變化趨勢來看,2017年以後,受行業發展環境影響,信托公司固有資產投資增速穩步放緩。

經營業績方面,截至2023年四季度末,信托業經營收入為863.61億元,較上年同期增加24.82億,同比增速為2.96%;凈利潤為423.73億元,較上年同期增加61.3億,剔除特殊情況(如因信托公司股權轉讓產生的一次性收入和利潤等)後,2023年信托公司整體利潤較上年小幅增長約2.29%。

曾剛表示,總體上看,在2023年,信托業經營收入和凈利潤都實作了止跌回升,整體經營業績逐步企穩。

圖6 信托業經營收入與凈利潤變動(同比)。資料來源:信托業協會

另外,根據52家信托公司披露的年報資訊,信托公司營業收入的平均數為18.25億元,較2022年下降3.75%。如果剔除合並口徑的樣本和特殊數據,平均數為12.62億元,較2022年下降3.76%,下降振幅較2022年有所收窄。52家披露資訊的信托公司中,2023年有28家信托公司營業收入實作增長,占比為53.85%;有25家信托公司凈利潤實作正增長,占比為48.08%。

投向證券市場、金融機構的規模和占比持續提升

圖7 信托業資金投向(萬元)。資料來源:信托業協會

截止到2023年四季度末,資金信托總規模達到17.38萬億元,較三季度末增加約9300億元,環比增速5.66%;較2022年同期增加2.24萬億,同比大幅增長15.59%。從資金信托投向結構來看,投向證券市場(含股票、基金、債券)規模合計為6.6萬億元,較三季度末增加8536億元,環比增速14.85%,合計占比38%,環比上升3個百分點;與2022年四季度末相比,規模增長2.25萬億,同比增速高達51.52%,占比則提升近10個百分點。

2023年四季度末,信托資產投向金融機構的規模為2.37萬億元,較三季度末增加約1331億元,環比增速為5.95%,占比13.64%,與三季度末基本持平。與2022年同期相比,規模增加約3575億元,同比快速增長17.76%,占比小幅提升約0.2個百分點。

從證券投資信托的配置類別來看,2023年四季度末,組合投資占比為71.62%,較三季度末上升2.08個百分點,占比25.40%,較三季度末下降1.47個百分點。

曾剛表示,資管新規實施以來,信托公司根據「業務三分類」的通知要求,大力發展標品信托,培育金融市場投資能力,投向證券市場、金融機構的規模和占比持續提升。總體上看,信托公司專業化的資產配置能力逐步增強。從證券投資信托的合作方式來看,私募基金(特別是私募債券基金)和銀信合作是信托公司開展外部合作最重要的兩類渠道,信托公司服務和融入大資管的合作生態獲得進一步培育。

傳統房地產信托業務作為信托主營業態的時代已告終結

截止到2023年四季度末,投向基礎產業的信托規模為1.52萬億,較三季度末微增13.56億,占比小幅下降;與2022年同期相比,規模減少763億,同比負增長4.79%。投向工商企業的信托規模為3.89萬億,比三季度末增加約87.25億元,占比21.8%,較三季度下降1.18個百分點;與2022年四季度末相比下降1199億,同比減少3.01%,占比下降約4.2個百分點。

曾剛表示,從未來看,信托業需要圍繞「五篇大文章」,進一步強化對新質生產力相關產業的支持,在有效盤活存量和穩健促進增量的平衡中加大服務制造業的支持力度和服務模式創新。

截止到2023年四季度末,投向房地產的資金信托規模為9738.61億,較三季度末減少471.49億元,環比降幅為4.62%,占比為5.6%,環比下降0.6個百分點。與2022年四季度相比,規模下降2500億,同比下降20.43%,占比則下降2.53個百分點。

曾剛表示,房地產信托是信托業受宏觀政策、行業監管和市場環境多重約束最明顯的業務領域,近年來投向房地產的信托資金規模和占比持續下降。與過往高峰期相比,信托投向房地產領域的資金規模和占比都有了大幅的下降,表明傳統房地產信托業務作為信托主營業態的時代已告終結。

從貸款信托轉向以交易性金融資產為代表的多元金融工具開展受托服務

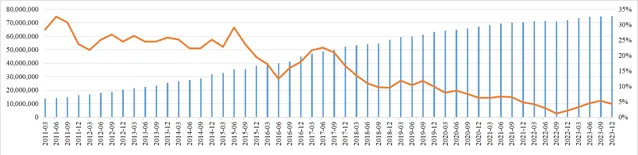

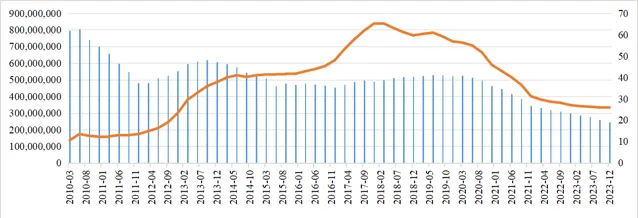

圖8 交易性金融資產余額與占比(億元;%)。資料來源:信托業協會

2023年四季度末,資金信托用於交易性金融資產規模達到10.44萬億元,較三季度末增加8372億,環比增速為8.72%,占比達到60.1%,較三季度末上升1.69個百分點;與2022年四季度相比,規模增加3.61萬億,同比增長52.75%,占比則大幅上升14.62個百分點。

曾剛表示,信托公司運用金融工具開展受托服務的主流方式已經從貸款信托向以交易性金融資產為代表的多元金融工具使用轉化。

圖9 信托貸款余額與占比(萬元;%)。資料來源:信托業協會

與此同時,信托貸款規模和占比持續下降,2023年四季度末,信托貸款規模降至3.32萬億元,比三季度末下降約100億,占比19.13%,環比微降1.14個百分點。與2022年四季度相比,信托貸款規模減少1539億元,同比降幅4.42%,占比下降約4個百分點。

曾剛提及,除此之外,信托公司也在積極探索長期股權投資、債權投資、同業存放、買入返售等多樣化的金融工具運用。