在有效需求不足的背景下,銀行規模擴張整體放緩;雖然上半年息差階段企穩,但未來資產端利率仍有下行壓力。不過,在目前政策呵護銀行息差以及地產政策最佳化和地方化債推進之下,重點領域不良壓力邊際改善,行業息差和業績超預期下滑概率較低。

8月9日,國家金融監管總局釋出2024年二季度銀行業主要監管指標數據情況。數據顯示,截至2024年二季度末,中國銀行業總資產保持增長,商業銀行信貸資產質素總體穩定。

二季度末,中國銀行業金融機構本外幣資產總額為433.1萬億元,同比增長6.6%;其中,大型商業銀行本外幣資產總額為185.1萬億元,同比增長7.9%,占比42.7%;股份制商業銀行本外幣資產總額為72.1萬億元,同比增長3.7%,占比16.7%。

二季度末,銀行業金融機構用於小微企業的貸款(包括小微型企業貸款、個體工商戶貸款和小微企業主貸款)余額為78萬億元;其中,單戶授信總額1000萬元及以下的普惠型小微企業貸款余額為32萬億元,同比增長17.1%。

商業銀行信貸資產質素總體穩定,二季度末,商業銀行(法人口徑,下同)不良貸款余額為3.3萬億元,較上季度末減少272億元;商業銀行不良貸款率為1.56%,較上季度末下降0.03個百分點。二季度末,商業銀行正常貸款余額為210.8萬億元;其中,正常類貸款余額為206.1萬億元,關註類貸款余額為4.8萬億元。

商業銀行風險抵補能力整體充足,上半年,商業銀行累計實作凈利潤1.3萬億元,同比增長0.4%;平均資本利潤率為8.91%,較上季度末下降0.65個百分點;平均資產利潤率為0.69%,較上季度末下降0.05個百分點。

二季度末,商業銀行貸款損失準備余額為7萬億元,較上季度末增加1040億元;撥備覆蓋率為209.32%,較上季度末上升4.78個百分點;貸款撥備率為3.26%,與上季度末基本持平。

二季度末,商業銀行(不含外國銀行分行)資本充足率為15.53%,較上季度末上升0.1個百分點;一級資本充足率為12.38%,較上季度末上升0.04個百分點;核心一級資本充足率為10.74%,較上季度末下降0.02個百分點。

商業銀行流動性指標保持平穩,二季度末,商業銀行流動性覆蓋率為150.7%,較上季度末下降0.14個百分點;凈穩定資金比例為125.92%,較上季度末上升0.59個百分點;流動性比例為72.38%,較上季度末上升3.72個百分點;人民幣超額備付金率為1.72%,較上季度末上升0.02個百分點;存貸款比例(人民幣境內口徑)為80.59%,較上季度末上升1.78個百分點。

擴表增速放緩

上半年,商業銀行凈利潤同比增長0.4%,增速環比微降。上半年,商業銀行實作凈利潤12574億元,同比增長0.4%,增速環比一季度下降0.3個百分點。平均ROE為8.91%,平均ROA為0.69%。上半年,商業銀行凈利潤增速環比小幅下降,主要是農商行拖累所致。

從凈利息收入和非息收入表現來看,規模增速放緩、息差環比持平,商業銀行凈利息收入增長延續承壓。在實體有效需求不足、監管引導最佳化供給的雙重壓力下,2024年以來,銀行資產規模增速持續放緩。截至6月末,商業銀行總資產為370萬億元,同比增長7.28%,相比2023年、2024年一季度分別放緩3.68個百分點、1.86個百分點。2024年上半年,商業銀行凈息差環比一季度持平於1.54%。

二季度,債市波動有所加大,商業銀行非息收入貢獻環比小幅下降。年初以來,債券利率趨勢下行,商業銀行金融市場投資相關非息收入實作較好增長,非息收入貢獻整體有所提升,對營收形成一定的支撐。但二季度以來,在央行與市場的博弈之下,債市波動有所加大。上半年,商業銀行非息收入占比24.31%,環比略降1.3個百分點。

國有大行、股份制銀行、城商行盈利增速環比改善,農商行增速有所放緩。從各類銀行表現來看,國有大行、股份制銀行、城商行凈利潤同比增速分別為-2.9%、1.4%、4.4%,增速較一季度分別提升了1.7個百分點、0.2個百分點、0.3個百分點;農商行凈利潤同比增長5.9%,增速環比下降9.7個百分點。

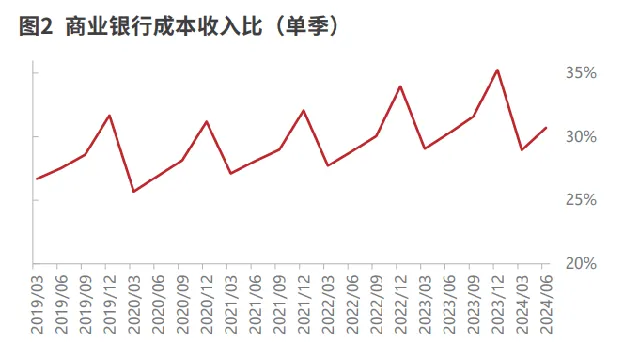

上半年,商業銀行凈利潤同比增長0.4%,較一季度下降0.3個百分點,撥備反哺力度減弱、信貸增速放緩或為重要原因。此外,費用端相對剛性或也對利潤有所拖累,上半年,商業銀行成本收入比30.7%,較一季度提升1.8個百分點。

分機構來看,上半年,國有大行、股份制銀行、城商行、農商行凈利潤同比分別變動-2.9%、1.4%、4.4%、5.9%,較一季度分別變動1.7個百分點、0.2個百分點、0.3個百分點、-9.7個百分點。雖然銀行業整體利潤保持正增長,但各類銀行表現並不相同,國有大行負增長振幅有所收窄,農商行增速下滑較多。

農商行利潤增速明顯放緩,或源於撥備計提力度提升,截至上半年末,商業銀行撥貸比持平於一季度末,而農商行撥貸比環比提升6BP。在主要盈利指標方面,上半年,商業銀行ROE、ROA分別為8.9%、0.7%,較一季度分別下降0.7個百分點、0.1個百分點。

銀行業擴表放緩,國有大行資產增速下降較多。上半年,商業銀行總資產同比增長7.3%,較一季度下降1.9個百分點。分機構來看,國有大行、股份制銀行、城商行、農商行同比分別增長7.9%、3.7%、9.4%、6.5%,較一季度分別下降3.3個百分點、0.4個百分點、0.3個百分點、0.7個百分點。國有大行或因受「手工補息」叫停影響較大,存款流失相對嚴重,規模擴張受到抑制,股份制銀行和城商行、農商行資產增速相對穩定,但在需求不足的環境下仍有一定的擴表壓力。

銀行業凈息差止住下行趨勢,股份制銀行凈息差回升。二季度商業銀行凈息差與一季度持平於1.54%,負債端成本改善是凈息差保持平穩的重要原因;此外,貸款重定價、存量按揭利率下調等因素對凈息差的負面影響主要在年初,進入二季度這些影響有所減弱。分機構來看,二季度,國有大行、股份制銀行凈息差分別為1.46%、1.63%,較一季度分別變動-1BP、1BP,城商行、農商行凈息差分別1.45%、1.72%,與一季度均基本持平。

凈息差階段性企穩

從規模增長來看,二季度,商業銀行擴表進一步放緩,各類銀行表現延續分化。二季度,商業銀行信貸、非信貸資產增速均有所放緩。在經濟復蘇彈性偏弱,有效信貸需求不足,以及監管引導商業銀行弱化增量、最佳化存量、防止資金空轉的政策導向下,商業銀行二季度以來擴表速度延續放緩趨勢。6月末,商業銀行總資產同比增長7.28%,環比一季度下降1.86個百分點;其中,貸款同比增長8.8%,非信貸類資產同比增長4.9%,環比分別下降1.1個百分點、2.7個百分點。

國有大行貸款增速環比降幅較大,絕對水平仍領先;股份制銀行增速降幅收窄;優質區域中小銀行增速高於行業均值。6月末,國有大行、股份制銀行、城商行、農商行貸款同比分別增長10.5%、4.6%、9.3%、8%;增速環比一季度分別放緩1.4個百分點、0.5個百分點、1.1個百分點、1.5個百分點。

從絕對增速水平來看,國有大行依然發揮頭雁作用保持相對較快擴表,增速環比降幅較大,主要與「手工補息」整頓有關;股份制銀行信貸增速在低位小幅收窄;城商行、農商行內部預計分化較大,優質區域城商行、農商行增速領先(已披露業績快報/中報的杭州銀行、齊魯銀河、南京銀河、瑞豐銀河、蘇農商行貸款同比增速分別為16.5%、15.3%、13.5%、8.9%、8.7%,均高於細分行業平均)。

展望2024年全年,在實體有效需求不足、以及監管引導最佳化供給的雙重壓力下,商業銀行信貸規模增速趨勢性放緩。從信貸結構來看,預計對公投放持續優於零售。考慮居民收入和預期修復較慢,房地產市場未止跌,下半年零售信貸需求或持續疲弱,住房貸款可能收縮。在對公端,隨著下半年特別國債和政府債發行的提速,基建配套信貸需求有望提升,對公貸款新增或好於上半年。

此外,預計國有大行、區域銀行擴表情況好於行業平均。一方面。在基建需求的提升下,國有大行和優質區域銀行信貸需求或好於行業平均水平;另一方面,隨著地方化債的不斷推進,國有大行和區域銀行參與以貸化債,信貸需求邊際提升。股份制銀行傳統優勢客群地產、零售修復較慢,但近年來持續調結構,預計規模增速有望觸底微升。

上半年,商業銀行凈息差為1.54%,環比持平。從各類銀行表現來看,國有大行凈息差環比收窄1BP至1.46%,股份制銀行、農商行環比上升1BP至1.63%、1.72%,城商行環比持平於1.45%。判斷凈息差階段性企穩主要得益於存款成本改善,負債端積極因素持續積累,主要包括以下三個因素:第一,隨著定期存款逐步到期重新續作,過去兩年存款掛牌利率下調效果加速顯現;第二,二季度監管整頓銀行存款「手工補息」,推動部份國有大行存款成本改善;第三,銀行主動管控通知存款、大額存單等高收益率產品。

展望2024年全年,商業銀行凈息差仍然承壓,但在負債成本加強管控的情況下,預計降幅將收窄。考慮到當前有效信貸需求偏弱,穩增長政策存在加碼可能,新發放貸款利率、特別是按揭貸款利率仍有下行壓力;疊加債券投資利率低位置換,全年資產端收益率延續承壓。但考慮政策層對銀行息差的呵護態度,存貸款同步降息,銀行持續加強負債成本管控,負債成本降低有望緩釋息差下行壓力。在負債結構上,由於存款利率降低導致的存款流失和定期化、長期化趨勢,這些影響有待進一步觀察。

在資產質素方面,商業銀行不良指標總體平穩,撥備覆蓋率環比提升。截至6月末,商業銀行不良率為1.56%,環比一季度下降3BP。關註類貸款占比2.22%,環比上升4BP,資產質素指標總體平穩;其中,國有大行、城商行、農商行不良率環比分別下降1BP、1BP、20BP至1.24%、1.77%、3.14%,股份制銀行不良率環比持平於1.25%。判斷當前銀行資產質素壓力主要來自零售端的消費貸及經營貸,以及對公房地產貸款。

截至6月末,商業銀行撥備覆蓋率為209.3%,撥貸比為3.24%,撥備/總資產為1.89%,環比分別提升4.8個百分點、1BP、2BP,撥備進一步夯實;其中,國有大行、城商行、農商行撥備覆蓋率環比提升2.59個百分點、1.11個百分點、10.54個百分點至253.8%、192.35%、143.14%;股份制銀行環比下降1.45個百分點至216.58%。

從銀行資本來看,商業銀行核心一級資本充足環比微降,資本充足率則進一步提升。截至6月末,商業銀行核心一級資本充足率、資本充足率分別為10.74%、15.53%,環比分別變動-2BP、10BP。資本充足率提升主要受益於資本新規以及資產增速下降。6月末,商業銀行風險加權資產同比增加4.5%,增速環比下降1.7個百分點;且增速低於總資產增速。從各類銀行來看,國有大行資本充足率環比持平於18.31%,股份制銀行、城商行、農商行環比分別提升8BP、25BP、38BP至13.61%、12.71%、13.08%。

上半年,商業銀行盈利保持穩健,信貸投放進入高質素發展階段,規模增速預期內放緩,凈息差環比持平,資產質素指標平穩。展望2024年全年,在有效需求不足的背景下,銀行規模擴張整體放緩;資產端利率仍有下行壓力,息差仍承壓;但考慮存款成本改善行程加快,全年息差降幅預計同比收窄;量縮價減之下,銀行業績增速短期難言改善。在目前政策呵護銀行息差以及地產政策最佳化和地方化債推進之下,重點領域不良壓力邊際改善,行業息差和業績超預期下滑概率低。預計全年上市銀行營收、凈利潤同比增速在零附近。

資產負債兩端支撐作用凸顯

根據金融監管總局釋出的銀行監管數據,商業銀行上半年總資產、負債同比分別增長7.3%、7.1%,增速環比一季度分別下降1.8個百分點和2.1個百分點,規模增長放緩趨勢延續;此外,二季度商業銀行凈息差為1.54%,與一季度持平,息差下行壓力邊際減弱。

資產負債兩端對息差階段企穩均起到支撐作用,國有大行盈利增速改善。二季度,商業銀行凈利潤同比增長0.4%,環比一季度下降0.3個百分點;其中,國有大行凈利潤同比下降2.9%,降幅較一季度收窄1.7個百分點,盈利邊際改善;股份制銀行及城商行增速分別為1.4%和4.4%,增速環比變化平穩;農商行同比增長5.9%,增速較一季度大幅下降9.7個百分點,結合對撥備及不良的分析可知,農商盈利增速下降源於撥備大幅多計提。

此外,商業銀行非息收入占比環比下降1.3個百分點,反映手續費及投資類收入二季度承壓。從息差角度看,商業銀行二季度凈息差為1.54%,與一季度相同,息差階段性企穩,各類銀行息差環比變化亦在1BP以內。息差企穩一方面源於監管叫停「手工補息」使得銀行高負債成本有所緩釋,另一方面或源於資產端擺布的安排,銀行加大高收益貸款的投放,壓降低收益(例如貼現)貸款的規模,資產結構得以改善。

值得註意的是,國有大行規模增長邊際承壓,股份制銀行或有階段性縮表壓力。二季度,國有大行資產負債增速較一季度分別下降3.3個百分點和3.6個百分點,各類銀行中降幅最大,其余類別銀行增速變化相對平穩;從絕對水平看,股份制銀行資產負債兩端增速均低於4%,在各類銀行中增速最低,凸顯股份制銀行在低利率及需求不足環境下的擴表壓力。

結合貸款數據來看,二季度,國有大行貸款增速為10.5%,環比下降1.4個百分點,小於資產降幅,推測季末國有大行金融投資交易及同業融出的時點行為影響非信貸資產增長。此外,在央行信貸收支表中,國有大行存款增長亦承壓,二季度,全國性大行存款增速較一季度放緩1.7個百分點,致使國有大行存貸增速差擴大,環比一季度下降1.3個百分點;而中小銀行存款增速環比上升0.3個百分點,帶動存貸差環比上升0.9個百分點。存款增長分化主要源於監管對「手工補息」叫停後,國有大行高息攬儲行為受到抑制,部份存款由國有大行轉移至中小銀行。

二季度,商業銀行不良率環比下降3BP至1.56%,不良額環比下降0.8%,關註率略升5BP至2.22%,其中,農商行不良率環比下降20BP至3.14%,不良額環比下降5.2%,資產質素指標大幅改善。但在撥備視角下,農商行撥備覆蓋率環比上升10.43個百分點至143.14%,信貸撥備余額環比上升2.2%,撥備增長與不良下降趨勢分化。

形成該現象的原因可能如下:第一,二季度,農商行貸款同比增長8%,貸款自然增長帶來撥備計提對撥備指標形成正貢獻;第二,不良額下降部份主要為可疑類貸款,損失類貸款略有上升,或源於可疑類貸款下遷至損失類,同時對原損失類貸款進行核銷,故損失類貸款規模微增,不良貸款規模減少,但撥備總量保持平穩。但當貸款風險分類下遷至損失類時,需計提一次撥備,同時【金融資產風險分類辦法】明確預期信用損失占其賬面余額90%以上的貸款計入損失類,故對原損失類貸款核銷時,部份貸款需補計提撥備形成二次計提。該過程對撥備的兩次計提,增加了當期的貸款減值損失,對凈利潤形成負貢獻,亦與前述農商行盈利增長顯著放緩相互印證。也就是說,農商行資產質素指標改善或源於對原損失類貸款的核銷。

銀行業信貸資產質素穩定,風險抵補水平較為充足。截至上半年末,商業銀行不良率、關註率分別為1.56%、2.22%,較一季度分別變動-3BP、4BP;撥備覆蓋率、撥貸比分別為209%、3.26%,較一季度分別提升4.8個百分點、基本持平。

分機構來看,農商行資產質素改善較為明顯,截至二季度末,國有大行、股份制銀行、城商行、農商行不良率分別較一季度變動-1BP、基本持平、-1BP、-20BP;國有大行、股份制銀行、城商行、農商行撥備覆蓋率較一季度分別變動2.6個百分點、-1.5個百分點、1.1個百分點、10.4個百分點。

在當前需求不足、利率下行的大環境下,銀行業2024年上半年利潤增速保持相對穩定,顯示出一定的經營韌性。上市銀行中報密集披露期臨近,優質區域城商行、農商行業績景氣度有望持續。

具體來看,有兩條投資主線值得重點關註:第一,在利率中樞下行的趨勢之下,資產荒壓力預計將延續,長期看好高股息紅利資產的配置價值。分紅穩定性、可持續性強;且在被動基金擴容、引導中長期資金入市的背景下,資金面有較強的支撐。第二,近幾年,上市銀行板塊內估值已充分收斂,業績領先中小銀行估值相較板塊並沒有顯著溢價,短期建議關註業績確定性銀行估值的修復機會:在低利率環境下,盈利穩+分紅高的銀行投資價值凸顯;若後續經濟預期改善,優質區域性銀行或將享有更好的業績彈性。