央行突然出手!

剛剛,人民幣匯率突然飆升,離岸人民幣兌美元一度突破7.09,截至發稿,日內大漲超400點。訊息面上,8月29日,中國人民銀行以數量招標方式進行了公開市場業務現券買斷交易,從公開市場業務一級交易商買入4000億元特別國債。

關於人民幣持續走強的原因,分析人士稱,主要受到國內外多重因素的影響。國內方面,人民幣匯率主要受到國內基本面支撐、美元繼續走弱、人民幣資產吸重力增強等共振影響;國際方面,美聯儲降息預期在一定程度上提振了人民幣匯率。

值得註意的是,昨日,央行官網「公開市場業務」專題頁面中上線了「公開市場國債買賣業務公告」欄目。央行近期釋出的【2024年第二季度中國貨幣政策執行報告】也指出,下階段要「豐富和完善基礎貨幣投放方式,在央行公開市場操作中逐步增加國債買賣」。

人民幣暴拉

8月29日下午,人民幣匯率突然飆升,離岸人民幣兌美元突破7.09,截至發稿,日內大漲超400點,報7.0915,創8月5日以來新高;在岸人民幣匯率一度升破7.1關口,日內漲超340點,截至發稿,報7.0917。

訊息面上,中國人民銀行公告,2024年8月29日,人民銀行以數量招標方式進行了公開市場業務現券買斷交易,從公開市場業務一級交易商買入4000億元特別國債,其中「24續作特別國債01」買入3000億元,「24續作特別國債02」買入1000億元。

實際上,在央行8月29日進行公開市場業務現券買斷交易前,財政部已在【關於2024年到期續作特別國債(一期和二期)發行工作有關事宜的通知】(下稱【通知】)中有所「預告」。

【通知】明確,財政部擬於8月29日發行2024年到期續作特別國債(一期)、(二期),第一期發行面值3000億元,第二期發行面值1000億元。

在發行方式上,【通知】提出,在全國銀行間債券市場面向境內有關銀行定向發行,「中國人民銀行將面向有關銀行開展公開市場操作」。

財政部有關負責人強調,2024年到期續作特別國債是原特別國債的等額捲動發行,仍與原有資產負債相對應,不增加財政赤字。

央行有關負責人也曾解答稱,財政部在一級市場面向有關銀行發行特別國債,當日央行在二級市場購入特別國債,不會對債券一級市場發行和二級市場交易形成擠出效應。綜合而言,可實作財政債務總額不變、人民銀行資產負債表不變、相關金融機構資產負債表不變、銀行體系流動性不變。

中金公司研究部董事總經理、外匯研究首席分析師李劉陽指出,未來人民幣匯率仍將有望維持較高彈性,整體走勢或趨於震蕩,但人民幣匯率在合理均衡水平將繼續保持基本穩定。

世界經濟與政治研究所高級研究員熊愛宗表示,在人民幣升值的情況下,中國人民銀行等將采取措施防止人民幣幣值大幅波動。

央行大動作

值得註意的是,昨日,央行官網「公開市場業務」專題頁面中上線了「公開市場國債買賣業務公告」欄目。

交易員表示,受此影響今日債市情緒走弱,國債期貨收盤全線下跌,30年期主力合約跌0.04%,10年期主力合約跌0.04%,5年期主力合約跌0.05%,2年期主力合約跌0.03%。

央行近期釋出的【2024年第二季度中國貨幣政策執行報告】指出,下階段要「豐富和完善基礎貨幣投放方式,在央行公開市場操作中逐步增加國債買賣」。

中國國債市場規模已居全球第三,流動性明顯提高,這為央行在二級市場開展國債現券買賣操作提供了可能。

國債具有主權信用和利率基準作用,國債市場在金融市場中居於核心地位。專家認為,央行在公開市場開展國債買賣,不僅有助於熨平短期流動性波動,充實基礎貨幣投放和貨幣供應調控機制,也將更好發揮國債收益率定價基準作用。

另有分析人士稱,從引導國債收益率曲線的角度看,央行透過「借券賣出」等方式,必要時擇機在公開市場賣出國債,從而平衡債市供求,校正和阻斷金融市場風險的累積。

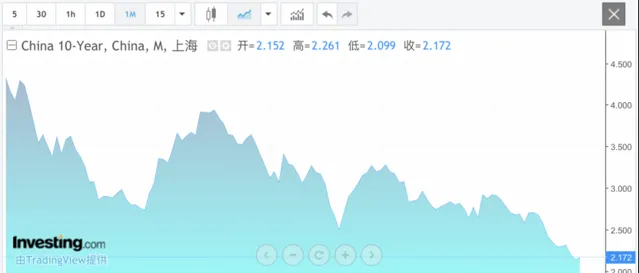

今年以來,國債收益率持續較快下行,中國10年期國債收益率一度創20年來新低,截至發稿,中國10年期國債收益率報2.172%,仍處於低位。

綜合多位專家的觀點來看,央行近期關於買賣國債以及長期國債收益率的多次發聲,旨在引導長期國債收益率回歸合理區間,並提示投資者可能面臨的投資風險。

光大證券固定收益首席分析師張旭指出,當前,單邊一致行為所造成的「踩踏」風險仍不容忽視。今年4月初以來,央行透過多種方式引導市場預期,透過「不斷的小震避免大震」,弱化了收益率快速下行的趨勢和風險的累積,也就相應降低了未來收益率大幅上行並引起「踩踏」的概率。

張旭稱,央行在公開市場的國債買賣定位於流動性調節工具,其主要是為了吞吐基礎貨幣,保持銀行體系流動性的合理充裕、實作貨幣政策中介目標。

隨著央行在公開市場開展國債買賣操作,疊加年底前政府債券集中放量發行,分析人士認為,債市供需失衡的格局有望改善。

中信證券首席經濟學家明明認為,雙向的國債買賣操作,是中國人民銀行買賣國債與一些發達經濟QE操作的不同之處,而有收有斂的流動性管理也更加符合對沖政府債券發行高峰對流動性產生的擾動,對於後續央行買賣國債的操作,有賣有買或是後續的常態。

分析人士提示稱,投資者應基於對經濟基本面的合理預期,對中長期國債投資和收益保持理性,不可單邊押註。機構投資者特別是中小銀行,應將債券投資控制在一定比例之內。個人投資者應充分了解中長期國債的特點,高度重視利率風險,結合自身資產負債、風險偏好等情況進行適當配置。

責編:楊喻程

校對:楊舒欣