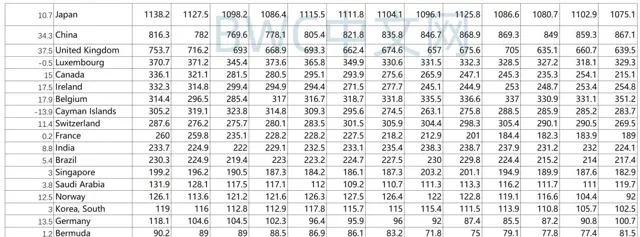

美东时间2月15日,美国财政部公布的最新一期国际资本流动报告显示,该数据延后两个月惯例,目前仅公布至去年12月的数据,在美国国债的前18大海外债主中,16个债主同时增持了美国国债。其中,中国,日本,英国,加拿大,爱尔兰,比利时,瑞士,法国,印度,巴西,新加坡,沙特,挪威,韩国,德国这15国不同程度增持了美国国债,同时,百慕大也增持了美债。

数据显示,只有卢森堡,以及开曼群岛这两个国际债主在12月减持了美国国债。全球主要买家们共增持2477亿美元的美国国债,共减持144亿美元。相当于12月,全球多国呈现净增持美债的状态,共计净增持2333亿美元的美国国债,目前海外买家们持有美债总额从11月的7.8084万亿美元增加至12月的8.0561万亿美元,并改写了过去多月全球买家们总体呈现净抛售美债的状态。

数据显示,基准10年期美债收益率11月和12月累计下跌约105个基点,创2008年金融危机以来最大双月降幅。美债收益率在连升六个月后连续两个月下行。收益率下降恰逢美联储从紧缩政策转向中性立场。美债收益率与价格和持有情况成反比走势,收益率降低,说明美国国债连续两个月价格反弹上升,因此,全球多国货币当局的美债持仓净增加并不意外。

也表明,当时美联储释放可能在2024年降息的信号增加,特别是在国际市场,红海危机升级,催生全球供应链再度受阻的背景下,使美国国债作为最稳定投资品之一的定位再次回归人们的视线,这成为美国国债在此前被多国债主大幅净抛售,在很长一段时间暴跌后呈现较为强劲的反弹需求迹象。

例如,美债的最大持有国日本12月增持107亿美元的美国国债,持仓增至1.1382万亿美元,并且日本自去年10月以来,已连续三个月共增持518亿美债。而2023全年,日本净增加631亿美元的美国国债。

值得一提的是,美国财政部的最新数据显示,作为美债第二大持有国,中国12月增持了343 亿美元的美国国债,并且11月和12月连续两个月共增持467亿美元的美国国债。而12月的美债持仓8163亿美元,暂停9-11月连续三个月持仓降至7000亿美元量级的水平,重回8000亿美债的持仓量级。

不过,2023年全年,中国仅在3月,11月,12月增持了美国国债,而3月当时的情况与11月和12月的情形相似的是,一场由硅谷银行倒闭诱发美国银行业危机加剧的背景下,市场对美联储可能很快降息的押注增大,当月美联储也大幅减少了QT紧缩的规模, 导致美债收益率大幅下降,美国国债价格上升。这往往也是美国国债的市场规律。

而通过下图,可以看到,自2021年12月至2023年12月的25个月间,中国21个月都保持抛售美债状态。而自2022年4月以来,中国已经连续第21个月的美债持仓都保持在万亿美元之下,特别是自2022年10月以来,连续15个月持仓保持在9000亿美元之下的量级。这与2019年之前的很长一段时间,都保持在万亿美元以上的规模,并且曾数月持仓规模高于日本,保持美债第一大持有国的状态有着鲜明对比。在长周期来看,非常罕见。

更加值得注意的是,中国在2013年曾一度持有美债达约1.32万亿美元峰值,目前持仓的8163亿美元,依然处于历史较低水平区位,相当于截至2023年底的过去10年间,中国已累计净抛售了规模高达约5037亿美元的美国国债,累计净抛售比例高达38%,这一累计净抛售规模仅次于美债第三大持有国英国持有的美债总量,并且远高于德国,法国,加拿大等美国的多个盟友持有的美债数量。

与此同时,根据世界黄金协会1月31日发布的报告显示,2023年全球央行净购买 1,037 吨黄金,几乎与2022年1082吨的创纪录规模持平。也就是说,全球多国货币当局加大对黄金的重视程度依然在加速,这就导致在长周期内,用黄金储备替代美国国债等美元类储备的趋势或并不会停止。

也正是在这一背景下,自2022年11月以来,中国已连续15个月共增持约297吨黄金储备,成为全球最大黄金买家。打破了自2019年7月之后,曾连续40个月黄金储备保持在约1948吨持平的状态,连续发出黄金信号。再结合前面的美债净抛售状态可以进一步看出,在中国已经累计净抛售5037亿美债的过程中,并且已经成为长周期的美国国债最大国际净卖家的同时,至少297吨黄金储备已经运抵中国。

分析认为,不排除中国接下去会根据美债价格的变化,做出更大幅度抛售美国国债,并更大规模置换成黄金储备的可能性。而对于分裂现象不断加剧,特别是美国政府资金争夺战即将再次爆发之际,正如亿万富翁吉姆.罗杰斯警告称,美国是全球最大的债务国,债务无处不在,迟早都要付出昂贵代价,损失惨重。而美国债务经济模式是否能够得以持续运转,主动权已经掌握在全球为数不多的主要大买家,特别是主要的商品进出口国的手中。拥有更多美债,则更进一步掌握了美国债务经济模式的底牌。

事情的最新进展是,根据美媒politico2月15日最新消息显示,美国国会顶级立法者仅有两周的时间来完成预计将超过 1.7 万亿美元的联邦支出协议「附加条款」的前半部分,如果不能达成最终的协议,联邦相关机构会在3月1日迎来2024年的第一次关门停摆危机,而一旦协议持续僵持,3月8日联邦另一些机构还将停摆。

负责金融服务资金的众议院小组负责人、众议员史蒂夫·沃马克(R-Ark.)最近在最高拨款者会议期间指出,「毫无疑问,这将以一种非凡的方式向众议院提出的挑战。」与此同时,美国国税局局长丹尼尔·韦费尔2月15日警告称,预算削减将加剧赤字。理由是,他一直在监督耗资600亿美元的税收机构改革。

目前,根据美国财政部的数据显示,美国国税局每征收1亿美元,赤字就会在10年内增加 6 亿美元。」仅去年在取消债务上限时,美国财政部就从国税局提取了200亿美元以应对临时性的支出。

这都意味着,对于截至 2月16日,债务总额已高达34.23万亿美元,达到GDP123%的美国债务经济模式来说,对债务的更大需求迫在眉睫。特别是在美联储依然保持在高利率水平的情况下,那些2022年和2023年发行的巨量美国国债,都要支付比此前0利率水平背景下高得多的利息成本,目前,联邦债务利息成本已超过1万亿美元大关。为了不发生债务违约,只有源源不断面向全球借债。

对此,美国财长耶伦1月以来,多次强调,34万亿美元债务是失控且不可持续的数字,这与美联储主席鲍威尔关于美国国债不可持续的最新言论如出一辙。并且在债台高筑的背景下,仅联邦债务一项,平均每个美国人就为此背负10.2万美元债务,每个纳税人则背负26.5万美元债务。这仅仅是美国经济离不开债务的冰山一角。

而最新进展是,美国财长耶伦2月15日在出席底特律经济俱乐部接受采访时,安抚美国国债市场回应称,「有规律并可预测的债券发行是美国财政部的核心策略」,「美元之所以被视为资产,是因为市场的深度和流动性,以及美国的经济实力」。

不仅于此,耶伦于当地时间2月13日在访问匹兹堡参观一家医院时赞扬了,美国联邦过去三年扩大医疗保健覆盖范围和降低处方药成本所做的努力。称自2021年以来,超过800万的美国人获得了以前没有的医疗保险。但是知情人士则反问称,上述美国三年期间增加的医疗保险等福利无一不是面向全球借债而实现的。

而她还在2月13日称,美国联邦认识到美国的中产家庭仍然面临巨额账单。她说,解决某些商品的成本问题是联邦的当务之急。这就进一步表明,耶伦作为美国债券的总发行人,实际上,已经公开承认了美国正面临潜在债务危机的事实。

而对于美联储5.25%-5.5%的高利率,她此前也公开警告称,按照这一利率水平,会使这个国家陷入破产。但是耶伦在去年美国债务上限僵局期间,也公开表示,只有继续大笔借债,美国才能按时支付政府的账单,否则就会引发美国有史以来的首次违约。

而根据美国财政部最新公布的另一份报告显示,1月份联邦出现2220亿美元的赤字。从历史上看,1月份往往是有盈余的月份。但过去五年中有四年1月份出现了赤字。

再加上2023.10-12月的,这2024财年前三个月美国累计赤字5100亿美元,相当于2024财年,仅4个月,联邦赤字就已高达7320亿美元。按这一趋势来计算,再叠加春秋两季支出会更高,有分析预计到截至9月的2024财年结束时,联邦赤字至少将高达约2.8万亿美元,甚至更高,或将仅次于2020年大流行的最高水平。

这再次说明,今天的美国经济离开债务已经寸步难行。在长期深陷巨额债务黑洞,又撕裂加剧的背景下,一旦主要的大买家们随时大手笔做空或清算美债,美国债务经济模式就会停滞。

不过,由于多年以来,美国经济已经养成了对债务和印钞的依赖,甚至美国财政部自2020年以来,不止一次暗示可能将在未来某个时候发行100年期的美国国债;高盛分析师更是建议,当美联储启动零利率或负利率时,可以考虑发行1000年期美国国债,因为,到那时,中国,日本,英国等世界多国都要因为持有美债而反过来向美国贴息付款。

对此,美国经济研究所的罗伯特·赖特认为,美国的金融和财政决策者无视高昂的美国国债,甚至存在「美国欠自己钱」的想法,认为,美国总是可以印钞付款。然而,当美国国债若面临减持潮或无人接盘的情况下,美国经济可能就会进入一个美联储自我印钞的流动性枯竭的困境之中。美元也将因此彻底失去储备货币地位。这就意味着,当美国用美元和美债绑架全球经济时,实际上,也在不断反噬美国经济和美元自身。

也解释了,为什么在全球三大评级机构中,标普和惠誉已经为美国降级,而穆迪也在去年11月将美国的信用评级展望由稳定降至负面,并多次警告,如果撕裂现象进一步加剧,美国债务和预算支出纷争持续陷入僵局,最终会失去AAA资格发行债券。

对此,美国国会和华尔街多方人士建议,假设在美国财政部耗尽资金时,为了不发生大规模违约事件,美国需要向中国优先支付债务款项,甚至在必要的时候,需要向中国支付并运送黄金加以抵债。因为,作为全球最大商品进出口国的中国,一旦继续大手笔清算美国国债,全球的经贸结算货币也将发生颠覆性变化,这或将成为引爆美国债务危机的金融核弹。

对此,俄亥俄州议员谢罗德·布朗(Sherrod Brown )数周前在国会听证会上向美国财长耶伦提问道「如果美国财政部遵循这项优先偿还计划,考虑到中国持有约 1 万亿美元的美国国债,谁将首先获得偿付?」 耶伦回答称:「好吧,如果优先考虑这一点,中国将比他们优先得到报酬。」「他们指的是获得美国社会保障的老年人和退伍军人。」

不过,耶伦进一步称, 「我们需要支付账单。需要支付所有账单。愿意和承诺负责支付已经产生的账单是美国强大信用评级的基础,」 「如果我们未能支付任何账单,就会让人质疑我们是否值得获得当前的信用评级。这只会导致美国经济和金融灾难。」

这进一步表明,美国经济都要维系美元全球储备货币的地位,并维持现有的债务经济模式,就需要对美元的信用底线负责,正如美国记者斯图尔特.瓦尼直言不讳地称,联邦不敢赖掉任何一笔美国国债的账目,因为如果发生违约,谁还会再借钱给美国呢?(完)