邀请很多,尝试写点,我国很早就在计划去杠杆了,其实官方在17/18年就看到了风险,读者回顾下新闻,其实不难找到当时去杠杆的新闻描述,你随便加一个关键词:2018+去杠杆,都能看到一堆官方的去杠杆政策。但奈何并没有延续太久,两个主要的因素:

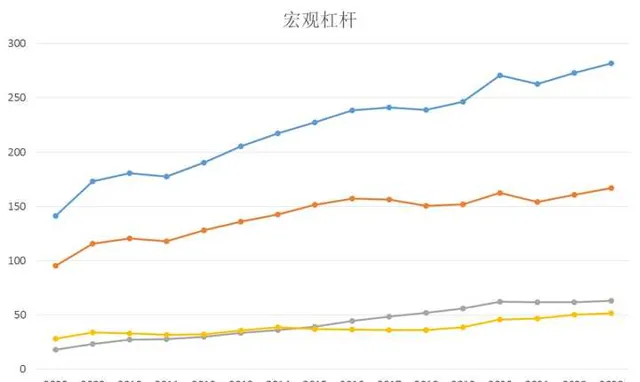

1)被动不确定因素的干扰,比如2019年末的疫情冲击,政府开支扩大,市场冲击显著,从去杠杆周期瞬间转化为宽松货币政策刺激市场的周期。我们先看总体的杠杆率走势:

2008年是我国信贷扩张周期刺激经济增长的开始,也就是经济增长非常 依赖信贷支撑,表现为实体部门的负债占GDP的比重迅速走高 ,2008年12月,实体部门的负债占GDP的比重为141.2%,最新的数据为281.2%,杠杆率刚好翻了一倍多,GDP增速快,而债务积累速度更快。

但是我们单独把宏观杠杆率拿出来看看,会发现一个现象,17年~19年的宏观杠杆有个短期的稳定,但到19年末又开始抬头,快速增长,在此期间其实就对应的是政府部门主动去杠杆的周期,在几年内的杠杆率略微升高, 16年末实体部门杠杆率为238.6%,而18年末的实体杠杆率为238.9% ,两年内基本算是稳定住了杠杆,且当时的把货币供应量一度跌到8%,要知道17~18年还有高于6%的GDP增速,18年GDP增速6.6%,M2增速8.1%,可谓是收窄的非常显著。

然而黑天鹅是谁都没有料到的,在2019年末继续开启宽松货币政策周期,带动的宏观杠杆率激增,2021年的略微下降是因为GDP增速同比较高,消化了一部分过剩的信贷,作为基数计算宏观杠杆率略有下降,但2022年和2023年就没有那么乐观了,宏观杠杆继续飙升。

2)主观上的去杠杆设计问题,所谓的去杠杆不是真正的去杠杆,而是居民承接其他部门的杠杆。

上面是实体经济部门的杠杆变化,下面我们看去杠杆周期内各个部门之间的变化,虽然宏观杠杆率在去杠杆周期内相对稳定,但并非结构也是如此,2016年末,非金融企业部门、政府部门以及居民部门的杠杆率分别是:157.3%、36.6%以及44.7%。到了2018年末,这三个数据分别是:150.5%、36.3%以及52.1%。也就是说, 所谓的去杠杆周期,其实是居民部门加杠杆,其他部门降杠杆的过程 。即便把去杠杆周期拉长到19年末,也大致的符合,三个部门的杠杆分别是151.9%、38.6%以及居民部门的56.1%,还是居民部门杠杆加的最多。

所以我国上次的去杠杆周期大方向是没错的,但执行起来却并非是真正的去杠杆,而是向居民部门转移杠杆的过程。这也就导致了今天的诸多问题,居民部门没有能力再参与投资和消费,房地产泡沫也就必然要面临出清,且消费不足带动的是失业压力增加,投资、消费、出口,其中两架马车都与居民的负债压力过高有关。也能理解这几年各种刺激政策失效的原因,一味的鼓励居民加杠杆,又不给杠杆兜底,降息下居民不仅不借钱,反而还会想办法自己给自己去杠杆。

信贷扩张其实就是借未来的钱来刺激短期的经济,准确来说,我国早在15年就不应该再用长期的债务透支来换短期的经济繁荣,更准确来说就是不应该搞房地产泡沫经济,那么居民杠杆也不会像现在这么高,每次都试探居民的韧性极限,很难说不失手一次,现在居民只是不合作,还没有被迫出现大规模的信贷违约,如果继续期待给居民加杠杆来刺激短期经济,无疑是风险最大的做法。

去杠杆是长期且痛苦的,不可能没有阵痛,信贷扩张挥霍十几年了,怎么可能想不付出代价就解决问题的,关键是谁是代价。能制定出上次的去杠杆周期,不能说上面没有能人,只是既得利益者的阻力太大,刀总是砍向最容易的方向,一步步拖过最佳处理杠杆的时期,要是居民杠杆现在只有40~50%,刺激政策也不至于如此的市场反应。所以说,靠着政策主动去杠杆(比如加息),几乎不可能,接下来还得看无形的手发挥作用,什么时候有形的手发现彻底拗不过,还是会允许市场自发出清杠杆的。

08年世界金融危机本身就是一次去杠杆周期,准确来说是一场杠杆转移周期,与我国的去杠杆不同,是居民降杠杆,而政府部门加杠杆的过程,这也再次验证了,如果非要加杠杆,加到居民头上是代价和风险最大的做法,去杠杆如果没有魄力,至少不能再把风险往居民身上转移。