日前,【每日经济新闻】记者获悉,国家金融监督管理总局草拟了【关于加强商业银行互联网助贷业务管理的通知】(下称「新规」),已向部分金融机构征求意见。

据悉,「新规」要求商业银行一方面应制定契合自身实际情况的互联网助贷业务发展规划,每年至少评估一次互联网助贷业务开展情况,覆盖风险状况、经营效益、合规管理等方面;另一方面,应设定互联网助贷业务的风险管控指标体系,包括业务总量限额、不良贷款率、处置前不良贷款形成率、单一助贷机构集中度等,有效控制互联网助贷业务风险。

一位知情人士向记者透露,在完成金融机构的意见征求后,目前相关部门正在继续讨论优化相关条款举措。在他看来,尽管「新规」拟定2025年1月初实施,但相关条款举措的执行落实,需要多部门配合,各方仍需对条款措施进行深入沟通磋商。

记者了解到, 在贷款申请环节, 「新规」要求商业银行与助贷机构应以不少于10秒钟的强制阅读、全屏幕显示等方式充分披露各项贷款息费的收取主体、收取标准、借款人实际承担的综合融资成本等信息,并突出显示「过度借贷有违约风险,请合理评估偿还能力,理性借贷」等内容,这都需要相关APP与网站管理部门设定相应的监管举措,确保助贷机构与商业银行严格落实相关举措。

在业内人士看来,尽管「新规」仍处于征求意见阶段,但相关监管部门一直致力于促进助贷行业规范健康发展,更好地服务实体经济与社会民生,更好保护金融消费者的正当权益。

银行应当独立自主形成贷款审批意见,助贷机构不得提出审批通过率等要求

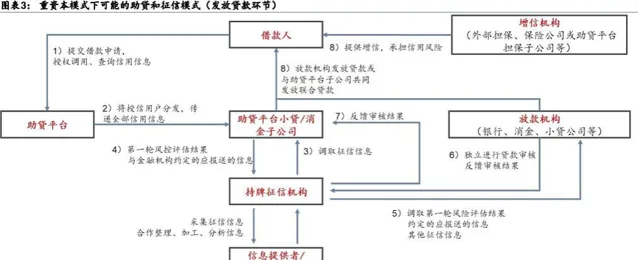

所谓互联网助贷业务,主要是指第三方机构运用互联网、移动通信等信息通信技术,将借款人引导或推荐至商业银行,由商业银行为符合贷款条件的借款人发放互联网贷款的业务。目前, 互联网助贷业务的贷款资金主要由商业银行等金融机构提供 。

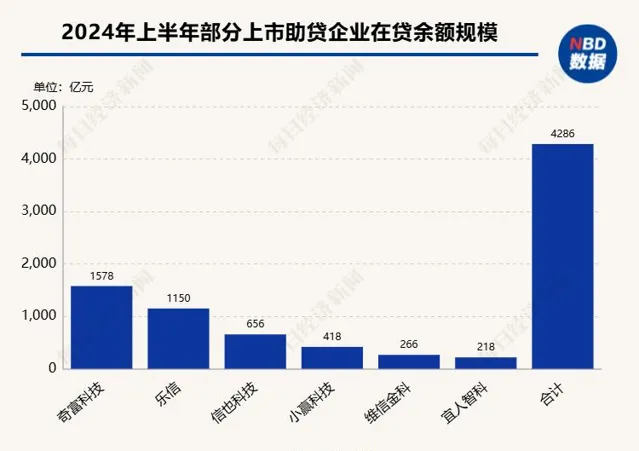

近年来,随着互联网助贷业务的发展,行业涌现不少头部企业,且其中多家助贷平台的贷款余额规模已突破千亿大关。截至今年6月底,助贷行业头部平台奇富科技(HK03660,股价107.300港元,市值349.36亿港元)、乐信、信也科技、小赢科技、维信金科(HK02003,股价2.090港元,市值10.23亿港元)与宜人智科的在贷余额规模分别达到1578亿元、1150亿元、656亿元、418亿元、266亿元与218亿元。

在助贷行业持续发展过程,相关金融监管举措也日益完善。

2020年7月,原银保监会发布【商业银行互联网贷款管理暂行办法】,自2020年7月12日开始施行,过渡期两年。要求商业银行不得以任何形式为无放贷业务资质的合作机构提供资金用于发放贷款、不得与无放贷业务资质的合作机构共同出资发放贷款。

此后,原银保监会陆续出台【中国银保监会办公厅关于进一步规范商业银行互联网贷款业务的通知】【中国银保监会关于加强商业银行互联网贷款业务管理提升金融服务质效的通知】,将商业银行互联网贷款整改过渡期延长至2023年6月30日。

今年4月23日,国家金融监管总局下发【关于进一步规范股份制银行等三类银行互联网贷款业务的通知】,对股份行、城商行及民营银行与外部助贷机构合作提供新的监管要求,包括商业银行应进一步提升自主风控能力;在增信方面,商业银行要将代偿赔付前的逾期贷款形成率、客户综合融资成本等情况作为担保增信类合作机构的评价标准,对两项指标明显偏高的,应压降合作规模甚至终止合作;同时要求进一步商业银行强化消费者保护和催收规范。

上述知情人士指出,处于征求意见环节的「新规」,将对助贷行业现存的某些监管「盲点」做出进一步规范整治。其中包括部分助贷机构依托客群导流量较大,向合作银行设定最低的助贷审批通过率。「新规」强调, 商业银行应当独立自主形成贷款审批意见 ,银行与助贷机构签订合作协议时,后者不得以任何形式对银行自主开展贷款审批做出限制, 不得向银行提出审批通过率等要求 。

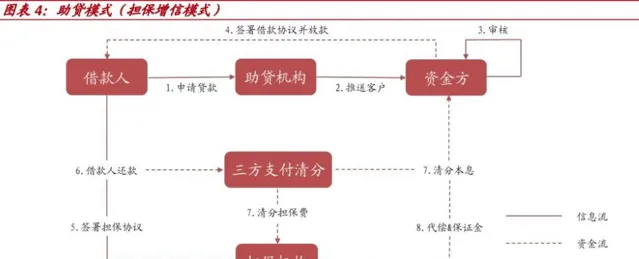

记者获悉,「新规」还对商业银行与担保机构的合作也做出新的规定,包括在助贷合作过程,银行应将担保增信余额纳入对担保增信机构的统一授信管理,至少按季评估担保增信机构的履约代偿能力,以此防范过度担保风险。此外,商业银行应与担保增信机构约定,担保增信机构应在贷款逾期一段时间内,对逾期贷款本金利息进行代偿,有效控制业务风险。

在业内人士看来,此举有助于解决实际操作过程,某些担保机构一再延后代偿逾期贷款本息资金,导致银行助贷业务呆坏账压力上升等问题。据悉,部分银行已开始落实「新规」的要求,进一步规范助贷业务各项收费。一位股份制银行个金部人士向记者透露,他们已要求为助贷业务提供担保的担保机构不得向借款人收取咨询费、顾问费等,进一步降低助贷服务的实际融资成本。

银行拟对互联网助贷业务建立名单制管理,中小助贷机构有点「慌」

记者还获悉,尽管「新规」仍处于征求意见阶段,但助贷机构有点「慌」。据悉,「新规」拟要求银行对助贷机构、担保增信机构建立名单制管理, 不得与名单外的助贷机构、担保增信机构开展互联网助贷业务合作 。且银行应定期开展对名单内助贷机构、担保增信机构的重检,对不符合准入标准的及时退出。

一位助贷机构人士向记者透露,在了解到上述要求后,他们已与多家合作银行保持紧密沟通,针对银行助贷合作业务的新准入门槛,持续优化导流、辅助风控支持、收费等业务管理机制,确保业务更加合规稳健,从而令自己持续留在「名单内」。

在他看来,相关政策落实后,已上市、导流能力较强且导流规模较高、业务模式相对稳健合规、资本实力相对更高的助贷机构有望被纳入合作名单内;相比而言,一些中小助贷机构因自身业务量较低、业务风控合规能力较弱而「出清」。

「目前,银行也在对助贷合作伙伴加强监管,一些客群信用风险相对较高,合规能力不够强, 业务体量较小的中小助贷平台将难以进入银行的助贷合作名单范畴 。」这位助贷机构人士认为。

记者注意到, 同样感到「慌」的,还有部分融资担保机构 。尤其是有些助贷机构设立了关联的担保机构,以往两者一起与银行「开展」助贷合作,提供「助贷-担保」的闭环。但如今,「新规」要求,担保增信机构,按照合作机构的服务能力,分类分级设置集中度管控指标, 避免对单一合作机构过于依赖而产生的风险 。

银行开始重视避免对单一合作机构过于依赖而产生的风险,要求助贷机构寻找第三方担保机构构建「助贷-担保」生态,再与银行开展助贷合作。上述助贷机构人士指出,「这是一个重新磨合的过程,助贷机构在费率方面需进行让步,且在助贷风控策略与具体实施等方面需要加强沟通并形成共识。」

更令助贷机构与融资担保机构伤脑筋的,还有收费标准从严监管 。记者获悉,「新规」要求银行通过优化助贷服务付费方式、降低助贷服务付费标准等方式,合理控制互联网助贷业务成本,有效降低借款人综合融资成本。其中,银行按照每笔贷款实收利息的一定比例支付助贷服务费用的,应当在每笔贷款结清后向助贷机构支付,且将付费比例控制在30%以内;在助贷环节,担保机构向借款人收取的担保增信费率不应高于贷款利率,且不得以咨询费、顾问费等名义收取不合理费用。

每日经济新闻