值得注意的是,存货作为有友食品主要资产,规模逐渐增大,原材料需要近6个月才能周转一次,是否存在过期风险市场比较关注!此外,存货并未作为关键审计事项,存在应计未计营业成本或减值损失的可能性。

有友食品股份有限公司(以下简称「有友食品」或公司,股票代码603697.SH)是一家总部位于重庆,专门从事泡卤风味休闲食品的研发、生产和销售的企业,其主营产品为泡椒凤爪、豆干、花生、竹笋等泡卤风味休闲食品,其中泡椒凤爪为公司的主导产品,销售占比在80%左右,2019年5月作为「凤爪第一股」在上交所主板上市。

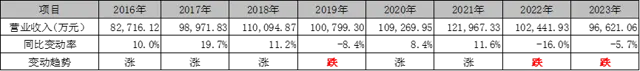

公司营业收入在上市前3年保持10%以上的双位数增长,上市当年(2019年)营收下降8.4%,之后2年继续增长,之后又下降,一直在10亿元左右上下波动,2023年营收已跌破10亿元,仅为9.66 亿元,要知道这还是在2023年销售费用中的市场广告促销类费用达到历史最高点的情况下产生的,可见销售已颇显乏力,2016年-2023年营收复合变动率仅为2.24%。

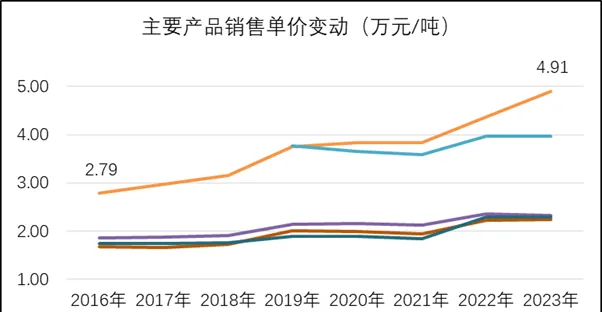

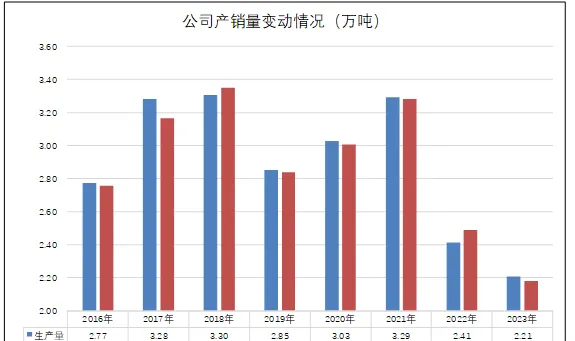

而这些年各主要产品平均销售单价基本在上涨,也就是说在营收下降的3个年份(2019年、2022年、2023年),销售量的下降幅度还会大于营收下降幅度。

值得注意的是,存货作为有友食品主要资产,规模逐渐增大,原材料需要近6个月才能周转一次,是否存在过期风险市场比较关注!此外,存货并未作为关键审计事项,存在应计未计营业成本或减值损失的可能性。

「 存货及存货跌价准备」

未被视为关键审计事项

有友食品流动资产中,除了货币资金和理财外,基本是存货。这些年,公司存货规模逐渐上涨,由上市前2016年的6084万元上涨到2023年的34064万元,复合增长率为27.90%,远大于此期间2.24%的营收增长,2023年末存货占流动资产的比例为23.64%。

从年报披露信息来看,存货基本由原材料、库存商品构成,其中原材料占大头,2023年占比为95%,原材料包括主料(鸡爪、火鸡翅、黄豆/豆胚、花生、竹笋等)、包装材料(袋、箱等)及辅料等,其绝大部分存放于低温冷库,并不好进行盘点。

存货周转率方面,有友食品上市前2016-2018年平均为7.6,处于较高水平,招股说明书披露公司凭其较好的市场声誉及精细化管理措施有效缩短了「原料采购-生产-销售」业务周期的时间跨度,同时及时调整原材料及库存商品储备量,提高了存货周转水平,但这一水平逐步走低,2017年为高峰9.02,2023年仅为2.31。

综合来看,存货作为公司主要资产,规模持续增加,周转率下降明显,其绝大部分存放于低温冷库不易盘点,存货跌价准备计提是否充分对财务报表影响较大,「存货及存货跌价准备」未被视为关键审计事项合理性存疑。

相比之下,可比上市公司中,煌上煌[002582.SZ]、好想你[002582.SZ]、洽洽食品[002557.SZ]均将「存货及存货跌价准备」列为关键审计事项,其中煌上煌的理由是「存货系公司主要资产,公司的存货绝大部分存放于低温冷库中,存放地点来说既有生产过程中的在制品,也有直营店、商超中的发出商品,还有外埠存货,同时存货跌价准备计提是否充分对财务报表影响较大」,这些说法对有友食品来说,除了存放地点没有那么分散外,其他均适用。

是否存在应计未计营业成本或减值损失?

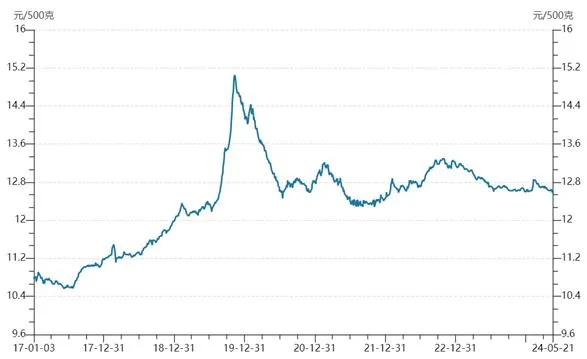

上市招股说明书披露,有友食品原材料中大头是主料(鸡爪、火鸡翅等),2016年-2018年占比分别为88.56%、81.53%、94.6%,市场供应较为充足,因而公司平时一般不需要储备大量原料。但这些年,原材料的规模由2016年的4992万元上升到2023年的32244万元,而周转率则由2017年的10.82下降至2023年的1.96,相当于上市前原材料周转是1个多月,上市后持续上涨,到2023年达到6个月。多维度来看,公司存在如此大规模的原材料实属异常,存在应计未计营业成本或减值损失的可能性。

首先,年报披露,有友食品所生产的泡卤风味休闲食品属于快消品,对产品的新鲜度和口味要求较高,公司目前基本采用「以产能为基础,产销结合」的生产模式,在保证发出产品的新鲜度的同时避免库存积压,对生产经营所需原材料主要采用「以产定购」与安全库存相结合的采购模式。也就是说出于新鲜度和口味考虑,公司会在保留适当安全库存的情况下视销售来安排生产,进而安排采购,但财报数据显示出公司囤积了6个月才能周转一次的原材料,与该说法不一致。

其次,有友食品这些年研发费用小,稳定在300万元左右,2022年也有推出预制菜品(2023年年报中未再提及),但主导产品一直是泡椒凤爪(80%左右),故因新产品需要而调整采购模式进行囤积的概率小。

再次,从近些年鸡肉零售价变动来看,2017年-2019年鸡肉价格大幅上涨,2020年快速回落,之后3年鸡肉价格较稳定。如果2018年-2020年原材料大量囤积,是因为担心价格上涨,那之后3年价格波动较为稳定的情况下,周转率持续下降则并不合理。毕竟这是有新鲜度要求的食品,而且公司的销售单价一直是在上涨的,自身并没承担多少原材料涨价风险。横向比较来看,可比上市公司中近些年亦并未出现大量囤积原材料致周转率大幅下降的情况。

另外,招股说明书中提到,公司主要原材料保质期一般为12-18个月,其中肉制品类原材料在低温(-18度)下保存,保质期为1-2年。市面上销售的冷冻鸡爪保质期一般在12个月(-18度),公司主要产品泡椒凤爪的保质期在180-200天(常温)。如果这些原材料的库存账龄平均长达6个月,虽然未超过保质期,但口感多少还是会受影响,作为一家正常经营,前期库存账龄只有一个多月的食品企业来说不甚合理也不应该。如果库存账龄没有这么久,那还有一种可能,这些存货有虚增,没有及时转为营业成本或者减值计提不充分,进而导致利润有水分。

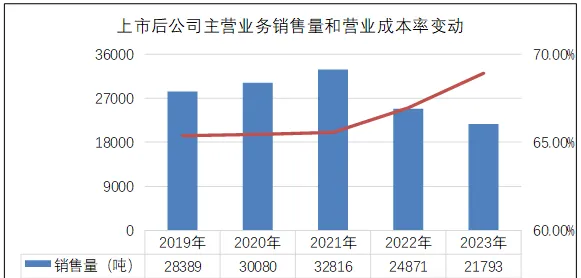

关于存货减值计提,虽然年报中未披露存货具体账龄构成情况,但库龄在变长,而公司近两年销售量下降明显,从2021年的3.28万吨下降到2023年的2.18万吨,2022年和2023年分别同比减少24.21%、12.38%,且营业成本率(剔除运输费用)在持续上升,2023年达到68.91%,毛利率空间被压缩,在这样的背景下,公司年报中未提到任何开展存货减值测试的情况,近些年公司计提的存货减值准备金额为零,合理性存疑。

上市未带来产销增长

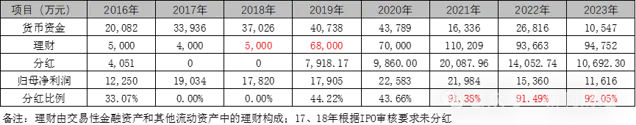

账上趴一堆钱用于理财

公司2018年末净资产8.8亿元,2019年IPO融资6.26亿元,净额5.61亿元。IPO招股说明书中披露,募集资金主要用于「有友食品产业园项目」 31913.50万元、「营销网络建设和品牌推广项目」24198.83万元,其中「有友食品产业园项目」建成后,完全达产年度公司将新增泡卤类休闲食品产能 3.08 万吨,公司产能将扩大近一倍。

该产业园项目计划自 2018 年起按40%、80%、100%逐年释放产能,至 2020 年满负荷生产,受疫情等的影响,至2022年6月才结项,节余募集资金8518.16 万元(26.7%)用于永久补充流动资金。而「营销网络建设和品牌推广项目」原计划2022年8月达到预定可使用状态,但受疫情等影响,延后2年,2年后又再次延后2年至2026年8月,截至2024年6月,项目累计投入仅12265.49万元,占比50.68%。募投的这两个项目,一个是产能,一个是销售推广,似乎进展都不顺利。

从公司2016年以来的产销情况也可以看出,2019年上市后的产销量相对于上市前并未明显增长,甚至还有所下滑,募投的实际意义有限。

公司2019年上市后的营业收入和扣非归母利润也并没有取得多少增长,甚至还有所下滑。

产销和盈利没因募投增长,但公司账上的现金多了,用于理财的资金在上市后迎来大幅增长,近几年的分红比例也都在90%以上。或许公司也曾想过打开单一产品的销量天花板(泡椒凤爪已研发销售近30年,产品生命周期处于成熟期及以后),也曾想过打造新品赢得第二增长曲线,但目前的情况看,公司似乎更希望每年能多一些利润,维持高比例分红以便将账上的现金分掉(公司市净率低,总资产的一半以上是货币资金加理财,近两年股价亦较为低迷)。值得一提的是实控人上市前持股比例为92.07%,20 19年上市后降至68.04%,当前为67.82%,多数分红是流向实控人的腰包。

就上述疑点,新刊财经致函有友食品要求说明,截至发稿时未获回应。

编辑 | 吴雪

扫码关注新刊财经